简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

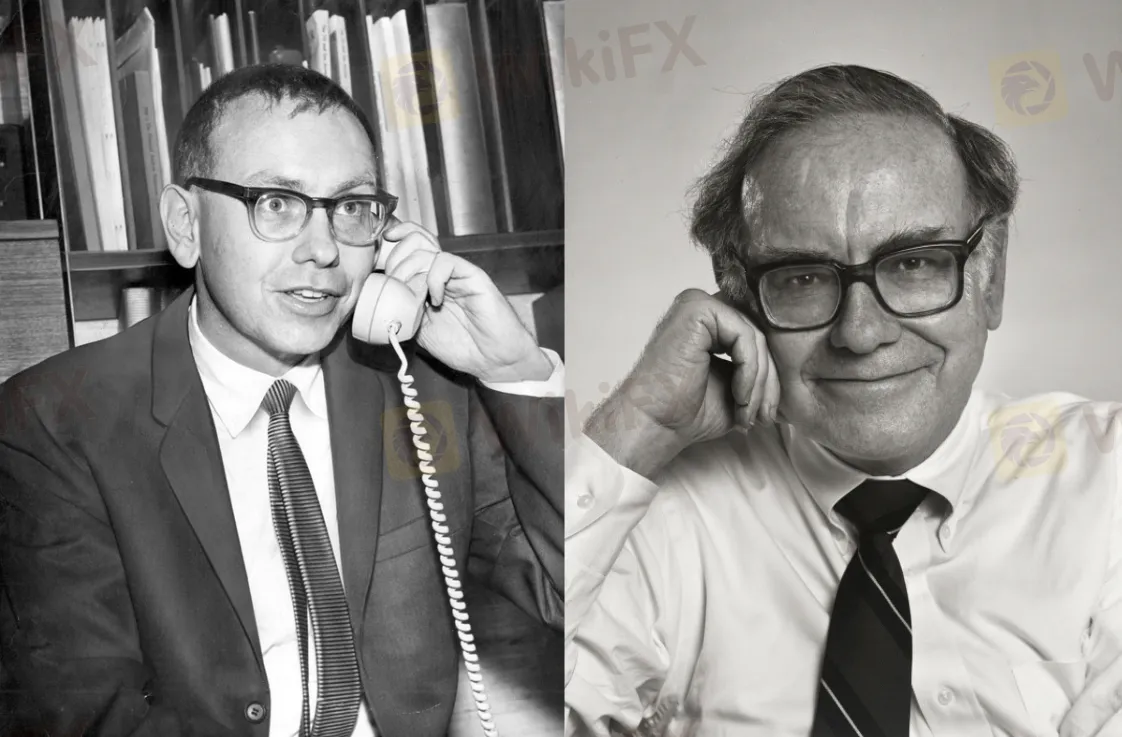

ถ้าเราลงทุนกับ วอร์เรน บัฟเฟตต์ ในปี 1965 วันนี้เราจะมีเงินเท่าไร ?

บทคัดย่อ:“ความผิดพลาดที่ยิ่งใหญ่ที่สุดของผมคือ การเข้าไปลงทุนซื้อหุ้นบริษัท Berkshire Hathaway” วอร์เรน บัฟเฟตต์ นักลงทุนชื่อดังของโลก เคยพูดประโยคนี้ไว้

ในวันนี้หลายคนฝันอยากเป็นหุ้นส่วนของ Berkshire Hathaway บริษัทที่หุ้นเพียง 1 หุ้น มีมูลค่าสูงเกือบ 12 ล้านบาท แล้วทำไม วอร์เรน บัฟเฟตต์ จึงพูดแบบนั้น ? เกือบ 60 ปีที่แล้ว วอร์เรน บัฟเฟตต์ เริ่มเข้าซื้อหุ้นบริษัท Berkshire Hathaway ที่ในตอนนั้นเป็นบริษัทในอุตสาหกรรมสิ่งทอ

ก่อนที่เขาจะค่อย ๆ ปรับเปลี่ยน Berkshire Hathaway จนกลายมาเป็น บริษัทที่เน้นการเข้าไปถือหุ้นเพื่อการลงทุนในบริษัทอื่น (Holding Company) อย่างเต็มรูปแบบในปัจจุบัน ช่วงต้นทศวรรษที่ 1960 เป็นช่วงที่วอร์เรน บัฟเฟตต์ เริ่มเข้าไปซื้อหุ้นของ Berkshire Hathaway จนสามารถควบคุมบริษัทได้

เพราะในตอนนั้น บัฟเฟตต์มองว่า ราคาหุ้นของ Berkshire Hathaway ลดลงมาจนต่ำกว่ามูลค่าที่ควรจะเป็น เนื่องจากธุรกิจสิ่งทอ ซึ่งเป็นธุรกิจหลักของบริษัทกำลังเสื่อมถอย อย่างไรก็ตาม สิ่งที่บัฟเฟตต์เจอก็คือ แม้จะซื้อหุ้นได้ในราคาที่ถูก แต่อุตสาหกรรมสิ่งทอหลังจากนั้นก็ไม่ค่อยเติบโตต่อไปแล้ว และสถานะการเงินของบริษัทก็กำลังย่ำแย่

พอเรื่องเป็นแบบนี้ เขาจึงตัดสินใจค่อย ๆ ลดบทบาทของธุรกิจสิ่งทอลงแล้วเริ่มนำ Berkshire Hathaway เข้าไปสู่ธุรกิจประกันภัยซึงนั่นก็เป็นจุดเปลี่ยนสำคัญ ที่ทำให้เขามีเงินทุนไปลงทุนในธุรกิจอื่น ๆที่เป็นแบบนี้เนื่องจากธุรกิจประกันภัย จะมีเบี้ยประกันภัยที่รับมาจากลูกค้า แต่ยังไม่ต้องจ่ายค่าสินไหมจนกว่าผู้ให้เงินประกันจะเกิดอุบัติเหตุ หรือมีเหตุให้ต้องมาเคลมในอนาคต

ซึ่งเงินส่วนนี้ ถูกเรียกว่า “Float”โดยหลังจากที่บริษัทกันเงินสำรองไว้สำหรับให้ผู้ทำประกันมาเคลมเรียบร้อยแล้ว Float ในส่วนที่เหลือ ก็จะถูกนำไปลงทุนต่อเพื่อหาผลตอบแทน อย่างไรก็ตาม ตลอดช่วงเวลาการลงทุนของบัฟเฟตต์ เขาก็พูดเสมอว่า มีหลายครั้งที่เขาตัดสินใจลงทุนผิดพลาด

ยกตัวอย่างเช่น

ในปี 2006 Berkshire Hathaway เริ่มเข้าซื้อหุ้นบริษัท Tesco ธุรกิจค้าปลีกแบบไฮเปอร์มาร์เกตในประเทศอังกฤษ แต่ผลประกอบการของ Tesco ที่ลดลง ประกอบกับปัญหาด้านระบบบัญชีของบริษัท ทำให้บัฟเฟตต์ ต้องขายหุ้นของ Tesco ออกไป พร้อมรับผลขาดทุนกว่า 13,000 ล้านบาท ในปี 2008 บัฟเฟตต์ เข้าซื้อหุ้นบริษัท ConocoPhillips บริษัทพลังงานรายใหญ่ของสหรัฐอเมริกา กว่า 210,000 ล้านบาท ในช่วงที่ราคาน้ำมันกำลังเพิ่มขึ้นไปกว่า 140 ดอลลาร์สหรัฐต่อบาร์เรล

หลังจากนั้นไม่นาน ราคาน้ำมันตกต่ำลงอย่างหนัก ทำให้มูลค่าการลงทุนในหุ้น ConocoPhillips ของเขา ลดลงจนเหลือ 132,000 ล้านบาท ในระยะเวลาไม่นาน และที่สำคัญที่สุดคือ ในปี 2010 เขาก็ได้เปิดเผยว่า.. “ความผิดพลาดในการลงทุนครั้งใหญ่ที่สุดในชีวิตเขาคือ การเข้าไปซื้อหุ้น Berkshire Hathaway ในปี 1962”

เพราะถ้าในตอนนั้น เขานำเงินไปลงทุนในธุรกิจประกันภัยแต่แรก แทนที่จะเอาเงินไปจมอยู่กับ Berkshire Hathaway ที่ทำธุรกิจทอผ้า เขาก็ควรจะมีเงินเพิ่มจากผลตอบแทนทบต้น อีกไม่ต่ำกว่า 6 ล้านล้านบาท แม้ว่า วอร์เรน บัฟเฟตต์ จะมีการตัดสินใจที่พลาดไปบ้างในบางครั้ง แต่หากเทียบกับหลายครั้งที่เขาประสบความสำเร็จจากการเลือกหุ้นที่ยอดเยี่ยม ก็ทำให้เขาสามารถสร้าง Berkshire Hathawayให้เป็นสุดยอดบริษัทด้านการลงทุนของโลกได้

โดยเฉพาะการเข้าไปลงทุนในหุ้น Apple บริษัทเทคโนโลยีรายใหญ่ของโลก ตั้งแต่ปี 2016 และยังคงถือหุ้น Apple มาจนถึงปัจจุบัน (แม้จะเพิ่งขายออกไปแล้วบ้างบางส่วนก็ตาม) ซึ่งนับตั้งแต่ที่ บัฟเฟตต์ เข้าไปซื้อหุ้น Apple นั้น มูลค่าบริษัทของ Apple ปรับเพิ่มขึ้นกว่า 213% จนสร้างผลตอบแทนให้ Berkshire Hathaway อย่างมาก

ปัจจุบัน Berkshire Hathaway ถือหุ้นอยู่ 49 ตัว และ 31 ตัว จะจ่ายปันผลให้บัฟเฟตต์ในปี 2021 นี้รวมกันไม่ต่ำกว่า 114,000 ล้านบาทแล้วตลอดระยะเวลา 56 ปี ตั้งแต่ปี 1965-2020 ผลตอบแทนของ Berkshire Hathaway เป็นอย่างไรบ้าง ?

ในช่วงเวลาดังกล่าว Berkshire Hathaway ทำผลตอบแทนชนะตลาดไปทั้งหมด 37 ปี และแพ้ตลาด 19 ปี และเมื่อเทียบผลตอบแทนของ Berkshire Hathaway กับ ดัชนี S&P 500 (ดัชนีที่รวมหุ้นขนาดใหญ่ 500 ตัวในตลาดหุ้นสหรัฐฯ)

ผลตอบแทนของการลงทุนในดัชนี S&P 500 ในช่วงเวลาดังกล่าว โดยเฉลี่ยแล้วจะอยู่ที่ 10.2% ต่อปี หมายความว่า ถ้าเราลงทุนซื้อกองทุนดัชนี S&P 500 ด้วยเงินจำนวน 1 ล้านบาท ในปี 1965 แล้วถือมาจนถึงวันนี้ มูลค่าเงินลงทุนเราจะเพิ่มขึ้นเป็น 230 ล้านบาท

ซึ่งก็ต้องถือว่า ยอดเยี่ยมสำหรับการลงทุนในตลาดหุ้น และได้ผลตอบแทนทบต้นในระยะยาวเท่านี้ แต่ในช่วงเวลาเดียวกันนี้ ผลตอบแทนทบต้นต่อปีของ Berkshire Hathaway เท่ากับ 20.0% หมายความว่า ถ้าเราลงทุนซื้อหุ้นของ Berkshire Hathaway ด้วยเงินจำนวน 1 ล้านบาท ในปี 1965 และถือมาจนถึงวันนี้ มูลค่าเงินลงทุนของเราจะเพิ่มขึ้นมาเป็น 27,200 ล้านบาท

ซึ่งคิดเป็น 118 เท่า ของมูลค่าเงินลงทุน ในดัชนี S&P 500 เลยทีเดียว และนั่นก็คงเพียงพอแล้ว ที่จะชดเชยกับช่วงเวลาที่เขาตัดสินใจลงทุนผิดพลาดไป.. ปัจจุบัน หุ้นของ Berkshire Hathaway หรือที่มีชื่อหุ้นว่า BRK เป็นหุ้นที่มีราคาแพงที่สุดในโลก

โดย 1 หุ้นของ BRK มีมูลค่าถึง “11.7 ล้านบาท”และในตอนนี้มูลค่ากิจการของ Berkshire Hathaway ก็อยู่ที่ประมาณ 18 ล้านล้านบาท ซึ่งมูลค่านี้ ใหญ่กว่า มูลค่าของตลาดหุ้นไทย และ GDP ของประเทศไทย เลยทีเดียว..

ข้อจำกัดความรับผิดชอบ:

มุมมองในบทความนี้แสดงถึงมุมมองส่วนตัวของผู้เขียนเท่านั้นและไม่ถือเป็นคำแนะนำในการลงทุน สำหรับแพลตฟอร์มนี้ไม่รับประกันความถูกต้องครบถ้วนและทันเวลาของข้อมูลบทความ และไม่รับผิดชอบต่อการสูญเสียใด ๆ ที่เกิดจากการใช้ข้อมูลในบทความ

อ่านเพิ่มเติม

สัญญาณเตือนว่าราคาทองอาจไปต่อไม่ได้จาก วอร์เรน บัฟเฟตต์

‘วอร์เรน บัฟเฟตต์’ ได้เทขายหุ้นครั้งใหญ่หลายตัว และหนึ่งในนั้นเป็นหุ้นของ ‘Barrick Gold’ หรือนี่คือสัญญาญว่าราคาทองอาจไปต่อไม่ได้แล้ว?

5 คำคมเด็ดของ “วอร์เรน บัฟเฟตต์” ที่อ่านปั๊ปฉลาดปุ๊ป

รวม 20 วาทะ ของ “วอร์เรน บัฟเฟตต์” ที่จะทำให้คุณ อ่านแล้ว “ฉลาด” ขึ้น

WikiFX โบรกเกอร์

EC Markets

HFM

IC Markets Global

OANDA

Markets.com

STARTRADER

EC Markets

HFM

IC Markets Global

OANDA

Markets.com

STARTRADER

WikiFX โบรกเกอร์

EC Markets

HFM

IC Markets Global

OANDA

Markets.com

STARTRADER

EC Markets

HFM

IC Markets Global

OANDA

Markets.com

STARTRADER

ข่าวล่าสุด

CMCMarkets น่าใช้ไหม! มีข้อดี-ข้อเสียอะไรบ้าง?

ภาษีสหรัฐฯแย่กว่าที่คิด! เสี่ยงต่อภาวะถดถอย

บทเรียนจากเหตุการณ์จริง! แผ่นดินไหวพลิกตลาดการเงิน

นักวิเคราะห์ของ Citi คาดเฟดจะลดดอกเบี้ย 5 ครั้งในปีนี้

คำนวณอัตราแลกเปลี่ยน