简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

7 Beliebtesten Arten von Forex-Betrug!!

Zusammenfassung:Auf dem Devisenmarkt gibt es viele Opfer von Devisenbetrug, bei denen es sich entweder um Kleinanleger oder Devisenkleinanleger handelt, aber bisher nimmt die Zahl dieser Opfer weiter zu. Was WikiFX jedoch sagen möchte, ist, dass man sich als Investor bei Devisenspekulationen nicht von einigen falschen Erscheinungen verwirren lassen sollte.

Auf dem Devisenmarkt gibt es viele Opfer von Devisenbetrug, bei denen es sich entweder um Kleinanleger oder Devisenkleinanleger handelt, aber bisher nimmt die Zahl dieser Opfer weiter zu. Was WikiFX jedoch sagen möchte, ist, dass man sich als Investor bei Devisenspekulationen nicht von einigen falschen Erscheinungen verwirren lassen sollte.

Obwohl die meisten Anleger inzwischen über eine gewisse Ausbildung und ein gewisses Bewusstsein für Betrugsbekämpfung verfügen, werden viele unerfahrene Anleger immer noch getäuscht. Dies kann daran liegen, dass sich die Arten von Devisenbetrug ständig ändern, was es schwierig macht, ihn zu vermeiden. In diesem Artikel hat WikiFX die beliebtesten Arten von Devisenbetrug zusammengefasst und erklärt, wie man sie bei der Begegnung mit solchen Betrügereien effektiv erkennen kann.

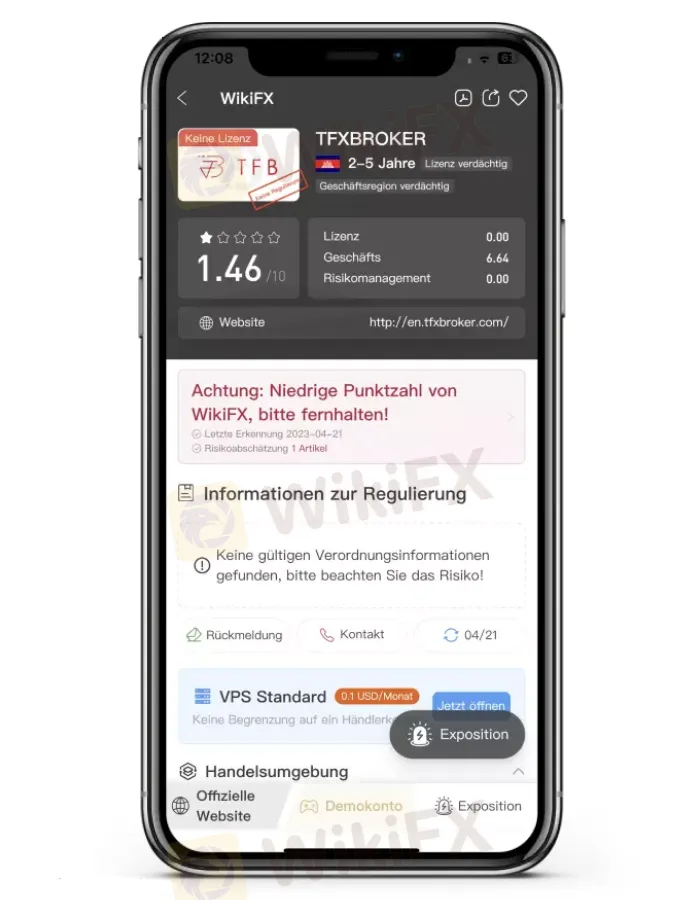

Betrug 1 – Nicht lizenzierte Forex-Broker

Der Devisen- und CFD-Handel im Einzelhandel ist in einigen Teilen der Welt streng reguliert. Zum Beispiel: die National Futures Association (NFA) in den Vereinigten Staaten, die Financial Conduct Authority (FCA) im Vereinigten Königreich, die Australian Securities and Investments Commission (ASIC), die Cyprus Securities and Exchange Commission (CYSEC) und die FSCA in Südafrika usw. Allerdings ist der Devisenhandel im Einzelhandel in vielen Ländern unreguliert, sodass jeder Devisenmakler, der in einem unregulierten Gebiet tätig ist, dies über eine ausländische Lizenz einer Offshore-Regulierungsbehörde tut.

Eine Studie des in Großbritannien ansässigen Unternehmens Safe Forex Brokers ergab, dass der Devisenhandel in weiten Teilen Afrikas und Asiens unreguliert ist, dennoch akzeptieren viele ausländische CFD-Broker immer noch Kunden aus der Region und fördern aktiv den Verbot des Devisenhandels mit Handelsbeschränkungen. Obwohl einige bekannte Devisenmakler in vielen Regionen über eine gute regulatorische Bilanz verfügen, bergen ihre Offshore-Aktivitäten in Regionen, in denen Devisentransaktionen verboten sind, immer noch gewisse Transaktionsrisiken.

Dann sollten wir uns mehr Sorgen darüber machen, welche nicht lizenzierten Devisenmakler der Öffentlichkeit Handelsplattformen zur Verfügung stellen. Wenn Anleger Geld auf ihre Konten einzahlen oder große Gewinne erzielen, stehen sie möglicherweise vor dem Problem, kein Bargeld abheben zu können.

Als Faustregel gilt: Bevor Sie sich für einen Forex-Broker entscheiden, sollten Sie die Website der zuständigen Aufsichtsbehörde besuchen und die Liste der lizenzierten Forex-Broker in Ihrem Land oder der lizenzierten Unternehmen, die im Ausland streng reguliert sind, prüfen.

Wenn der Devisen- und CFD-Handel in Ihrem Land verboten ist, stellt dies möglicherweise eine Grauzone dar, z. B. mangelnde Regulierung, aber es ist nicht illegal. Wenn Sie dennoch handeln möchten, meiden Sie in diesem Fall jeden illegalen Broker. Überprüfen Sie jedoch immer den Forex-Broker, bei dem Sie ein Konto eröffnen möchten, auf der Website der Aufsichtsbehörde, um sicherzustellen, dass er autorisiert und legitim ist.

Betrug 2 – Fake-Signal-Verkäufer

In den letzten Jahren erfreuen sich Handelssignale und intelligente Handelsroboter großer Beliebtheit. Betrüger werden sich diese Gelegenheit auf keinen Fall entgehen lassen. Diese Devisen-EAs können Anlegern automatisch Signale geben, wann sie handeln oder Positionen schließen sollen. Diese scheinen das Geldverdienen einfacher zu machen, sind aber tatsächlich voller verschiedener Routinen.

Verkäufer können sagen, dass ihre Signale eine Erfolgsquote von 98 % bieten und von den Anlegern die Zahlung einer Gebühr im Voraus verlangen. Das Problem besteht darin, dass es in den meisten Fällen nicht garantiert ist, dass diese Signale funktionieren. Diese Betrügereien richten sich eher an unerfahrene Anleger, die verzweifelt auf der Suche nach Gewinn sind und nach einer Möglichkeit suchen, Geld zu verdienen, während sie herumliegen.

Vor der Verwendung von Handelssignalen dürfen Anleger jeden Tag nur einen kleinen Teil des manuellen Handels tätigen. Hochfrequenzhandelssignale verleiten Anleger jedoch dazu, häufige Transaktionen durchzuführen, was nicht nur die Bearbeitungsgebühr erhöht, sondern auch Ihr eigenes Kapital einem größeren Risiko aussetzt. Diese Devisenroboter eignen sich am besten für technische Analysen, um Ihnen dabei zu helfen, einige Handelsmöglichkeiten zu nutzen. Man sollte sich jedoch nicht darauf verlassen, dass sie den Markt vorhersagen oder als Grundlage für endgültige Handelsentscheidungen dienen.

Betrug 3 – Preismanipulation

Die meisten Forex-Broker haben nur Spreads auf ihren Standardkonten und keine Provisionen, aber sie bilden die Spreads. Der Spread ist die Differenz zwischen Geld- und Briefkurs eines Währungspaares. Wichtige Währungspaare wie EUR/USD haben engere Spreads, weil sie stark gehandelt werden, während Schwellenländerpaare größere Spreads haben. Wenn Preise manipuliert werden, kommt es zu sehr großen Spreads bei wichtigen Währungspaaren wie EUR/USD.

Broker können sagen, dass ihre Spreads höher sind als die, die andere Broker anbieten, weil sie hinter den Kulissen mit Banken zusammenarbeiten, und sie können sogar andere Gründe anführen. Anleger sollten sich bei anderen Brokern erkundigen, welche Spreads sie für das betreffende Währungspaar anbieten. Unter normalen Umständen beträgt der Euro/Dollar-Spread ohne Provision beim Standardkonto 0,7 – 1 Pip.

Darüber hinaus können sich die Geld- und Briefkurse für ein Währungspaar zwischen der Einleitung und der Ausführung des Handels augenblicklich ändern, was als Slippage bezeichnet wird. Es kann aufgrund von Netzwerkausfällen passieren, die die Handelsabwicklung verlangsamen, und manchmal ist es nur das Währungsrisiko, dem Anleger auf dem volatilen Devisenmarkt ausgesetzt sind.

Kommt es zu häufig zu Schlupf? Schlechte Forex-Broker können dies ausnutzen, indem sie die rechtzeitige Ausführung von Aufträgen verweigern, bis der Wechselkurs des Währungspaars fällt, was die Stop-Loss-Order eines Anlegers auslöst.

Um diese Situation zu vermeiden, bieten einige Broker, wie z. B. CMC Markets, eine garantierte Stop-Loss-Order (GSLO) an. Anleger können das Slippage-Risiko absichern, müssen jedoch möglicherweise zusätzliche Gebühren oder höhere Kapitalzuführungsanforderungen zahlen.

Anleger sollten so viele Hintergrundüberprüfungen wie möglich bei Forex-Brokern durchführen und Benutzerbewertungen über den Broker lesen, um festzustellen, ob es Benutzerbeschwerden über Preismanipulation oder illegale Aktivitäten gibt. Die Echtheit vieler Benutzerbewertungen muss jedoch noch bestätigt werden.

Betrug 4 – Schneeball- und Pyramidensysteme

Hochzinsinvestitionsprogramme (High Yield Investment Programs, HYIPs) wie Ponzi-Systeme bündeln die Ressourcen ahnungsloser Kleinanleger, um in Devisentransaktionen oder andere Ziele zu investieren. Sie funktionieren wie Fonds, bei denen Kapital gebündelt wird, um es im Namen der Kunden zu investieren. Sie versprechen zudem sehr hohe Renditen, um mehr Opfer anzulocken.

Da das Ponzi-System Gelder von neuen Beitragszahlern erhält, um die ursprünglichen Beitragszahler zu bezahlen, wird es den Anschein erwecken, legitim zu sein. Wenn Anleger sehen, dass ihre Investitionen wachsen, werden sie davon überzeugt, mehr Geld in das Programm zu stecken oder mehr Menschen zur Teilnahme zu empfehlen. Nachdem die Opfer riesige Geldsummen angehäuft hatten, schlossen die Manager des Ponzi-Systems den Laden und rannten mit dem Geld davon.

Bei Forex-Pyramidensystemen und Multi-Level-Marketing handelt es sich in der Regel um ein Forex-Unternehmen mit einer Handelsplattform. Sie müssen mehr Investoren für ihre Plattform gewinnen. Verwenden sie daher die Pyramidentechnik, um Investoren zu motivieren. Bei dieser Technik rekrutiert die oben genannte Person zwei Personen, diese Personen werden unter seiner Pyramide sein. Die beiden Personen unter ihm rekrutieren ebenfalls drei Personen, sodass die Pyramide weiter wächst.

Jedes Mal, wenn jemand eingestellt wird, erhält die Top-Person eine bezahlte Provision und so weiter. Je höher Sie in der Pyramide stehen, desto mehr Provision erhalten Sie. Ein Betrüger kann solche Machenschaften nutzen und Opfer dazu verleiten, sein Unternehmen zu besuchen, indem er ihnen Forex-Videos, Signale usw. verkauft. Anleger sollten stets nachfragen, prüfen und bestätigen, ob das von Ihnen gewählte Devisenunternehmen über entsprechende Qualifikationen verfügt. Ob sie von den zuständigen Regulierungsbehörden reguliert werden und ob sie öffentliche Gelder für Investitionen akzeptieren können.

Betrug 5 – Versprechen von Belohnungen und Boni

Der Devisenmarkt kann sehr volatil sein und der Margenhandel birgt ein hohes Verlustrisiko. Aus diesem Grund verlangen große Regulierungsbehörden von Brokern, auf ihrer Website eine Risikoerklärung zu veröffentlichen, in der potenzielle Anleger vor den Gefahren gewarnt werden, denen sie beim Handel mit Forex und CFDs ausgesetzt sind. Wenn Sie also einen Broker sehen, der hohe Einzahlungsboni verspricht, ist dies ein Warnsignal. Das Versprechen dieser Belohnungen ist möglicherweise nur eine Täuschung. Die meisten großen Regulierungsbehörden gestatten es Brokern nicht, Vorteile anzubieten.

Allerdings erhöhen generelle kleine Boni oder Rabatte die Fehlertoleranz für erfahrene Anleger und können zudem die Transaktionskosten senken. Daher ist es wichtiger, auf die eigene Handelserfahrung des Anlegers zu achten. Prämien und Boni sollten ein zweischneidiges Schwert sein.

Betrug 6 – Handelskonten verwalten

Ein Anleger ohne Erfahrung oder viel Zeit im Devisenhandel kann ein Handelskonto eröffnen und es einem professionellen Account Manager überlassen, der in seinem Namen handelt. Diese Profis verlangen eine Gebühr für ihre Dienste. Auch Betrüger machen sich dies zunutze und bieten Anlegern die Verwaltung von Konten an, die möglicherweise Geschäfte tätigen, die nicht im besten Interesse des Kunden sind, oder einfach mit dem Geld des Kunden davonlaufen.

Anleger sollten die Historie des Account Managers untersuchen, um seine Erfolgsquote in der Vergangenheit zu verstehen, und sich ihre Risikomanagementstrategien und vergangenen Drawdowns ansehen, um zu überprüfen, wie effizient der Fondsmanager ist. Darüber hinaus muss der Account Manager eine Gewerbelizenz von der zuständigen Abteilung einholen, und wer keine Qualifikation besitzt, ist absolut nicht vertrauenswürdig.

Betrug 7 – Social-Media-Betrug

Die meisten motivierenden Forex-Videos und -Anzeigen, die online beliebt sind, zeigen normalerweise Luxusyachten, Autos usw., mit dem Ziel, den Zuschauern das Gefühl zu geben, dass der Sprecher oder Meisterhändler diese Artikel aus den Einnahmen aus dem Devisenhandel bezieht. Diese sogenannten Gurus sprechen nicht über die Nachteile des Devisenhandels, sondern nur über die Vorteile. Einige von ihnen kooperieren mit nicht lizenzierten Maklerfirmen und betrügen letztendlich Anleger.

Marktaufsichtsbehörden auf der ganzen Welt haben es Forex-Brokern zur Pflicht gemacht, Risikohinweise auf ihren Websites zu veröffentlichen. Die Erklärung hebt die Risiken hervor, denen Anleger beim Handel ausgesetzt sind, und einige Aufsichtsbehörden gehen sogar noch weiter, indem sie von Brokern verlangen, den Prozentsatz der Menschen anzugeben, die beim Handel mit ihnen Geld verlieren, was normalerweise unten auf der Website eines Brokers erscheint. Die Regulierungsbehörden haben sogar Beschränkungen für die Hebelwirkung festgelegt, die CFD-Broker Privatanlegern bieten können.

Übertriebene Werbung in den sozialen Medien, Gewinnversprechen und jegliche verführerische Werbung entsprechen nicht den regulatorischen Anforderungen. Dies ist einfach nicht möglich, wenn das vermeintliche Projekt praktisch risikofrei ist. Wenn das wahr ist, ist es für sie unmöglich, die sogenannte Erfolgsformel zu verbreiten.

Glauben Sie nicht blind irgendwelchen Ratschlägen in den sozialen Medien, das Risiko des Devisenhandels ist schwer zu bewältigen und der Handel auf Marge ist sehr gefährlich.

Um Ihr Wissen zu erweitern und über den Devisenmarkt informiert zu bleiben, laden Sie die Wikifx-App auf Ihrem Handy herunter. WikiFX ist ein Drittanbieterportal, das Kunden Informationen über 40.000+ Forex-Broker bietet, einschließlich Details zu ihren Regeln, Lizenzen und Kundenreferenzen.

Durch das Sammeln und Überprüfen von Daten über Forex-Broker arbeitet WikiFX mit Finanzaufsichtsbehörden zusammen. Die Website sammelt Informationen über Broker aus einer Vielzahl von Quellen, darunter Aufsichtsbehörden, Geschäftsleute und Kundenbewertungen. Um den Verbrauchern genaue und aktuelle Informationen über Broker zur Verfügung zu stellen, untersucht WikiFX diese Daten.

Hier ist der Link zum Download: WikiFX-Download

Haftungsausschluss:

Die Ansichten in diesem Artikel stellen nur die persönlichen Ansichten des Autors dar und stellen keine Anlageberatung der Plattform dar. Diese Plattform übernimmt keine Garantie für die Richtigkeit, Vollständigkeit und Aktualität der Artikelinformationen und haftet auch nicht für Verluste, die durch die Nutzung oder das Vertrauen der Artikelinformationen verursacht werden.

Verbundener Broker

WikiFX-Broker

Aktuelle Nachrichten

Abrechnung mit Ex-Chefredakteur Biesinger: RBB veröffentlicht Untersuchungsbericht zur Gelbhaar-Affäre

Donald Trump verhängt Zölle gegen die ganze Welt – EU spricht von „schwerem Schlag und bereitet Gegenmaßnahmen vor

Trump-Zölle sollen amerikanische Autoindustrie stärken: Experten halten US-Autos in Europa für „unverkäuflich

Verband der Automobilindustrie reagiert auf US-Zölle: „Das wird Arbeitsplätze betreffen

IPO-Gerüchte: DeepL plant laut Medienberichten Börsengang für 2026

Wechselkursberechnung