简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

Como operar en Forex | WikiFX

Extracto:Debido a que el mercado de divisas o forex es tan impresionante, a los operadores se les ocurrieron varias formas diferentes de invertir o especular en divisas

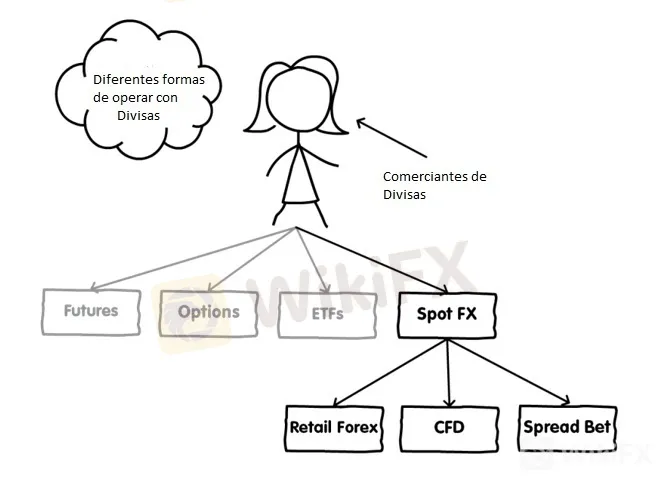

Las diferentes formas de operar en Forex

Debido a que el mercado de divisas o forex es tan impresionante, a los operadores se les ocurrieron varias formas diferentes de invertir o especular en divisas. Entre los instrumentos financieros, los más populares son forex minorista, fx al contado, futuros de divisas, opciones de divisas, fondos cotizados en divisas (o ETF), CFD de divisas y apuestas de spread de divisas.

Es importante señalar que estamos cubriendo las diferentes formas en que los comerciantes individuales (“minoristas”) pueden operar con divisas. Otros instrumentos financieros como los swaps de divisas y los forwards no están cubiertos, ya que atienden a los operadores institucionales. Con eso fuera del camino, ahora discutamos cómo puede participar en el mundo de forex.

Futuros de divisas

Los futuros son contratos para comprar o vender un determinado activo a un precio específico en una fecha futura (¡por eso se llaman futuros!). Un futuro de moneda es un contrato que detalla el precio al que se podría comprar o vender una moneda y establece una fecha específica para el intercambio. Los futuros de divisas fueron creados por la Bolsa Mercantil de Chicago (CME) en 1972, cuando los fondos de campana y las botas de plataforma todavía estaban de moda. Dado que los contratos de futuros están estandarizados y se negocian en una bolsa centralizada, el mercado es muy transparente y está bien regulado. Esto significa que la información de precios y transacciones está fácilmente disponible. Puede obtener más información sobre los futuros de divisas de CME aquí .

Opciones de moneda

Una “opción” es un instrumento financiero que otorga al comprador el derecho o la opción, pero no la obligación, de comprar o vender un activo a un precio específico en la fecha de vencimiento de la opción. Si un comerciante “vende” una opción, entonces él o ella estaría obligado a comprar o vender un activo a un precio específico en la fecha de vencimiento. Al igual que los futuros, las opciones también se negocian en una bolsa, como la Bolsa Mercantil de Chicago (CME), la Bolsa Internacional de Valores (ISE) o la Bolsa de Valores de Filadelfia (PHLX). Sin embargo, la desventaja en el comercio de opciones de divisas es que las horas de mercado son limitadas para ciertas opciones y la liquidez no es tan grande como los futuros o el mercado spot.

ETFs de divisas

Un ETF de divisas ofrece exposición a una sola moneda o cesta de divisas. Los ETF de divisas permiten a las personas comunes obtener exposición al mercado de divisas a través de un fondo administrado sin la carga de realizar operaciones individuales. Los ETF de divisas se pueden usar para especular en forex, diversificar una cartera o protegerse contra los riesgos de divisas. Aquí hay una lista de los ETF de divisas más popularmente negociados . Los ETF son creados y administrados por instituciones financieras que compran y mantienen divisas en un fondo. Luego ofrecen acciones del fondo al público en un intercambio que le permite comprar y negociar estas acciones al igual que las acciones. Al igual que las opciones de divisas, la limitación en el comercio de ETF de divisas es que el mercado no está abierto las 24 horas. Además, los ETF están sujetos a comisiones comerciales y otros costos de transacción.

Divisas al contado

El mercado de divisas al contado es un mercado “fuera de bolsa”, también conocido como un mercado extrabursátil (OTC por sus siglas en ingles). El mercado de divisas fuera de bolsa es un mercado financiero grande, creciente y líquido que opera las 24 horas del día. No es un mercado en el sentido tradicional ya que no hay una ubicación comercial central o “intercambio”. En un mercado OTC, un cliente opera directamente con una contraparte. A diferencia de los futuros de divisas, los ETF y (la mayoría) de las opciones de divisas, que se negocian a través de mercados centralizados, las divisas al contado son contratos extrabursátiles (acuerdos privados entre dos partes).

La mayor parte del comercio se lleva a cabo a través de redes de comercio electrónico (o teléfono). El mercado principal para FX es el mercado “interdealer” donde los distribuidores de FX comercian entre sí. Un distribuidor (o Broker) es un intermediario financiero que está listo para comprar o vender divisas en cualquier momento con sus clientes. El mercado interdealer también se conoce como el mercado “interbancario” debido al dominio de los bancos como operadores de divisas. El mercado de intermediarios solo es accesible para las instituciones que comercian en grandes cantidades y tienen un patrimonio neto muy alto. Esto incluye bancos, compañías de seguros, fondos de pensiones, grandes corporaciones y otras grandes instituciones financieras que administran los riesgos asociados con las fluctuaciones en los tipos de cambio.

En el mercado de divisas al contado, un operador institucional está comprando y vendiendo un acuerdo o contrato para hacer o recibir la entrega de una moneda. Una transacción de divisas al contado es un acuerdo bilateral (“entre dos partes”) para cambiar físicamente una moneda contra otra moneda. Este acuerdo es un contrato. Esto significa que este contrato al contado es una obligación vinculante de comprar o vender una cierta cantidad de moneda extranjera a un precio que es el “tipo de cambio al contado” o el tipo de cambio actual. Por lo tanto, si compra EUR / USD en el mercado spot, está negociando un contrato que especifica que recibirá una cantidad específica de euros a cambio de dólares estadounidenses a un precio acordado (o tipo de cambio). Es importante señalar que NO está operando con las monedas subyacentes en sí, sino con un contrato que involucra las monedas subyacentes. A pesar de que se llama “spot”, las transacciones no se liquidan exactamente “en el acto”.

En realidad, mientras que una operación de divisas al contado se realiza a la tasa de mercado actual, la transacción real no se liquida hasta dos días hábiles después de la fecha de negociación. Esto se conoce como T + 2 (“Hoy más 2 días hábiles”). Significa que la entrega de lo que compra o vende debe hacerse dentro de los dos días hábiles y se conoce como la fecha de valor o la fecha de entrega. Por ejemplo, una institución compra EUR/USD en el mercado de divisas al contado. La operación abierta y cerrada el lunes tiene una fecha de valor el miércoles. Esto significa que recibirá euros el miércoles. Sin embargo, no todas las monedas se liquidan T + 2. Por ejemplo, la fecha de valor de USD/CAD, USD/TRY, USD/RUB y USD/PHP es T+1, lo que significa un día hábil a partir de hoy (T). Sin embargo, el comercio en el mercado de divisas al contado real NO es donde los comerciantes minoristas comercian.

Forex minorista

Hay un mercado OTC secundario que proporciona una forma para que los comerciantes minoristas (“más pobres”) participen en el mercado de divisas. El acceso es concedido por los llamados “proveedores de comercio de divisas”.

Los proveedores de comercio de divisas operan en el mercado OTC primario en su nombre. Encuentran los mejores precios disponibles y luego agregan un “marcado” antes de mostrar los precios en sus plataformas de negociación. Esto es similar a cómo una tienda minorista compra inventario de un mercado mayorista, agrega un margen de beneficio y muestra un precio “minorista” a sus clientes.

Los proveedores de comercio de divisas también se conocen como “corredores de divisas”. Técnicamente, no son corredores porque se supone que un corredor simplemente actúa como intermediario entre un comprador y un vendedor (“entre dos partes”). Pero este no es el caso, porque un proveedor de comercio de divisas actúa como su contraparte. Esto significa que, si usted es el comprador, actúa como el vendedor. Y si usted es el vendedor, actúa como el comprador. Para mantener las cosas simples por ahora, seguiremos usando el término “corredor de divisas”, ya que eso es con lo que la mayoría de la gente está familiarizada, pero es importante saber la diferencia.

Aunque un contrato de divisas al contado normalmente requiere la entrega de la moneda dentro de los dos días, en la práctica, nadie recibe la entrega de ninguna moneda en el comercio de divisas. La posición se “enrolla” hacia adelante en la fecha de entrega. Especialmente en el mercado minorista de divisas.

Recuerda, en realidad está negociando un contrato para entregar la moneda subyacente, en lugar de la moneda en sí. No es solo un contrato, es un contrato apalancado. Los operadores minoristas de divisas no pueden “tomar o hacer entregas” en contratos de divisas al contado apalancados. El apalancamiento le permite controlar grandes cantidades de moneda por una cantidad muy pequeña.

Los corredores de divisas minoristas le permiten operar con apalancamiento, por lo que puede abrir posiciones valoradas en 50 veces la cantidad del margen inicial requerido . Entonces, con $2,000, puede abrir una operación EUR / USD valorada en $100,000. ¡Imagínese si se quedara corto EUR / USD y tuviera que entregar $100,000 en euros! No podría liquidar el contrato en efectivo ya que solo tiene $ 2,000 en su cuenta. ¡No tendrías fondos suficientes para cubrir la transacción! Por lo tanto, debe cerrar la operación antes de que se liquide o “renovarla”.

Para evitar esta molestia de la entrega física, los corredores de divisas minoristas automáticamente “ruedan” o llaman al margen, las posiciones de los clientes.

Cuando una transacción de forex al contado no se entrega físicamente, sino que se avanza indefinidamente hasta que se cierra la operación, se conoce como una “transacción de forex al contado rodante” o “contrato de divisas al contado rodante”. En los EE.UU., la CFTC lo llama una “transacción de divisas minorista”.

Así evitas verte obligado a aceptar (o entregar) 100.000 euros. Las transacciones minoristas de divisas se cierran al realizar una transacción igual pero opuesta con su corredor de divisas. Por ejemplo, si comprara libras esterlinas con dólares estadounidenses, cerraría el comercio vendiendo libras esterlinas por dólares estadounidenses. Esto también se llama compensación o liquidación de una transacción. Si tiene una posición abierta al cierre del día hábil, se transferirá automáticamente a la siguiente fecha de valor para evitar la entrega de la moneda. Su corredor de divisas minorista (o Broker) seguirá renovando automáticamente su contrato al contado por usted indefinidamente hasta que se cierre.

El procedimiento de rodar el par de divisas se conoce como Tomorrow-Next o “Tom-Next”, que significa “Mañana y el día siguiente”. Cuando las posiciones se renuevan, esto da como resultado que el comerciante pague intereses o los gane. Estos cargos se conocen como tarifa de swap o tarifa de reinversión. Su corredor de divisas calcula la tarifa por usted y debitará o acreditará el saldo de su cuenta . El comercio minorista de divisas se considera especulativo. Esto significa que los operadores están tratando de “especular” o hacer apuestas (y beneficiarse de) el movimiento de los tipos de cambio. No buscan tomar posesión física de las monedas que compran o entregar las monedas que venden.

Apuesta de spread de Forex

Las apuestas de spread son un producto derivado, lo que significa que no se apropia del activo subyacente, sino que especula en cualquier dirección en la que crea que su precio se moverá hacia arriba o hacia abajo. Una apuesta de spread de forex le permite especular sobre la dirección futura del precio de un par de divisas.

El precio de un par de divisas que se utiliza en la apuesta de spread se “deriva” del precio del par de divisas en el mercado de divisas al contado. Su ganancia o pérdida está dictada por qué tan lejos se mueve el mercado a su favor antes de cerrar su posición y cuánto dinero ha apostado por “punto” de movimiento de precios. Las apuestas de spread en forex son proporcionadas por “proveedores de spread betting”. Desafortunadamente, si vives en los Estados Unidos, las apuestas de spread se consideran ilegales. A pesar de estar regulado por la FSA en el Reino Unido, los Estados Unidos consideran que las apuestas de spread son juegos de azar por Internet que actualmente están prohibidos.

Forex CFD

Un contrato por diferencia (CFD por sus siglas en ingles) es un derivado financiero. Los productos derivados rastrean el precio de mercado de un activo subyacente para que los operadores puedan especular sobre si el precio subirá o bajará. El precio de un CFD se “deriva” del precio del activo subyacente.

Un CFD es un contrato, generalmente entre un proveedor de CFD y un comerciante, donde una de las partes acuerda pagar a la otra la diferencia en el valor de un valor, entre la apertura y el cierre de la operación. En otras palabras, un CFD es básicamente una apuesta sobre un activo en particular que sube o baja de valor, con el proveedor de CFD y usted acuerda que quien gane la apuesta pagará al otro la diferencia entre el precio del activo cuando ingrese a la operación y su precio cuando salga de la operación.

Un CFD de forex es un acuerdo (“contrato”) para intercambiar la diferencia en el precio de un par de divisas desde el momento en que abre su posición versus cuando la cierra. El precio CFD de un par de divisas se “deriva” del precio del par de divisas en el mercado de divisas al contado. (O al menos debería serlo. Si no es así, ¿en qué basa su precio el proveedor de CFD?

Operar con CFD de forex le da la oportunidad de operar con un par de divisas en ambas direcciones. Puede tomar posiciones largas y cortas. Si el precio se mueve en la dirección elegida, obtendría una ganancia, y si se mueve en su contra, tendría una pérdida. En la UE y el Reino Unido, los reguladores decidieron que los “contratos de divisas al contado rodante” son diferentes del contrato tradicional de divisas al contado.La razón principal es que con los contratos de divisas al contado rodante, no hay intención de tomar la entrega física real (“tomar posesión”) de una moneda, su propósito es simplemente especular sobre el movimiento del precio en la moneda subyacente.

El objetivo de operar con un contrato de divisas al contado móvil es obtener exposición a las fluctuaciones de precios relacionadas con el par de divisas subyacente sin poseerlo realmente. Entonces, para dejar en claro esta diferenciación, un contrato de divisas al contado se rige como un CFD. (En los Estados Unidos, los CFD son ilegales, por lo que se conoce como una “transacción minorista de divisas”) El comercio de CFD de Forex es proporcionado por “proveedores de CFD”. Fuera de los EE.UU., el comercio minorista de divisas generalmente se realiza con CFD o apuestas de spread.

Descargo de responsabilidad:

Las opiniones de este artículo solo representan las opiniones personales del autor y no constituyen un consejo de inversión para esta plataforma. Esta plataforma no garantiza la precisión, integridad y actualidad de la información del artículo, ni es responsable de ninguna pérdida causada por el uso o la confianza en la información del artículo.

leer más

Escenario de negociación: Nivel de Margin Call al 100% y Nivel de Stop Out al 50% en Forex | WikiFX

Escenario de negociación: Nivel de Margin Call al 100% y Nivel de Stop Out al 50%

Se paciente. Manténgase disciplinado. Estudie el mercado Forex WikiFx

Paciencia. Es una virtud... Especialmente con el comercio de divisas.

En Forex ¡Santa vaca! ¡No hay Santo Grial! WikiFx

Pregúntele a cualquier analista de Wall Street (un doctorado en física y matemáticas súper geek que crea estrategias comerciales algorítmicas complejas) por qué no existe un in-dicador, método o sistema del "Santo Grial" para ser 100% rentable.

Concéntrese en el proceso de operar en Forex. No en las ganancias. WikiFx

Hemos hecho que la Escuela de WikiFX sea lo más fácil y divertida posible para ayudarlo a aprender y comprender las herramientas básicas y las buenas prácticas utilizadas.

Brokers de WikiFX

Cálculo de tasa de cambio