简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

¿Qué le espera al mercado de divisas para el 2023?

Extracto:Con vistas a finalizar un 2022 que deja un alto índice de inflación y una economía amenazada por la recesión, un corto análisis de lo que le puede deparar al mercado de divisas para el 2023.

El 2022 ha sido un año de altas y bajas para la economía, más altas para algunos, como el dólar, apoyado por el aumento en las tasas de interés de la FED, y un yen que toma fuerza para final de año. Las bajas han sido para otros, como la economía europea, altamente golpeada por los problemas geopolíticos y la crisis del coste de la vida que siguen suponiendo un reto para el euro y la libra esterlina.

La volatilidad inusualmente alta que las divisas han presentado este año parece que está llegando a su fin, dejando las valoraciones del dólar estadounidense y del yen japonés más cercanas. Para 2023, esperamos que esta evolución se invierta en parte, lo que realinearía las divisas más cerca de sus fundamentales. Aunque esperamos que el dólar estadounidense siga estando fuerte en los próximos meses, la divisa debería moderarse una vez que la Fed haya alcanzado su tipo máximo. Por último, el franco suizo y el oro deberían tener un buen comportamiento en 2023.

La volatilidad de las divisas vuelve a los niveles de la crisis.

2022 ha sido un año de movimientos violentos en los mercados de divisas, en el que la volatilidad volvió a alcanzar los niveles vistos por última vez durante el sell-off provocado por el Covid y la crisis de la deuda soberana europea de 2011.

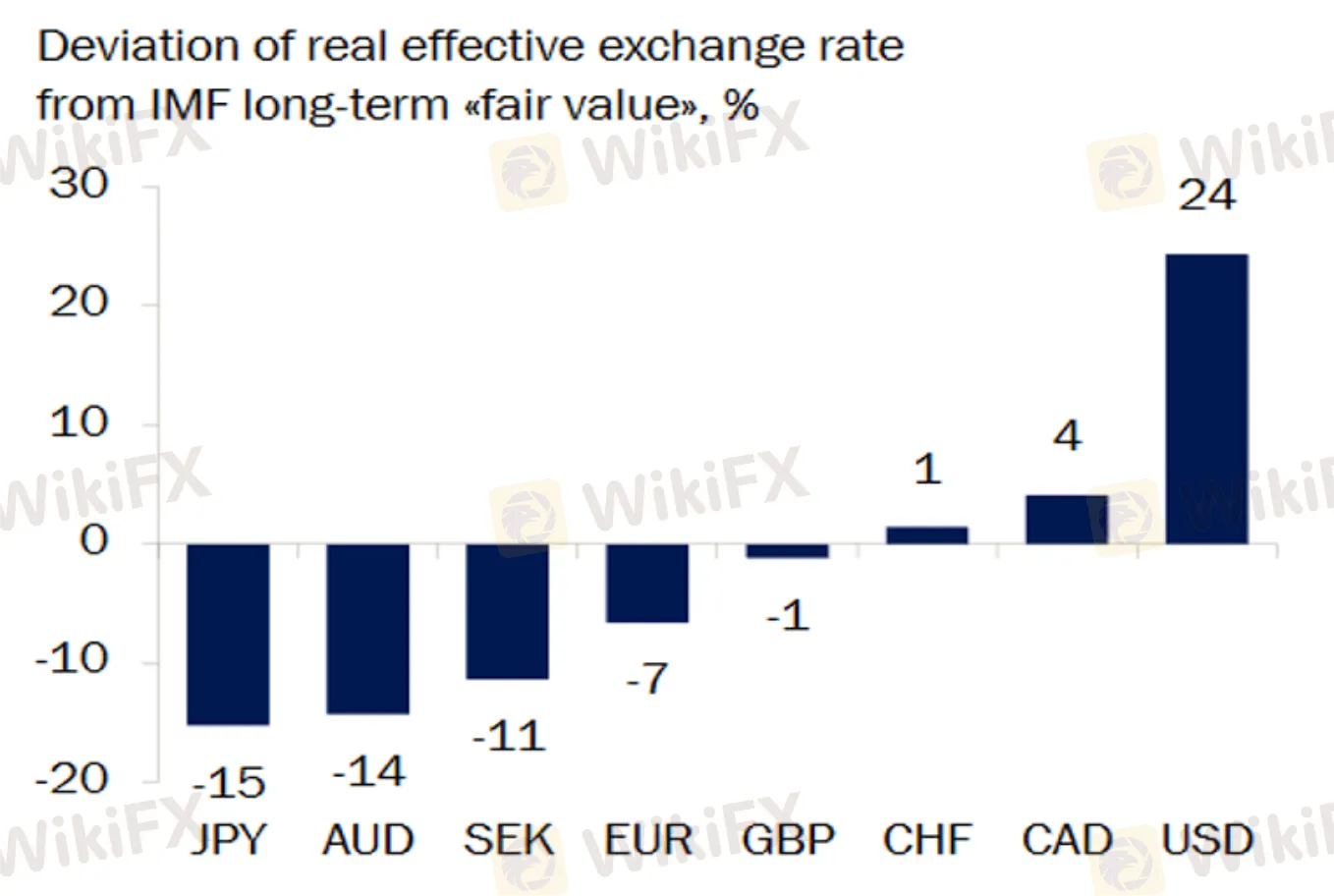

Las divisas están desalineadas con respecto a su valor intrínseco.

Las principales divisas de reserva del mundo se han movido en direcciones opuestas, dando lugar a enormes diferencias de valoración. Dentro del grupo de divisas del G10, el dólar estadounidense parece ahora el más sobrevalorado, mientras que el yen japonés es probablemente el más infravalorado.

Dólar sobrevalorado, yen infravalorado

Esperamos que el dólar alcance su máximo en 2023

Sin embargo, pensamos que el dólar estadounidense no debería apreciarse mucho más y que probablemente alcanzará su punto máximo en la primera mitad de 2023, cuando la Reserva Federal haya alcanzado el tipo de interés máximo. Dado que esperamos que los rendimientos de Estados Unidos se moderen debido al debilitamiento de la actividad global, es más probable que los diferenciales de los rendimientos del dólar disminuyan. Esto debería acercar a la principal moneda de reserva del mundo a sus fundamentales.

Ya este año, los valores del dólar han alcanzado su máximo en 20 años, por lo que creemos que sus niveles no superarán mucho este valor.

Comparativa valor dólar en los últimos 20 años.

Probable cambio en la política monetaria japonesa.

Las perspectivas del yen japonés están estrechamente ligadas a las del dólar. En los próximos meses, es probable que veamos una mayor debilidad del yen, mientras que las intervenciones del Ministerio de Finanzas deberían actuar como reductores de la velocidad. Sin embargo, creemos que la divisa debería beneficiarse una vez que la Fed se aleje de su actual política de subida de tipos. Además, parece que la inflación japonesa se está recuperando, por fin. Aunque el Banco de Japón esperará a tener más pruebas sobre el crecimiento de los salarios, las probabilidades de que la política monetaria japonesa cambie de rumbo en 2023 aumentan constantemente, lo que debería impulsar el yen japonés al alza.

Es probable que el euro se recupere desde sus mínimos de 2022

Mantenemos una opinión constructiva sobre el euro para 2023/24. La escasez energética debería seguir siendo un problema, pero los bajos precios del gas en un invierno potencialmente más suave probablemente desencadenarán un repunte moderado del euro. El endurecimiento de la política del BCE debería prestar un apoyo adicional. No obstante, reconocemos que la guerra en Ucrania seguirá limitando el alza del euro.

La libra esterlina seguirá siendo vulnerable.

Dada la crisis del coste de la vida en Reino Unido y la perspectiva de una nueva campaña de austeridad bajo el Gobierno del primer ministro Sunak, esperamos que la recesión en Reino Unido dure más que en otros mercados desarrollados. Además, el deterioro de la balanza de pagos británica representa otro viento en contra. La suma de estos vientos en contra enfría las perspectivas de la libra para el próximo año.

El franco suizo resistirá bien en medio de la recesión.

El franco suizo debería resistir bien gracias a la baja inflación y la resistencia de la economía nacional. A diferencia de lo que ocurría en el pasado, el Banco Nacional Suizo (SNB) acoge con satisfacción la apreciación del franco, ya que una moneda fuerte le permite volver a situar la inflación en su objetivo más rápidamente.

El oro debería beneficiarse de la debilidad de la actividad global.

Por último, mantenemos nuestras perspectivas positivas sobre el oro. El metal precioso debería beneficiarse de una moderación de los rendimientos estadounidenses en un entorno de recesión. Además, los elevados perfiles de inflación deberían actuar como soporte adicional a lo largo del próximo año.

Conclusión.

Las perspectivas económicas para el próximo año son ligeramente mejores que lo que nos esta dejando el 2022, pero aun dependen de los inestables factores geopolíticos de Europa que durante lo corrido del año solo han generado inflación y nos tienen a las puertas de una recesión.

Debemos concientizarnos que una mejoría económica global real solo se podría dar en 2024, claro está, si los factores de la ecuación económica se mantienen como se ha desarrollado hasta el momento.

Si usted se decide, o ya está invirtiendo en Forex, recuerde tener en cuenta estas proyecciones para su operación a futuro.

Y para seguir actualizado sobre noticias económicas, recuerde visitar WikiFX, el aliado de su inversión en Forex.

O descargue la app WikiFX y lleve el Forex con usted.

Descargo de responsabilidad:

Las opiniones de este artículo solo representan las opiniones personales del autor y no constituyen un consejo de inversión para esta plataforma. Esta plataforma no garantiza la precisión, integridad y actualidad de la información del artículo, ni es responsable de ninguna pérdida causada por el uso o la confianza en la información del artículo.

leer más

AvaTrade ¿Es seguro para los traders? Análisis 2025.

AvaTrade es un bróker internacional fundado en 2006, reconocido por su regulación sólida en múltiples jurisdicciones y su amplia gama de productos financieros, que incluye Forex, acciones, criptomonedas, y más. Destaca por ofrecer plataformas avanzadas como MetaTrader y AvaTradeGO, además de recursos educativos para traders de todos los niveles, lo que lo convierte en una opción sólida para quienes buscan un entorno seguro y confiable para operar. Sin embargo, algunos usuarios reportan costos más altos y limitaciones en herramientas avanzadas. En general, AvaTrade combina seguridad, diversidad de instrumentos y soporte educativo, aunque es importante evaluar sus costos antes de comenzar.

¿Siguen las estafas por Telegram en LATAM? Inversor perdió todo su dinero.

Las estafas en aplicaciones de mensajería como Telegram han ido en aumento, especialmente aquellas que prometen ingresos fáciles y rápidos. Estos esquemas suelen atraer a personas con poca experiencia en inversiones o que buscan mejorar sus ingresos rápidamente. Aunque parecen legítimos al principio, su objetivo es aprovecharse de la confianza de los usuarios para robar su dinero. A continuación, te explicamos cómo operan, basándonos en un caso real de una víctima que fue engañada bajo la promesa de obtener grandes beneficios.

¿Cuál es la influencia del dolar en la Economía Latinoamericana? Retos y Perspectivas para 2025.

El dólar estadounidense sigue siendo una de las monedas más influyentes en la economía global, y su comportamiento tiene implicaciones significativas para los mercados latinoamericanos. Al 19 de enero de 2025, la tasa representativa del mercado en Colombia se sitúa en $4,344.27 pesos por dólar, reflejando una estabilidad relativa en comparación con días recientes. Sin embargo, al observar el panorama anual, se evidencia un incremento del 10.26% en el valor del dólar frente al peso colombiano en los últimos doce meses.

¡PU Prime lanza Feather Your Trade para minimiza tu riesgo en operaciones!

PU Prime ha lanzado Feather Your Trade, una promoción diseñada para ayudar a los comerciantes a recuperarse de las pérdidas y comerciar con confianza. Del 15 de enero al 15 de febrero de 2025, los clientes pueden canjear hasta $30 en Vales de Pérdida Comercial para compensar las pérdidas en operaciones cerradas seleccionadas.

Brokers de WikiFX

últimas noticias

¿Cuál es la influencia del dolar en la Economía Latinoamericana? Retos y Perspectivas para 2025.

¿Siguen las estafas por Telegram en LATAM? Inversor perdió todo su dinero.

¡PU Prime lanza Feather Your Trade para minimiza tu riesgo en operaciones!

AvaTrade ¿Es seguro para los traders? Análisis 2025.

Cálculo de tasa de cambio