简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

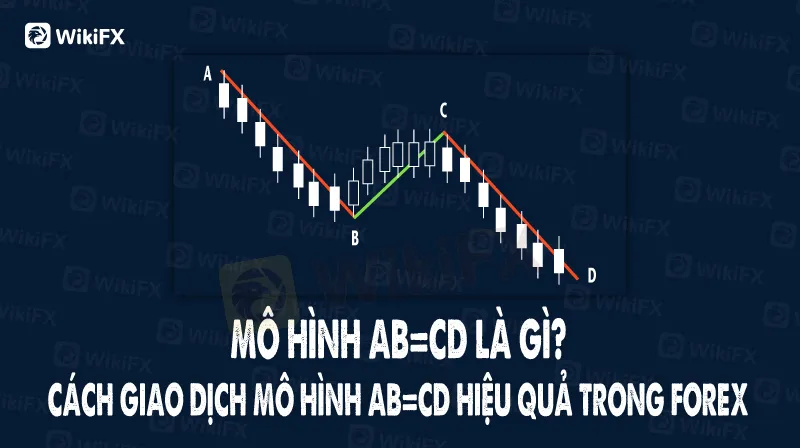

MÔ HÌNH AB=CD LÀ GÌ? CÁCH GIAO DỊCH MÔ HÌNH AB=CD HIỆU QUẢ TRONG FOREX

Lời nói đầu:Mô hình AB=CD (AB=CD Pattern) là cấu trúc giá có bốn điểm và ba xu hướng hoặc biến động giá liên tiếp. Mô hình AB=CD được xem là loại mô hình Harmonic đơn giản nhất được sử dụng phổ biến trong Forex và có thể được áp dụng cho tất cả các thị trường trong mọi khung thời gian. Mô hình AB=CD giúp nhà đầu tư xác định vị trí và thời điểm vào và ra khi giao dịch.

Mô hình AB=CD là gì?

Mô hình AB=CD (AB=CD Pattern) là cấu trúc giá có bốn điểm và ba xu hướng hoặc biến động giá liên tiếp. Mô hình AB=CD được xem là loại mô hình Harmonic đơn giản nhất được sử dụng phổ biến trong Forex và có thể được áp dụng cho tất cả các thị trường trong mọi khung thời gian. Mô hình AB=CD giúp nhà đầu tư xác định vị trí và thời điểm vào và ra khi giao dịch.

Đặc điểm nhận biết Mô hình AB=CD

Mô hình AB=CD là một mô hình Harmonic có 4 điểm riêng biệt được ký hiệu: A, B, C, D tương ứng với 3 xu hướng giá. Mỗi mô hình AB=CD có cả 2 phiên bản tăng và giảm. Mô hình AB=CD tăng (Bullish AB=CD) giúp xác định các cơ hội có xác suất cao hơn để mua. Mô hình AB=CD giảm (Bearish AB=CD) giúp báo hiệu các cơ hội để bán.

Mỗi điểm ngoặt (A, B, C và D) thể hiện mức cao đáng kể hoặc mức thấp đáng kể trên biểu đồ giá. Những điểm này xác định ba dao động giá liên tiếp hoặc xu hướng, tạo nên mỗi trong ba “chân” của mô hình AB=CD và được gọi là chân AB, chân BC và chân CD.

Các loại Mô hình AB=CD

Mô hình AB=CD tăng (Bullish AB=CD)

· Tìm AB

Điểm A là một mức cao đáng kể

Điểm B là một mức thấp đáng kể

Trong quá trình di chuyển từ A đến B, không được có điểm cao nào ở trên điểm A và không có điểm thấp nào ở dưới điểm B

· Sau đó tìm BC

Điểm C phải thấp hơn điểm A

Trong quá trình di chuyển từ B lên C, không được có mức thấp nào dưới điểm B và không có mức cao nào trên điểm C

Điểm C lý tưởng sẽ là 61,8% hoặc 78,6% AB

Trong các thị trường có xu hướng mạnh, BC có thể chỉ bằng 38,2% hoặc 50% AB

· Tìm được BC, thì vẽ CD

Điểm D phải thấp hơn điểm B (thị trường đạt được mức thấp mới thành công)

Trong quá trình di chuyển từ C xuống D, không được có đỉnh nào ở trên điểm C và không có đỉnh nào ở dưới điểm D

Xác định nơi D có thể hoàn thành (giá)

§ CD có thể bằng AB về giá

§ CD có thể bằng 127,2% hoặc 161,8% AB về giá

§ Giá CD có thể là 127,2% hoặc 161,8% BC

· Xác định thời điểm điểm D có thể hoàn thành (thời gian) để xác nhận bổ sung

§ CD có thể bằng AB trong thời gian

§ CD có thể là 61,8% hoặc 78,6% thời gian của AB

§ CD có thể là 127,2% hoặc 161,8% thời gian của AB

· Tìm kiếm đường, mô hình, điểm hội tụ xu hướng

· Theo dõi khoảng cách giá hoặc wide-ranging bars/nến tại chân CD, đặc biệt khi thị trường tiếp cận điểm D

Có thể hiểu đây là những dấu hiệu của một thị trường có xu hướng mạnh tiềm năng và kỳ vọng sẽ thấy phần mở rộng giá 127,2% hoặc 161,8%

2. Mô hình AB=CD giảm (Bearish AB=CD)

· Tìm AB

Điểm A là một mức thấp đáng kể

Điểm B là một mức cao đáng kể

Trong quá trình di chuyển từ A đến B, không được có điểm thấp nào bên dưới điểm A và không có điểm cao nào trên điểm B

· Sau đó tìm BC

Điểm C phải cao hơn điểm A

Trong quá trình di chuyển từ B xuống C, không được có đỉnh nào ở trên điểm B và không có đỉnh nào ở dưới điểm C

Điểm C lý tưởng sẽ là 61,8% hoặc 78,6% AB

Trong các thị trường có xu hướng mạnh, BC có thể chỉ bằng 38,2% hoặc 50% AB

· Nếu BC thì vẽ CD

Điểm D phải cao hơn điểm B

Trong quá trình di chuyển từ C lên D, không được có mức thấp nào dưới điểm C và không có mức cao nào trên điểm D

Xác định nơi D có thể hoàn thành (giá)

§ CD có thể bằng AB về giá

§ CD có thể bằng 127,2% hoặc 161,8% AB về giá

§ CD có thể là 127,2% hoặc 161,8% BC về giá

Xác định thời điểm điểm D có thể hoàn thành (thời gian) để xác nhận bổ sung

CD có thể bằng AB về thời gian

CD có thể là 61,8% hoặc 78,6% thời gian của AB

CD có thể là 127,2% hoặc 161,8% thời gian của AB

· Tìm kiếm đường, mô hình, điểm hội tụ xu hướng

· Theo dõi khoảng cách giá hoặc wide-ranging bars/nến tại chân CD, đặc biệt khi thị trường tiếp cận điểm D

· Có thể hiểu đây là những dấu hiệu của một thị trường có xu hướng mạnh tiềm năng và kỳ vọng sẽ thấy phần mở rộng giá 127,2% hoặc 161,8%

Cách giao dịch mô hình AB=CD hiệu quả trong Forex

Bước 1: Nhận diện mô hình AB=CD tiềm năng

Mô hình AB=CD chính là một đoạn xu hướng tăng bao gồm 3 sóng: tăng-giảm-tăng hoặc một đoạn xu hướng giảm, bao gồm 3 sóng: giảm-tăng-giảm. Đặc điểm nhận diện ban đầu của mô hình AB=CD là một hình chữ Z bị nghiêng về phía bên trái hoặc bên phải, với điểm C nằm giữa đoạn AB và điểm D vượt quá điểm B về phía trên hoặc dưới.

Bước 2: Đo lường các tỷ lệ Fibonacci của mô hình

Tương tự như các mô hình Harmonic khác, công cụ dùng để đo lường tỷ lệ Fibonacci của mô hình AB=CD là Fibonacci Retracement (FR) và Fibonacci Extension (FE).

Sau khi xác định được hình dáng ban đầu của mô hình AB=CD, các Trader tiến hành đánh dấu 4 điểm A, B, C, D trên đồ thị giá.

Bước 3: Tiến hành giao dịch sau khi mô hình hợp lệ

· Vào lệnh (Entry)

Trong hầu hết tất cả các mô hình giá Harmonic thì điểm vào lệnh tối ưu nhất chính là tại mức giá của điểm D và tất nhiên, AB=CD pattern cũng không ngoại lệ.

Sau khi xác định được tỷ lệ thoái lui của BC so với AB, các Trader quan sát chuyển động giá của đoạn CD, nếu BC thoái lui về mức 0.618 so với AB thì khi điểm D di chuyển và đạt đến mức thoái lui 1.618 của BC thì các Trader nên vào lệnh ngay, vì lúc này, mô hình AB=CD đã hoàn thành.

Không nên vào lệnh sớm khi D chưa đạt đến mức thoái lui lý tưởng 1.618 vì khi đó, tỷ lệ Risk: Reward của giao dịch không tối ưu.

Ngoài ra, khi giao dịch với các mô hình giá Harmonic, các Trader nên kết hợp thêm tín hiệu xác nhận vào lệnh tại điểm D bằng các mô hình nến đảo chiều hoặc tín hiệu từ một chỉ báo kỹ thuật nào đó xuất hiện quanh khu vực của điểm D này, để xác suất thành công của lệnh được cao hơn.

· Cắt lỗ (Stop loss)

Khi điểm D tiếp tục di chuyển theo hướng CD và vượt quá mức thoái lui hợp lệ thì mô hình AB=CD đã không xảy ra hoặc nó có thể trở thành mô hình biến thể của AB=CD với các mức thoái lui của CD là 1.27 AB hoặc 1.618 AB. Tuy nhiên, sau khi xác định được tỷ lệ thoái lui của BC thì các Trader chỉ nên hướng đến một tỷ lệ tối ưu nhất của CD, 2 tỷ lệ này tạo thành một mô hình AB=CD lý tưởng nhất và chỉ giao dịch khi mô hình này xảy ra, đồng nghĩa với việc đặt lệnh ngay tại điểm D khi nó đạt đến mức thoái lui tối ưu nhất. Nếu không, hãy cứ tuân thủ nguyên tắc và chấp nhận thua lỗ.

Chiến lược đặt stop loss khi giao dịch với mô hình này chính là cắt lỗ tại vị trí trên điểm D một vài pip (đối với Bearish AB=CD) hoặc dưới điểm D một vài pip (đối với Bullish AB=CD). Có không ít người đặt stop loss tại vị trí rất xa điểm D hoặc không đặt stop loss vì họ cho rằng rất có thể giá sẽ đảo chiều khi CD đạt 1.27 AB hoặc 1.618 AB, họ chuyển từ kế hoạch giao dịch với mô hình AB=CD lý tưởng sang mô hình biến thể của AB=CD. Nếu may mắn, họ có thể thành công, nhưng các Trader nên nhớ rằng, mô hình AB=CD bình thường là tối ưu nhất và các cặp tỷ lệ 0.618 /1.618, 0.786/1.27 là lý tưởng nhất để mô hình xảy ra thành công.

Mô hình AB=CD là mô hình đảo chiều rất tiềm năng, stop loss ngay dưới điểm vào lệnh D sẽ giúp cho tỷ lệ Risk:Reward trở nên hấp dẫn hơn nhiều.

· Chốt lời (Take profit)

Chốt lời toàn phần

Các Trader có thể lựa chọn vị trí chốt lời dựa vào mục tiêu lợi nhuận của Trader đối với giao dịch này. Mục tiêu lợi nhuận đối với giao dịch đảo chiều thường được sử dụng trong mô hình này chính là tại các mức thoái lui quan trọng của Fibonacci Retracement.

Trong mô hình Bullish AB=CD, chuyển động của giá từ A đến D là một đoạn xu hướng tăng, khi giá đảo chiều tại D, chúng ta có thể kỳ vọng lợi nhuận tại điểm E ứng với các mức thoái lui quan trọng như 0.618, 0.786, 0.886 hoặc 1.0 của DE so với AD.

Hoặc là, các Trader có thể đặt mục tiêu lợi nhuận tối thiểu tại mức giá của C và cao hơn là mức giá tại A.

Chốt lời từng phần

Ở chiến lược này, các Trader lựa chọn 2 mục tiêu chốt lời, một mục tiêu thấp và một mục tiêu cao hơn. Ví dụ: các Trader có thể lựa chọn mục tiêu lợi nhuận tối thiểu là mức giá tại C, sau khi giá đảo chiều và đạt đến mục tiêu này, các Trader tiến hành chốt lời một phần lệnh (có thể là một nửa khối lượng lệnh), đồng thời dời stop loss đến vị trí tốt hơn: điểm cao (swing high) gần nhất đối với Bearish AB=CD hoặc điểm thấp (swing low) gần nhất đối với Bullish AB=CD. Sau đó, hướng điểm chốt lời cho phần lệnh còn lại đến mục tiêu lợi nhuận cao hơn, có thể là điểm A hoặc các mức thoái lui quan trọng của DE so với AD. Khi giá chạm vào mục tiêu tiếp theo đó, các Trader đóng lệnh hoặc tiếp tục duy trì lệnh và hướng đến mục tiêu lợi nhuận cao hơn nữa, đồng thời tiếp tục dời stop loss đến điểm tốt hơn.

Việc chốt lời từng phần sẽ giúp cho các Trader thu được một khoản lợi nhuận chắc chắn và có cơ hội gia tăng lợi nhuận nhờ phần lệnh còn lại. Sử dụng trailing stop giúp hạn chế thua lỗ đến mức thấp nhất có thể.

-------------------------------------------------------------------------------------------------------

WikiFX là ứng dụng tra cứu sàn môi giới toàn cầu đầu tiên tại Việt Nam. Với kho dữ liệu khổng lồ hơn 29000 broker và sự tin tưởng của hơn 5 triệu người dùng trên toàn thế giới.

*Cảnh báo rủi ro: Trước khi bắt đầu giao dịch, bạn phải hiểu rõ những rủi ro liên quan đến các giao dịch sử dụng đòn bẩy và cần phải có kinh nghiệm cần thiết để làm việc trên thị trường Forex

Miễn trừ trách nhiệm:

Các ý kiến trong bài viết này chỉ thể hiện quan điểm cá nhân của tác giả và không phải lời khuyên đầu tư. Thông tin trong bài viết mang tính tham khảo và không đảm bảo tính chính xác tuyệt đối. Nền tảng không chịu trách nhiệm cho bất kỳ quyết định đầu tư nào được đưa ra dựa trên nội dung này.

Xem thêm

LỢI TỨC KHO BẠC TĂNG NHẸ TRƯỚC CUỘC HỌP CỦA FED

Lợi tức Kho bạc Hoa Kỳ nhích cao hơn vào sáng thứ Ba, trước cuộc họp chính sách tháng 12 của Cục Dự trữ Liên bang.

CHIẾN LƯỢC GIA CỦA UOB CHO BIẾT FED SẼ CÓ ÍT TÁC ĐỘNG ĐẾN THỊ TRƯỜNG CHÂU Á

Theo một chiến lược gia từ United Overseas Bank, động thái được dự đoán rộng rãi của Cục Dự trữ Liên bang Mỹ nhằm đẩy nhanh việc chấm dứt chương trình mua trái phiếu không có khả năng dẫn đến biến động trên thị trường châu Á, theo một chiến lược gia từ United Overseas Bank.

HỢP ĐỒNG TƯƠNG LAI GHI NHẬN MỨC TĂNG NHẸ

Giá cổ phiếu tương lai tăng nhẹ trong phiên giao dịch qua đêm hôm Chủ nhật sau khi S&P 500 ghi nhận tuần tốt nhất kể từ tháng 2 ở mức đóng cửa kỷ lục mới, phục hồi sau đợt bán tháo lớn do lo ngại về biến thể omicron coronavirus.

CHÍNH PHỦ TRUNG QUỐC GỬI THÔNG ĐIỆP: SẼ KHÔNG CÓ BẤT KỲ GÓI CỨU TRỢ NÀO

Tờ Bloomberg đưa tin, hàng loạt bài bình luận từ các tổ chức hàng đầu của Trung Quốc cho thấy các nhà chức trách đang đẩy mạnh nỗ lực đưa ra thông điệp quốc tế về sự sụp đổ của Evergrande Group. Điều đáng nói là việc này được tiến hành ngay cả khi bản thân công ty bất động sản này vẫn giữ im lặng về tình trạng vỡ nợ của mình.

Sàn môi giới

ATFX

TMGM

FXCM

Trive

AvaTrade

Exness

ATFX

TMGM

FXCM

Trive

AvaTrade

Exness

Sàn môi giới

ATFX

TMGM

FXCM

Trive

AvaTrade

Exness

ATFX

TMGM

FXCM

Trive

AvaTrade

Exness

Tin HOT

So sánh The5ers và các Quỹ đầu tư khác: Lựa chọn nào cho trader Việt Nam?

Báo cáo việc làm tháng 3 của Mỹ: Dự báo giữa bối cảnh bất ổn

WikiFX Review sàn CPT Markets 2025: Sàn Châu Âu và chặng đường 17 năm

Forex và Tiền mã hóa: Đâu là tiêu chuẩn của nền tài chính toàn cầu 2025?

WikiFX cảnh báo sàn Forex HonorFX: Sự thật chấn động về tổ chức lùa gà hơn 600 tỷ

Tính tỷ giá hối đoái