美元指数波动性即将上升,美元/日元走势将迎来绝佳交易机会!

摘要:内容摘要:欧洲美元期货合约与联邦基金期货计价的美联储降息概率差距走阔,美元指数波动性即将上升;美元/日元来到关键位置,等待突破信号将迎来绝佳交易机会!最近几周美元指数一直在区间内横向盘整,越来越多的证...

最近几周美元指数一直在区间内横向盘整,越来越多的证据显示交易员对美联储降息周期的担忧正在减弱。资金从债券到股市的转移削减了市场对避险资产的需求,令美元承压。

美国国债收益率开始上扬

数周来,美国国债收益率曲线一直在脱离负区间——事实上,早在上周美联储会议召开之前,整个10月份的收益率曲线就已经拜托了倒挂,这在很大程度上是由市场对国际贸易局势的乐观希望提振的,投资者预期全球经济增速放缓的担忧将因此消散。

与短期收益率相比,降息几率下降导致长期收益率的上升速度相对较快,这表明市场参与者认为美国不会很快陷入衰退,从而降低了美联储进一步放松货币政策的必要性。

美联储虽然转向宽松,但并没有跟上市场节奏,点此免费获取具体分析

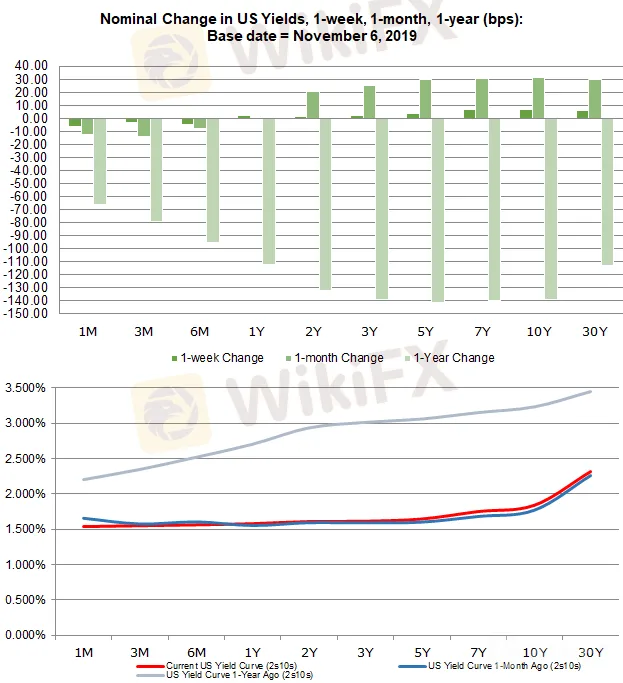

2019年11月6日美国债券收益率曲线(1个月-30年期)

上图显示,短期债券收益率较长期债券收益率的上升速度要慢,暗示市场参与者的情绪有所好转,收益率曲线的陡峭化常常是风险偏好情绪的乐观指标。10月份伴随着美国债券收益率曲线(3个月10年期债券收益率利差从-11.4个基点走阔至18个基点)的陡峭化,美元指数也下跌了2.8%。

美联储降息预期降温

根据联邦基金期货显示,美联储在12月会议上再次降息25个基点的概率为12%,维持当前利率不变的概率为88%。考虑到美联储主席鲍威尔在10月底政策会议后的新闻发布会上几乎排除了未来进一步降息的可能性,市场的这种反应也在意料之中。未来6个月里,市场对美联储利率上下浮动的预期不超过48%。

从上面美联储利率预期图表中可以看到,近期市场对美联储降息的预期不断降温:一个月前(10月7日),市场预计美联储在12月会议将再次降息25个基点的概率为39%,到上周末市场预计美联储下次降息时间在2020年3月,本周进一步推迟至2020年6月。

欧洲美元期货合约利差同样计价美联储降息可能性下降

我们可以通过观察商业银行在未来某一特定时间段内的借款成本差异来衡量市场是否计价了美联储降息。在美联储降息周期的范围和规模方面,欧洲美元期货合约继续与联邦基金期货保持一致。

下图欧洲美元期货合约利差衡量的是2019年12月和2020年6月美联储利率的走向:连续即月合约/2020年1月(橙色)和连续即月合约/2020年6月(蓝色)欧洲美元期货合约的利差。

该合约显示,美联储到今年底再次降息25个基点的概率为40%(较联邦基金期货计价的12%更为激进),到2020年6月再次降息一次的概率为100%,降息两次的概率为14%,而联邦基金期货计价到2020年6月再次降息两次的概率为53%。通常而言,欧洲美元期货合约与联邦基金期货计价的美联储降息概率差距越大,美元的波动性就会越高。

美元指数技术分析(2018年11月至-2019年11月)

日线图显示,美元指数正在温和复苏。但10月初令美元指数转为下行的阻力线正好是长期看跌上升楔形的阻力线,汇价在跌破该形态后通常预示着熊市的开启。

不过目前美元指数似乎正在尝试返回该形态内,有可能令之前的形态突破成为假突破。笔者目前对美元指数的看法从看跌转为中性。从技术指标来看,汇价目前企稳在5、8、13和21日EMA均线上方,但四条均线为看跌排列的顺序;另外,慢速随机指标虽然迅速回到中线上方,但MACD仍然深陷在负区间。

综上所述,只有美元指数收盘价重返98(10月30日)高点上方才有可能终结其10月以来的下行趋势。

美元/日元汇率走势分析

贸易阴云逐渐散去,避险货币日元不再受到市场追捧?

美元/日元自5月底以来一直交投在上升三角形内部,目前汇价再次测试三角形上轨/关键阻力位109.31/40,若日线能收于109.30上方则将进一步测试109.40(2018-2019年区间的50%斐波回撤位),即暗示汇价在104.45附近构筑了重要底部。

虽然日内美元/日元小幅下跌,但汇价仍保持在5、8、13和21日EMA均线上方,且这四条均线呈看涨排列的顺序。MACD指标在看涨区间上方表现平缓,而慢速随机指标近期大幅反弹回到中线上方。综上所述,交易员应该耐心等到出现更为明显的突破信号后再入场做多。相反若汇价跌破11月开盘低点107.89则可考虑做空。(Christopher Vecchio撰,Cindy译)

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

天眼交易商

热点资讯

塞舌尔FSA外汇牌照就是个笑话 难怪这个平台敢这么肆意妄为

警惕网络骗局:72岁妇女在假金投资骗局中损失260万

理财网红?社交媒体时代的金融知识传播与风险挑战

虚假承诺背后的真相:揭秘网络交易骗局的黑暗现实

轻信高回酬广告,商人惨失17万令吉!投资者该如何防范?

马泰央行联手出击!跨境合作打击网络诈骗,金融安全再升级

警惕投资骗局:从MBI集团事件中吸取教训

大瓜!“75%年收益”变成“本金提现难”,国产外汇资管“源航社区”疑似翻车

脸书投资广告陷阱:女书记百万血本无归,网络诈骗警钟长鸣

汇率计算

CNY

USD

当前汇率: 0

请输入金额

CNY

可兑换金额

USD

开始计算