技术指标暗示金价将长线反弹,目标关注1834

摘要:摘要:在本周早些时候创年度新高后,金价上行突破可能面临先前盘整的阻力水平的首次考验;考虑到实际收益率的前景以及金价与GVZ的历史关系,基本面仍有利于金价走高;根据IG客户情绪指数,金价反弹可能需要一段喘息...

摘要:在本周早些时候创年度新高后,金价上行突破可能面临先前盘整的阻力水平的首次考验;考虑到实际收益率的前景以及金价与GVZ的历史关系,基本面仍有利于金价走高;根据IG客户情绪指数,金价反弹可能需要一段喘息时间。

黄金价格上涨

金价在本周初突破阻力后缓慢但明确上行,创下年度新高。鉴于近几个月来金价日益强劲的基本面,加上技术面的影响,金价的看涨突破潜力已经引起市场的注意。

黄金的基本面仍然保持强劲。尽管国际贸易紧张局势加剧,有可能破坏已经脆弱的全球增长环境,但这并未引起市场注意。美国疫情测阳率和住院率出现上升迹象,市场开始担心疫情大流行将在未来几年内具有持久的抵抗力。

“实际收益”为何对金价至关重要?

实际收益率下降的环境往往对金价而言最为有利。实际收益率为何重要?投资就是指资产分配和风险调整收益。从资产分配的角度而言,投资就是在投资者的要求和需求的框架内获取指定的收益。

如果通货膨胀预期迅速提高,固定收益产品将表现不佳。当价格普遍增长时,投资于固收产品的收益将比投资于其他产品的收益较低。点此了解成功交易者三大特点

美国实际收益率增加意味着其国债收益率和通货膨胀率的利差正在扩大。由于黄金并无收益(指无股息、利息或者现金流),当美国实际收益率上升时,黄金将变得不适宜持有。反之,下降的美国实际收益率将倾向于支撑金价走高。

黄金波动率却持续下降

黄金的价格和其波动率的关系与其他资产类别不同,倾向于在高波动率时期获益。由于宏观经济紧张局势加剧,金融市场的不确定性增加,增加了黄金的避风港吸引力。众多迹象表明美国经济不会出现V型复苏,而且美联储打算在可预见的未来保持开放,那么美国经济环境中的通胀将开始席卷金融市场。

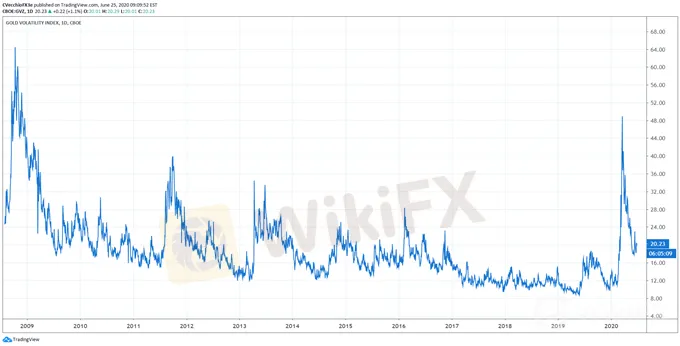

黄金波动率(GVZ)技术分析:日线图2008年10月-2020年6月

黄金波动率(GVZ)以芝加哥期权交易所(CBOE)黄金ETF波动率计量,由一系列黄金期权链得出的1个月期黄金隐含波动率。黄金波动率目前位于 20.23,仍比3月中旬接近85.50的绝对高点的25%还要低。投资者仍倾向认为,考虑到目前的市场环境,黄金波动率的下降对金价的影响并非完全是负面的;而黄金波动率的增加则几乎一直意味着金价前景看涨。

因此,目前GVZ与金价之间的5日相关系数是0.99,而20日的相关系数则是0.41。在一周前的6月18日,二者之间的5日相关系数为0.71,而20日相关系数则为0.38。一个月前的5月28日,二者之间的5日相关系数为 0.57,而20日相关系数则为-0.39。这意味着金价未来应当走高。

金价技术分析:日线图2019年6月-2020年6月

在6月22日突破后,金价于6月24日创年度新高。金价随后在2020年4月14日的高点1747.72和4月21日的低点1661.42之间形成了盘整区间。正如笔者在突破之前的文章中所指出的那样, “鉴于金价反弹后开始盘整,市场仍存在上行偏好”,这种突破在预料之中。

金价突破1675-1748的阻力范围后,目前正升向1821一线。若金价未能上行突破至1748一线,而是在失败后跌至1675下方,那么这将标志着金价即将筑顶,后市金价下行目标位于1602一线。

金价技术分析(头肩底形态):周线图2011年6月-2020年6月

金价在多年的头肩底形态内部取得了重大进展,在本周早些时候升至2012年11月以来的最高水平。因此,金价进入并突破76.4%斐波回撤(1714.66)的这波反弹必须在长期技术面的背景下看待:金价始于2019年中期的头肩底形态仍然有效,并对金价未来走势具有指导意义。

根据头肩底形态颈线的位置,如果金价突破2013年8月高点1433.61的颈线,则金价潜在长期上涨目标即为1820.99一线。这与金价日线图框架内的预期变动吻合,以期金价反弹至1834.02一线。

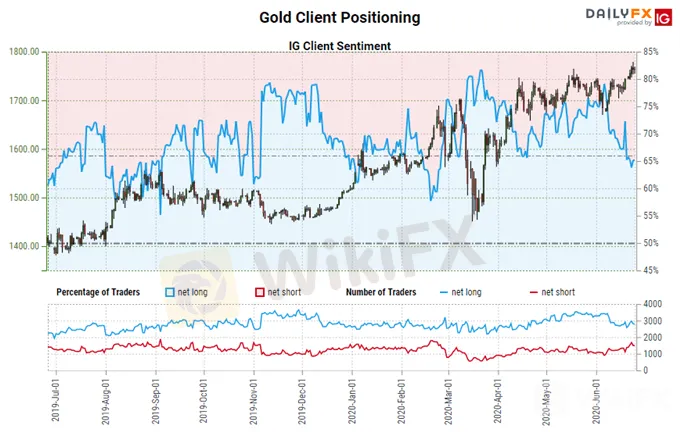

IG散户情绪报告

根据IG散户持仓数据,66.86%的散户为净多头,多空持仓比为2.02:1。净多头较昨日减少4.05%,较上周增加10.44%;净空头较昨日减少5.84%,较上周增加23.05%。

IG散户情绪通常作为反向指标,投资者看多黄金表明金价可能会继续下跌。市场情绪不是你的敌人,如何利用市场情绪获利?

净多头较昨天有所增加,但较上周减少。当前持仓情况结合最近的变化,为金价未来提供了涨跌不一的信号。(Christopher Vecchio, CFA撰 Ashley译)

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

天眼交易商

热点资讯

"UVKXE"加密货币投资骗局再爆大案:拿督级董事损失2660万林吉特

马来西亚警方调查“拿督”主导的股票投资诈骗案,涉案金额高达百万令吉!

没得玩了!绝望时刻:爆仓无人管,赌对数据不让赢!这个第一梯队外汇平台后台修改仓位

冒充招商证券员工 亲妈介绍的相亲对象诈骗 “彩礼钱亏完,大别墅也力不从心”

汇率计算