订单井喷,公司多晶硅还原炉市场份额稳居国内第一!

摘要:投资要点:1、硅片行业新军,瞄准行业高景气 2、还原炉订单井喷,订单有望持续增长 3、节水节能保障公司盈利能力 4、盈利预测

投资要点:

1、硅片行业新军,瞄准行业高景气

2、还原炉订单井喷,订单有望持续增长

3、节水节能保障公司盈利能力

4、盈利预测

双良节能(600481)

一、硅片行业新军,瞄准行业高景气

在双碳目标和“以构建新能源为主体的新型电力系统”的政策背景下,光伏行业发展的关注度日益提高,国内外装机规模稳步增长。风电光伏大基地项目,预计整体装机总量为400GW,风电与光伏各占比近一半,另有少量光热项目。风光大基地项目外,整县推进项目为光伏行业发展打下坚实的基础。

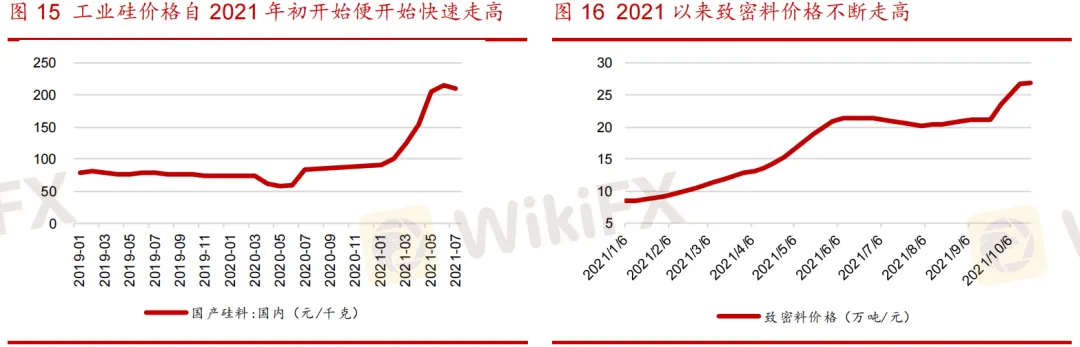

多晶硅行业具有高壁垒重资产、产能建设周期长等行业特点。相比于光伏产业链其他环节,多晶硅环节更容易出现产能供给与下游需求错配的局面,呈现出更明显的周期性。工业硅、致密料价格2021年度以来持续上行,主要原因是光伏、半导体行业的高景气,使得工业硅与致密料供应收紧。

双良节能3月14日公告在包头市稀土高新区分两期建设共40GW单晶硅项目。公司长期从事于多晶硅还原炉业务,公司开设包头子公司将实现从设备提供商向硅片制造商跃进。公司为确保硅片业务发展,与新疆新特和江苏中能签订多晶硅采购合同,提前锁定未来硅料供给。新设包头子公司优先以生产210尺寸与182尺寸硅片为主。根据索比光伏网测算,210组件在低、中、高三种维度条件下都具备明显价格优势,并且随着纬度升高成本优势逐渐扩大。目前硅片销售都是由各硅片厂自行报价的询价模式,硅片厂拥有部分硅片较大议价权。

10月14日公告,包头子公司已经于10月14日与江苏润阳悦达光伏科技有限公司签订《单晶硅片采购框架合同》。合同约定2022年1月1日至2024年12月31日期间,共采购单晶硅片13亿片,预计2022-2024年销售金额总计约为83.33亿元。

二、还原炉订单井喷,订单有望持续增长

公司多晶硅还原炉的市场份额长期稳居国内第一。210尺寸硅片是无法通过改造现有166以下硅片生产线实现生产,公司目前生长炉能够直接生产210硅片,并向下兼顾生产182/166等硅片,从而减少业务投资损失。2021年以来,受益于光伏行业高景气,硅料扩产频率的加速,截至10月19日,公司已经签订约17.63亿元的还原炉合同,订单量饱满。

在未来光伏“碳中和”清洁能源替代政策的驱动下,多晶硅还原炉作为光伏上游硅料核心生产设备需求将持续增长,按照行业发展情况,未来多晶硅还原炉改造升级和更换的新需求预计不断涌现。

三、节水节能保障公司盈利能力

公司深耕节水节能行业数十年,溴冷机、空冷器、换热器作为公司传统优势产品,占据大量市场份额。2021年全球能源进入短缺期,煤炭、石油期货价格屡创新高,国内少数省份已经出台相关限电政策。在能耗双控的背景之下,公司截至今年10月19日已签订和正在进行中的节水节能订单总额为29.76亿元。

四、盈利预测

华西证券预计2021-2023年收入分别为30.27/59.95/88.70亿元,同比增速分别为46.1%、98.0%、48.0%;归母净利润分别为2.83、5.70、8.43亿元,同比增速分别为106.0%/101.4%/47.8%,对应EPS分别为0.17/0.35/0.52元,以2021年10月22日收盘价10.39元计算,对应PE分别为60/30/20倍。考虑到公司硅片业务处于刚起步阶段,未来业绩弹性较高。首次覆盖,给予“买入”评级。

风险提示:光伏行业景气度不及预期,硅片项目进展不及预期,节能节水业务订单增长不及预期。

文章内容仅供参考,不构成投资建议,股市有风险,投资需谨慎。

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

天眼交易商

热点资讯

借口【暂停对中国客户服务】不给出金 自营交易员都是套路

监管变动预警:英国FCA监管牌照变动

外匯交易失敗率那麼高、容易虧錢,為何還是很多人參與?

TradingView携手Telegram:外汇交易的新纪元?

美国超级CPI震撼来袭 汇市财富密码看这里

eToro正式提交IPO申请:外汇交易平台的上市浪潮?

汇率计算