英国央行:本周四市场将出现的四种情况 - 荷兰国际集团

摘要:我们预计英国央行本周四将加息50个基点,但这不太可能提振英镑,也不可能阻止市场利率的下跌。 英国央行(Bank of England)本周四将面临四种情况 加息幅度 英国央行将于本周四宣布其最新决定

我们预计英国央行本周四将加息50个基点,但这不太可能提振英镑,也不可能阻止市场利率的下跌。

加息幅度

英国央行将于本周四宣布其最新决定,目前看来很有可能加息50个基点,尤其是考虑到英国央行行长安德鲁•贝利(Andrew Bailey)几周前曾明确表示将加息50个基点。

诚然,鉴于近期的经济数据没有多少表明英国央行需要比6月更积极地加息,我们有可能再次加息25个基点。但委员会鹰派成员对就业市场紧缩和英镑走软的担忧表明,本周将出现更大规模的变动——尤其是考虑到这是市场正在反映的情况。

投票分裂

今年6月,该委员会以6比3的投票结果支持加息25个基点。这意味着本周不会一致通过更激进的加息决定,我们预计至少会有一位官员(Silvana Tenreyro),或许两位(Jon Cunliffe)会投票支持小幅加息。但假设贝利行长支持加息50个基点,那么我们就会期待其他人也会效仿,产生多数人支持的结果。

前瞻指引/信号

我们认为,英国央行的紧缩周期可能已接近尾声。但即使这是委员会的主流观点,我们怀疑他们本周会这么说。部分原因是现在一切都不确定。但也因为鹰派人士尤其不希望在现阶段看到英美利差大幅扩大,因为他们担心近期英镑进一步走软。因此,我们认为央行将重申其指导意见,即准备在需要的地方采取“强有力”行动。

不过,预计英国央行将暗示,市场对加息路径的定价仍过于激进。早在5月份,英国央行的预测显示,如果他们实施市场预期的加息,失业率将上升近两个百分点,通胀将在几年内低于目标水平。投资者此前一直预计银行利率会比当时更高,不过最近几周他们明显将对利率峰值的预期从3.5%下调到了2.8%。假设新的预测显示出与5月类似的模式,那么这应该被解读为一个微妙但重要的信号,表明市场将需要进一步降低利率预期。

我们的观点

在8月之后,我们一直预计9月将再次加息25个基点,然后暂停,尽管我们承认这可能略微低估了。上周,我们强调了持续的工人短缺,以及取决于保守党领导权竞争结果的潜在减税措施,最终可能会看到英国央行在我们一直预测的基础上再增加25-50个基点。

量化紧缩

英国央行行长贝利证实,英国央行本周将提供积极出售政府债券计划的新细节,此举将加速英国央行缩减资产负债表(或量化紧缩)的步伐。贝利表示,第一年的出售额可能达到500亿至1000亿英镑(被动削减和主动销售)。关注这些出售可能如何进行的操作细节,无论是通过英国央行(Bank of England)的拍卖(实际上与它实施量化宽松的方式相反),还是通过债务管理办公室(Debt Management Office)。

但关键的细节是:什么情况下,英国央行才会暂停量化紧缩(QT)计划?贝利过去曾暗示,在市场动荡时不会出售英国国债,但英国央行会出台一些更正式的措施来停止出售国债吗?可以说,政策制定者宁愿保持模糊,尽管这与保持政策对市场的可预测性之间存在取舍。顺便说一句,目前的市场状况意味着现在不是开始抛售的理想时机,尽管英国央行可能暗示它愿意在9月份开始抛售。

市场利率:下行风险占主导地位

现在人们普遍接受的一个事实是,金融市场的焦点已从对通胀的担忧大幅转向了对衰退的担忧。这首先体现在英镑收益率曲线大幅趋平,甚至反转。收益率从6月份的峰值进一步下跌,是投资者担忧所在的更近期、更戏剧性的表现。以10年期英国国债为例,这意味着跌破2%的象征性水平,距离峰值80个基点。

然而,我们预计未来几周和几个月收益率还将进一步下滑。首先,索尼娅互换曲线反映的央行利率峰值仍比我们预测的高出75个基点以上。此外,对全球经济增长的担忧正促使更多资金投向安全的政府债券。总的来说,10年期英国国债在夏季的几个月里很可能会在1.5%上下波动,这是自3月份以来从未触及的水平。

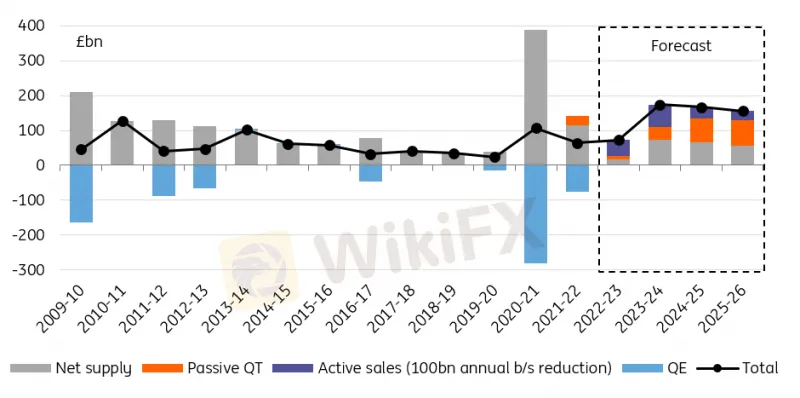

未来几年,私人投资者将吸收创纪录数量的英国国债

资料来源:英国银行、荷兰国际集团债务管理办公室

这种观点的一个关键风险确实是量化紧缩(QT),尤其是金边债券销售对估值的影响。基本上,主动出售应与被动削减资产负债表同等对待,因为后者应导致债务管理办公室相应的债务出售。假设每年缩减1000亿英镑资产负债表,未来3个财政年度,英国国债发行量的总增幅将达到创纪录水平(即便我们的供应预测很可能被证明过于乐观)。

直接出售为有关私人投资者可以吸收多少额外金边债券的辩论增加了一个金融稳定因素。这种影响很难量化,因为英国央行自己也承认,当市场处于压力时期时,量化宽松的最大影响会更大。从隐含波动率水平升高以及英国国债基准的买卖价差宽度来看,当前时期具有2020年春季新冠肺炎危机爆发时的一些突出特征,当时英国央行决定启动空前规模的购买,以恢复市场状况。简而言之,现在似乎不是增加市场压力的时机。

金边债券市场表现出与2020年春季相同的紧张特征

来源:Refinitiv,荷兰国际集团(ING)

外汇:英国央行将难以提振英镑

根据我们的短期公允价值模型,货币政策渠道最近并不是欧元/英镑的主要驱动因素,在该模型中,风险情绪解释了欧元/英镑较大的每日波动。在我们看来,市场几乎完全反映出,英国央行本周将加息50个基点,之后到2023年2月将进一步收紧约100个基点。这一事实表明,就英镑而言,英国央行的大量鹰派立场已经体现在价格中。

本已动荡的外汇环境暗示,在英国央行本周宣布上述决定后,英镑可能出现大幅上下波动。但与英国央行曲线鸽调相关的风险继续突显未来几个月货币政策对英镑的净影响,如果有的话,应该基本上是负面的。

随着本周美元可能找到一些稳定,英镑/美元可能开始在1.2300附近停滞。至于欧元/英镑——尽管与俄罗斯天然气供应全面关闭相关的持续下行风险仍在,但我们目前可以将0.8400视为一条重要的基线,英国央行一些潜在的鸽派重新定价倾向于回归0.8500。

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

天眼交易商

热点资讯

了解自营交易(prop trading)的世界:你需要知道的事情

全球不确定性是否推动了对比特币的兴趣?

英国创新金融协会祝贺WikiEXPO展会成功举办,并与WikiFX携手共筑安全金融未来

离谱!白银报价偏差接近30美分 “白月光”老牌坊一单吞掉用户2451美元

锁仓也不能做了?Libertex平台因锁仓取消赠金和利润 赠金玩虚的

44岁工程师同陷2个投资骗局 被骗57万令吉

为什么学了技术分析,却仍亏钱?

一级市场打板都是假的 仿冒中信证券做现货黄金

汇率计算

CNY

USD

当前汇率: 0

请输入金额

CNY

可兑换金额

USD

开始计算