利率前瞻:能量价格走低 - 荷兰国际集团

摘要:债券收益率继续下跌,因为人们希望能源价格下跌有助于对抗通货膨胀。美国劳动力市场的强劲势头可能不会持续,但它正阻止美国国债加入这一行列。美联储也通过会议记录重申了尚未完成的加息工作。下一个重要线索是周五

债券收益率继续下跌,因为人们希望能源价格下跌有助于对抗通货膨胀。美国劳动力市场的强劲势头可能不会持续,但它正阻止美国国债加入这一行列。美联储也通过会议记录重申了尚未完成的加息工作。下一个重要线索是周五的就业报告。

美联储在最新会议纪要中坚持加息时间更长

市场对FOMC会议纪要的反应平淡。盈亏平衡、实际利率和名义利率根本没有起到多大作用。尽管在边际上,利率有小幅上升的趋势,尤其是在前端。美联储明确倾向于在未来几个月继续加息,因此这在一定程度上是有道理的。从曲线上看,市场并不太关注,主要是因为会议纪要中没有太多新内容。

在技术层面,美联储指出,逆回购工具的使用有所减少,并指出,这与市场回购面临的上行压力是同步的。美联储还指出,这种情况预计将在未来几个月持续下去,同时从其资产负债表中剥离债券。美联储还指出,这反映了货币市场基金从反向回购工具转向市场回购。

我们在这里观察到,到目前为止,这是相当小的。SOFR正努力使其远高于逆回购利率(比联邦基金利率下限高出5个基点,目前为4.30%)。但随着我们在2023年的进一步发展,它应该加快步伐。随着SOFR在未来几个月以更实质性的方式超过美联储的逆回购利率,回到美联储的逆回购工具的现金应该会有更大的减少。

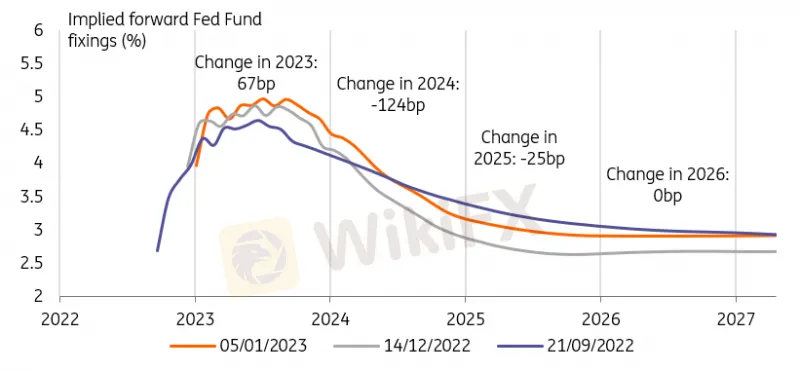

利率不理会美联储的鹰派会议纪要,继续押注2024年降息

资料来源:荷兰国际集团Refinitiv

能源价格下跌引发新一轮“万物反弹”

自今年年初以来,德国国债收益率已下降近30个基点,也就是说,在三天内已下降近30个基点。正如我们在昨天的Spark中讨论的那样,我们认为12月通胀(主要与能源有关)的下降是一个转移注意力的因素。尽管在一定程度上有所帮助,但我们认为,核心通胀应该能更好地预测欧洲央行(ecb)的政策。这种收益率的下降就像年底前的上涨一样突然而无情。掉期隐含波动率自9月份的峰值以来有所下降,但迄今为止没有迹象表明2023年将是更平静的一年。

当然,任何想要为债市涨势寻找理由的人,都不应只看过去的通胀指标。债券收益率的下降伴随着能源价格的暴跌。这一趋势并不新鲜,在欧洲的解释是天气比正常情况温和,而在更广泛的世界但美国供应管理协会(ISM)疲弱的制造业数据也加剧了这一趋势。这导致了另一种“一切都在上涨”的情况,股市和更安全的债券都受益于央行将更容易应对通胀的希望。

了解2022年年末行情的人都知道,“万物复苏”伴随着外围市场息差收窄。例如,10年期意大利-德国利差已回落至去年12月欧洲央行会议后36个基点的近一半。

由于外围国家债券表现出色,隐含波动率下降

资料来源:荷兰国际集团Refinitiv

美国劳动力市场的强劲态势对美国国债不利

美国劳动力市场指标一直表现强劲。美国供应管理学会(ISM)就业分项指数回升至50以上,我们的美国经济学家认为,考虑到其他分项指数的下降,这一趋势很难持续下去。正如美联储主席杰罗姆·鲍威尔(Jerome Powell)喜欢重复的那样,这些数据加上高于预期的职位空缺,对美联储担心工资水平会推高核心服务通胀的情况几乎没有缓解。如果当前的通胀是美联储加息幅度的指引,那么最近的数据表明,加息周期即将结束。但如果就业市场是美联储决定降息前需要多长时间的向导,那么未来仍将有一段漫长的限制性货币政策。

从表面上看,这意味着美国经济曲线有可能再次变陡。事实上,美国的曲线已经显示出从非常反向的水平重新变陡的迹象。我们自己的观点是,经济增长和通胀都将走软,足以让美联储在2023年下半年放松政策。不过,近几日的大部分行情都是由长时间涨势推动的。这意味着长期债券的表现更好,收益率曲线变平。这与数据不一定一致,但市场似乎对较长期限的供应倾斜感到满意,从今天开始,来自欧洲的长期限拍卖和银团发行(见下面的事件部分)。

阅读原文分析:利率前瞻:能量价格走低

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

天眼交易商

热点资讯

了解自营交易(prop trading)的世界:你需要知道的事情

全球不确定性是否推动了对比特币的兴趣?

英国创新金融协会祝贺WikiEXPO展会成功举办,并与WikiFX携手共筑安全金融未来

离谱!白银报价偏差接近30美分 “白月光”老牌坊一单吞掉用户2451美元

锁仓也不能做了?Libertex平台因锁仓取消赠金和利润 赠金玩虚的

44岁工程师同陷2个投资骗局 被骗57万令吉

为什么学了技术分析,却仍亏钱?

一级市场打板都是假的 仿冒中信证券做现货黄金

汇率计算

CNY

USD

当前汇率: 0

请输入金额

CNY

可兑换金额

USD

开始计算