简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

避險浪潮下華爾街狼狽不堪 本周出爐的美國CPI會否直逼7關口?

摘要:儘管2021年的日曆已經翻到了12月,但華爾街翹首以待的年末“聖誕老人行情”卻始終不見蹤影,反而在上週末連續第二周迎來了“黑色星期五”——以科技股為代表的風險資產全線重

儘管2021年的日曆已經翻到了12月,但華爾街翹首以待的年末“聖誕老人行情”卻始終不見蹤影,反而在上週末連續第二周迎來了“黑色星期五”——以科技股為代表的風險資產全線重挫,避險資金則再度瘋狂湧入美債和日元、瑞郎等傳統避險貨幣。市場的惶惶不安,甚至推動了以比特幣為代表的加密貨幣在週末出現了超20%的斷崖式跳水。

展望本周,市場料將在周初不得不重複上周的“故事”——重整跌得“支離破碎的河山”。而隨著美聯儲正式步入12月議息會議前的緘默期,圍繞美聯儲加速Taper和明年提前加息的疑慮,也料將持續縈繞在交易員們的心中。

華爾街狼狽不堪:最關鍵美債收益率曲線敲響警鐘

美國股市主要股指上周五全線收低,其中納斯達克指數領跌,因投資者押注非農就業報告不會減緩美聯儲撤出支持的步伐,同時他們還在努力應對奧密克戎新冠變種帶來的不確定性。

美國勞工部當天公佈的報告顯示,儘管11月份非農就業崗位增長低於預期——僅為21萬個,但失業率也降至了4.2%,是2020年2月以來的最低水準,工資則有所上漲,11月平均時薪同比上升4.8%。

不少經濟學家在報告發佈後表示,在本月晚些時候的會議上, 美聯儲料將加快減碼速度。WisdomTree Investments固定收益策略主管Kevin Flanagan表示,“從表面上看,非農數據令人失望,因為它們不符合預期,但這並不是一份疲弱的報告。”

在上周五的非農數據發佈後,標普500指數掉頭向下,科技股領跌,有著恐慌指數之稱的CBOE波動率指數VIX一度升至35上方,為1月底以來首次。截止上周收盤,標普500指數周線下跌了1.2%,為連續第二周下跌,納指重挫2.62%,也是連續第二周下跌。而道指當周下跌0.92%,更是已連續第四周走低。

隨著股市拋售再度導致市場避險情緒彌漫,資金再度追逐以美債為代表的避險資產。

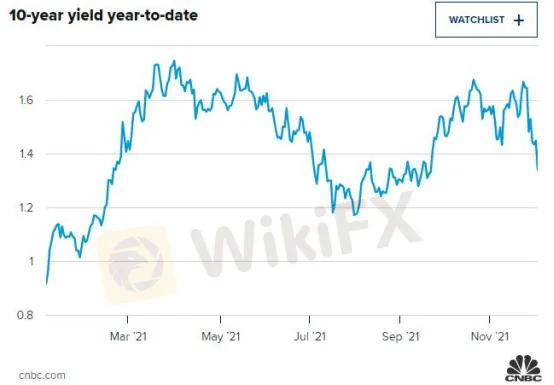

指標10年期美債收益率上周五自9月以來首次跌破1.4%,一度觸及9月23日以來的最低水準1.335%,尾盤下跌9.97個基點報1.349%。更為長期的30年期美債收益率也跌至了1月5日以來的最低水準1.667%。Jefferies駐紐約貨幣市場經濟學家Tom Simons表示,“避險基調肯定更普遍了,因為股市在那些漲跌幅較大的個股帶領下再度大跌。”

值得一提的是,隨著市場風險厭惡情緒和對美聯儲加息預期的持續提前,美債收益率曲線趨平已經成為了最近幾周的市場主流,備受關注的兩年期和10年期美債收益率差上周五一度收窄至74.40個基點,為2020年12月以來最低。從10月的逾130個基點到如今的接近腰斬,這一最關鍵美債收益率曲線的收窄速度堪稱罕見。

與此同時,5年期和30年期國債收益率之間的利差也刷新了去年3月以來低點。這反映出投資者預期美聯儲明年加息將減輕通脹壓力,但同時也可能拖累整體經濟,導致中期前景並不明朗。

本周最大看點:美國CPI會否直逼7關口?

無論如何,債券交易員對美聯儲遏制通脹能力的信心本月即將面臨40年來最大的考驗。

本週五,美國勞工統計局將發佈11月份消費者價格指數(CPI)數據,這或許意味著市場將註定迎來又一個動盪的“超級星期五”。在美聯儲即將調整貨幣政策之際,目前市場預計11月美國CPI很可能較上年同期飆升6.7%,高於10月份的6.2%,這將是自上世紀80年代初美聯儲積極抗擊通脹螺旋式上升以來的最大漲幅。

“我們的觀點是,通脹壓力將在明年得到緩解,”Glenmede投資管理公司(Glenmede investment Management)私人財富首席投資官Jason Pride表示,他預計供應鏈問題將逐步得到解決,工資增長將放緩。“但在短期內,通脹數據上升將給美聯儲帶來壓力,迫使其加快行動,並延續近日來短期美債收益率的大幅攀升勢頭。”

Cresset首席投資官Jack Ablin則預計:“本月將是一個有點動盪的12月,因為我們可能需要等待財報季重新回歸,回到基本面。鮑威爾的言論令投資者感到不安,他們擔心美聯儲也會加快加息步伐。我不確定投資者對通脹的看法,他們是否認為美聯儲會加息。自從鮑威爾將‘暫時性’從他的談話中剔除後,投資者就有些失衡了。”

除了通脹數據,本周市場參與者也將密切關注奧密克戎變種的發展。世界衛生組織日前表示,奧密克戎毒株在全球範圍造成感染病例激增的風險“非常高”,並可能給部分地區帶來“嚴重後果”。

Swissquote高級分析師Ipek Ozkardeskaya在給客戶的報告中表示,市場的波動性風險仍然很高。拋售的根本原因不僅是奧密克戎毒株,還由於美聯儲為解決高通脹問題而收縮流動性的擔憂,因此短期風險資產將繼續面臨較大壓力。

免責聲明:

本文觀點僅代表作者個人觀點,不構成本平台的投資建議,本平台不對文章信息準確性、完整性和及時性作出任何保證,亦不對因使用或信賴文章信息引發的任何損失承擔責任

相關閱讀

英國外匯券商Dupoin提供30美元歡迎贈金,適合新手投資人使用嗎?

隨著外匯市場的持續發展,許多交易平台層出不窮,但其中不乏隱藏陷阱的黑心交易商,透過虛假的高收益話術吸引投資者,再操縱系統惡意爆倉侵吞資金,或是以各種藉口拒絕出金,甚至逼迫繳納保證金、稅金、解凍金等費用。有鑑於此,不少投資人都會透過外匯天眼查詢交易商評價,以免誤用黑平台。最近,我們收到許多諮詢Dupoin的訊息,今天就讓我們一起解析這家交易商。

Rich Smart這家券商值得信賴嗎?立即查看平台監管情形、用戶評價、交易環境

在外匯市場,找到一個穩定、安全、透明的交易平台可說是每位投資人的重要目標。有鑑於此,外匯天眼成立至今不僅收錄、更新超過63000家交易商資訊,更定期發布券商測評文章,幫助用戶掌握詳細的數據與資訊,做出最明智的投資決策。今天我們要帶大家一起解析最近極具人氣的券商Rich Smart。

資深外匯券商Roboforex爆交易糾紛!一夜之間態度丕變,拒絕出金、封鎖帳戶、客服失聯樣樣來

對於有在做外匯交易的投資人來說,使用一家合法、受監管的經紀商至關重要,因為這直接關係到資金的安全。一般來說,避免使用成立時間短、缺乏監管的平台,可以有效降低詐騙風險,但如果是經營10幾年的公司突然出問題,真的令人防不勝防。最近,Roboforex這個老牌券商就爆出了交易糾紛。

外匯交易新手入門:從零開始打造你的交易之路

外匯交易,簡單來說就是將一種貨幣兌換成另一種貨幣的交易行為...

天眼交易商

熱點資訊

外匯交易新手入門:從零開始打造你的交易之路

詐騙注意!外匯券商XM出現仿冒平台,使用前務必確認官方網址

英國外匯券商Dupoin提供30美元歡迎贈金,適合新手投資人使用嗎?

交易是技法與心法的博弈,信念與敬畏的平衡

FxPro與tell.money合作,為BnkPro客戶引入CoP功能

資深外匯券商Roboforex爆交易糾紛!一夜之間態度丕變,拒絕出金、封鎖帳戶、客服失聯樣樣來

InterStellar Group星際好評如潮,該平台是否值得信賴?監管情形、用戶評價、交易環境一次看

外匯市場的監管體系:在岸與離岸有何區別?

Rich Smart這家券商值得信賴嗎?立即查看平台監管情形、用戶評價、交易環境

匯率計算