简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

9種依據教你正確判斷背離!(建議收藏)

摘要:背離可以說是一種預警信號,提醒投資人市場可能的即將轉向,但並不是每一次背離都會帶來預期中的反轉,與交易策略相同都需要進行交叉驗證,以及過濾後才能得到穩定的分析結果。

背離可以說是一種預警信號,提醒投資人市場可能的即將轉向,但並不是每一次背離都會帶來預期中的反轉,與交易策略相同都需要進行交叉驗證,以及過濾後才能得到穩定的分析結果。

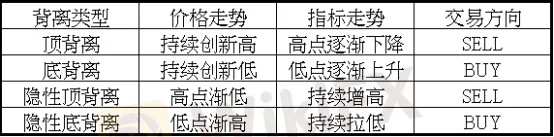

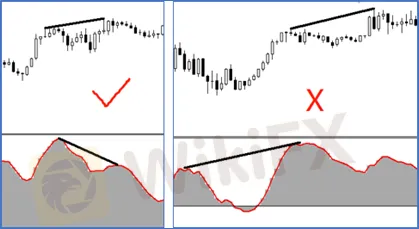

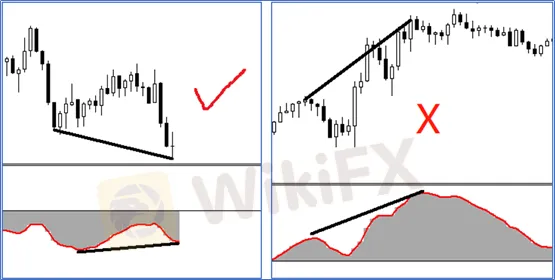

對於背離的幾種呈現方式,下列簡單用圖表進行說明:

上方圖表提到的隱性背離型態比較少見,投資人記住重點就可以了,另外還有種變異的背離也不多見,就是在價格的兩個高點持平而指標逐漸降低,或是價格的兩個低點持平而指標逐漸升高,這些情況也是記住重點就好,實際在交易的過程中比起這類型的背離,多數投資人還是會選擇其他穩定性較高的方式進行分析。

既然背離只是一種信號,代表著它勢必需要隨著K線型態一起出現,常見的反轉型態像是雙頂/雙底、頭肩頂/頭肩底、杯柄、碗公型態都有機會出現背離現象,接著就要跟各位讀者歸納出9種判斷正確背離的依據。

一、型態四選一

K線價格必須具備以下四種型態中的一種,才有可能會完成第一階段的背離:

☆ 漸高的高點

☆ 漸低的低點

☆ 雙頂

☆ 雙底

如果當下的價格沒有辦法明顯地看出其中一種型態,那麼背離現象可以說是不可能會出現的。

二、連續性

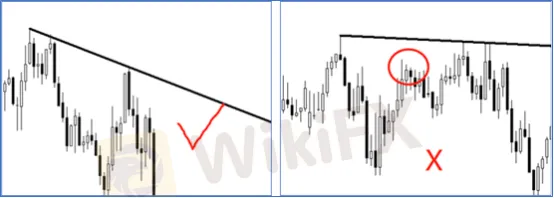

將符合第一點的雙峰/雙底相連後,兩基準點之間必須是連續的或是相近的,不能夠出現同一級別的波峰/波底。

三、新型態為主

進行第二點相連波峰/波底時,應該要以最新的型態來判斷,如果最新的走勢有雙峰,就不能拿前方雙底來判斷背離,同理,如果最新的走勢有雙底就不能拿前方雙峰來判斷,因為拿舊的波型來判斷背離本身就不合邏輯,就算符合型態也已經走完了。

四、挑選指標

這邊所需要挑選的是震盪指標,和不能完全受K線價格影響的指標。如果是均線、布林通道這些單以K棒價格做計算,顯示的指標作為判斷背離輔助的話,永遠都不會有符合的型態出現。震盪指標不同的是除了K棒價格外,還會納入成交量、資金流動等等因素,如此一來,當市場與價格發生變異時才能呈現出相對應的訊號。

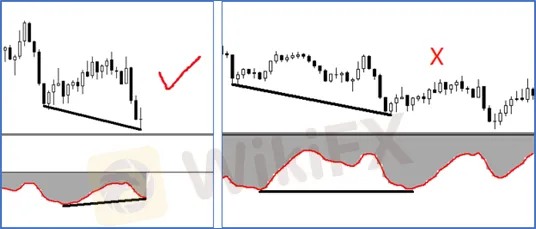

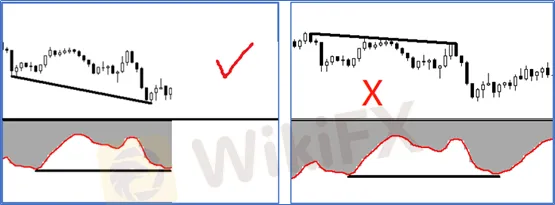

五、高低一致

當K線判斷背離的點是兩處高點,那麼對應指標的部分也必須是兩組高點。反之,當K線判斷背離的點是兩處低點,那麼對應指標的部分也必須是兩組低點。

六、時間相近

價格與指標的時間段需要一致,但是考慮到多數指標都會存在一定的滯後情況,這部分可以彈性開放,不必完全一致,但至少要非常靠近,前後儘量維持在3~5根K線的距離之內。

七、方向相反

如同開頭提供的圖表,連接K線的斜線與連接指標的斜線兩者必須呈現不同的方向,必須要一方為向上斜,另一方為向下斜。最差的情況下,可以允許其中一方持平,但兩者絕對不能是同方向。

八、進場時機

如果你發現了背離訊號時,就代表已經開始了一段反彈,表示這段背離已經開始發揮它的效果,這種情況就不建議投資人再做進場,畢竟已經過了最好的時機,寧願等待下一次的機會,也不要因為一點利潤搭上巨大的風險。

九、時區與空間的比例

背離與所有技術一樣,時區越大型態也就越穩定。在15分圖當中的背離訊號與四小時圖的背離訊號相比,一定是四小時圖更好。雖說15分圖出現訊號的機會比較多,但是操作空間都不大,相對四小時圖需要花費較多時間才能出現訊號,但相對來說也能帶來較大的利潤空間。 草率的單靠背離信號進場對於交易是相當危險的行為,如果出現了背離,但是你對於市場的方向性不是很有把握,那麼最好是先觀望就好,如果真的很想要進場做單也要縮減下單的成本,用比較少的資金先對市場進行測試,如方向正確再加碼將倉位補齊便可。

免責聲明:

本文觀點僅代表作者個人觀點,不構成本平台的投資建議,本平台不對文章信息準確性、完整性和及時性作出任何保證,亦不對因使用或信賴文章信息引發的任何損失承擔責任

相關閱讀

【推薦】我每天只看盤半小時,3年創造600倍收益,5年狂賺近6000萬!

沒有好學曆,又沒有過硬的“背景”,想要變得百萬年薪,難道只能做夢了嗎?

康帝:《2021年1月8日,星期五,★非農數據分享★》

受惠疫苗問世,美國民眾持續接踵,實屬利多;

康帝:《2021年1月8日,星期五,★威力財經日曆★》

美國商務部週四 (7 日) 公布數據顯示,美國去年 11 月貿易赤字擴升至 681 億美元,寫下史上次高紀錄。較去年 10 月的 631 億美元增加了 50 億美元,高於華爾街預期的 673 億美元,寫下 2006 年 8 月以來新高。

【經典】交易,其實是一個失敗者的遊戲

在經過了很多年的市場磨練, 並支付了無數的學費後, 我終於深刻地認識到: 交易其實是“失敗者”的遊戲!

天眼交易商

熱點資訊

英國外匯券商Dupoin提供30美元歡迎贈金,適合新手投資人使用嗎?

交易是技法與心法的博弈,信念與敬畏的平衡

MultiBank Group 創始人 Naser Taher 榮獲全球百大商業領袖殊榮

揭穿詐騙黑平台Neotrades真面目!100%無風險交易話術誘入金,限制提領門檻、系統惡意爆倉割韭菜

你不是交易賺不到錢,你只是還沒有真正入行

外匯交易新手入門:外匯交易進場點教學

Just2Trade值得信賴嗎?從滑點問題到牌照風險的全面剖析

VTindex官網設計簡陋、監管資訊缺失,呼籲投資人盡速遠離!

匯率計算