涉案600億,這個金融遊戲竟然被玩100年:人類從來不從歷史中得到任何教訓

摘要:涉案600億,這個金融遊戲竟然被玩100年:人類從來不從歷史中得到任何教訓 100年前,旁氏騙局就誕生了,100年後,卻還有那麼多人深受旁氏騙局之害。

涉案600億,這個金融遊戲竟然被玩100年:人類從來不從歷史中得到任何教訓

100年前,旁氏騙局就誕生了,100年後,卻還有那麼多人深受旁氏騙局之害。

金融史上規模最大的龐氏騙局了——麥道夫騙局,涉案金額達到了史無前例的600億。而如今仍然有無數人前赴後繼,例如龐氏騙局在中國的一種獨特變體——傳銷。

最原始的龐氏騙局是怎麼開始的,麥道夫騙局這個震驚全球的驚天騙局到底是個怎樣的東西呢?

龐氏騙局的由來

1920年的美國,那時候一戰剛剛結束,整個國家都還亂哄哄的,經濟體係也比較混亂。但這種時候,最是賺錢的時候。當時就有一個年輕人,發現了一個能夠無風險賺錢的機會,就是倒賣郵票。同樣的一張郵票,在國外買只要9毛錢,回到美國國內就能賣出1塊錢,那隻要在國外買進,國內賣出,不就是一個絕佳的套利機會?

於是這個年輕人開始向大家兜售他的這個想法,吸取資金來把這個生意做下去。這位小年輕許諾給客戶高額的回報,45天內拿到40%的投資回報。

最開始有幾個人將信將疑地給他投錢,如約獲得了高額的回報。然後這賺錢的消息一傳十十傳百,好多人都聽說有這麼個賺錢的法子,當然擠破頭也要來分一杯羹,於是這個年輕人的生意越做越大。

直到1920年8月份的時候,這個賺錢的天才竟然突然破產了。大家這時候才發現,原來這個人就是個騙子,他說的倒買倒賣郵票什麼的根本賺不了錢,他根本就是在用後來的投資者的錢來彌補前面投資者的收益。這拆東牆補西牆的把戲他玩了一年不到就玩不下去了,資金鍊斷裂,這才破產了。

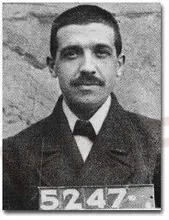

而這個年輕人,就是青史留名的查爾斯·龐茲,這種拆東牆補西牆的金錢騙局,也就以他的名字命名,叫做龐氏騙局。

Charles Ponzi

麥道夫其人

一般的龐氏騙局最多也就能撐個兩三年就要露餡,但麥道夫的龐氏騙局不簡單,一玩就玩了十多年,要不是08年金融危機讓他資金鍊出了問題,說不定麥老爺子還能繼續騙下去。

那麼這個神奇的麥道夫老爺爺到底是何方神聖呢?你還別說,麥老爺爺的一生,真的還蠻有傳奇色彩的。

麥道夫1938年出生在一個猶太家庭,規規矩矩的念完了紐約霍夫斯特拉大學的法學院課程。之後啊,他利用暑假在海邊做救生員賺來的5000美金開了家公司,叫做伯納德·麥道夫投資證券公司,從此開始了開掛一般的人生。

證交委員會從來沒聽說過有人用5000美元起家的。但是經過多年的摸爬滾打,麥道夫憑藉其聰明才智,漸漸成為華爾街經紀業務的明星。

20世紀80年代初,麥道夫在華爾街積極推動場外電子交易,將股票交易從電話轉移到電腦上進行。當時,麥道夫公司已成為美國最大的可獨立從事證券交易的交易商。

1983年,麥道夫公司在倫敦開設了辦事處,並成為第一批在倫敦證券交易所進行交易的美國公司。

1991年,伯納德·麥道夫成為納斯達克董事會主席。在其帶領下,納斯達克成為足以和紐交所分庭抗禮的證券交易所,為蘋果、思科、Google等公司日後到納斯達克上市做出了巨大貢獻。

又是賺錢天才,又是納斯達克前主席的,麥道夫可以說是有錢又有勢了。不僅如此啊,在騙局曝光之前,麥道夫的聲譽也是一等一的好。大家都覺得他就是一個低調又有社會責任感的有錢人,經常出入慈善晚會捐出大筆的錢。

天使!這不是天使是什麼!

但就是這麼一個善心的低調的老爺爺,沒想到竟然詐騙了超過600個億,還十多年都沒有被人發現,這到底是咋做到的?那我們就可以來看一看麥老爺爺神乎其技的詐騙手法了。

麥道夫

麥道夫騙局手法

1.上流社會小圈子

當時美國的上流社會,都喜歡一種叫鄉村俱樂部的地方,一個個這種鄉村俱樂部就形成了一個個上流社會小圈子,只有在當地有頭有臉的有錢人才能成為這種俱樂部的會員。那這種排外的方式,就能帶給上流社會的人一種優越感。

麥道夫的龐氏騙局要去哪裡找冤大頭呢?他就將目光投向了這些高高在上的俱樂部會員。

麥道夫先是打入了一個鄉村俱樂部,然後從這些俱樂部的會員裡面挑一些最有錢的,給他們提供機會來投資他的基金。後續想加入的會員一定要有人介紹,而且投資的門檻也巨高,打底都要100萬美金。

麥道夫可謂是深諳飢餓營銷的道理啊,他不去外面找投資,都是別人抱著錢來求他幫他們理財,能夠得到麥道夫的理財,就是一種身份地位的象徵。一些投資者甚至把麥道夫的基金成為猶太人的T-bond,也就是猶太人的國庫券,有著和國庫券一樣超級穩健的收益。

2.不可言說的“內部消息”

麥道夫還有一大行騙招牌,那就是他納斯達克前董事會主席的身份。有了這個金字招牌,每當別人問他為什麼能賺錢時,他就用內部消息來回應。

放在現在,他還敢這麼說麼,利用內部消息賺取的可都是非法收益,不僅是賺的錢被沒收,連帶要賠償的罰款都是個天文數字。至少在我大天朝是這樣的,畢竟證監會要嚴打非法交易,讓證券市場健康發展。

3.穩定收益

大家還記得第一個龐氏騙局裡查爾斯·龐茲許諾的預期收益是多少嗎?那可是高的嚇人啊,45天40%的收益。事實上,許多龐氏騙局許諾的都是這樣的超高收益,但這些騙局最多兩三年也就崩盤了。

但我們麥道夫老爺爺可就清奇了,他主打穩健投資,對外宣稱的投資收益率是每年10%左右。要知道不管什麼時候,華爾街吹得天花亂墜的投資機會都是不缺的,什麼10天100%收益都會出來作妖,但是這些吹得太過了反而沒人信。反倒是麥道夫這個每年10%的收益,好像還挺靠譜?想想還有點小心動呢!

於是一大批追求穩健高收益的投資者就乖乖的把錢交給麥道夫打理了。

騙局漏洞

1.無波動的高收益

其實麥道夫的投資騙局也不是沒有漏洞,至少那連續十多年的10%的年化收益就有些不正常不是嗎?哪有人不管在什麼時候,什麼宏觀條件下,都能賺到那麼高的收益的呢?

連巴菲特都做不到。

但麥道夫卻做到了,連續十幾年,不管當年同類型的私募基金虧了多少,麥道夫總能給你交上一份滿意的收益報告。

也不是沒有人懷疑,1999年的時候的確有人提出質疑,說麥道夫這每年10%的穩健收益根本是不可能做到的,但當時麥老爺爺的名聲實在是太響噹噹了根本沒人在意這些質疑。

2.神秘的投資策略

麥道夫的騙局的另一個非常明顯的漏洞,就是他神秘的交易策略了。為什麼說神秘呢,因為幾乎沒有人能搞得清麥道夫究竟是怎樣做交易的,他故意把自己的交易策略搞得十分複雜難懂,外行人一看就是一個頭兩個大。麥道夫的狡詐也是體現在這裡了。

“你看不懂?沒關係,把錢交給我好了,反正我幫你賺錢,妥妥的!”

但是大家轉念一想,一個沒有人搞得懂的交易策略真的可信嗎?這些投資者的心也太大了吧,這麼輕易地就把錢給了一個外人打理。還記得巴菲特說過什麼嗎?

“風險來自於你不知道自己在做什麼。”

“我只做我完全明白的事。”

期貨市場也是一樣,貿然投資於一個自己不甚了解的品種,會帶來很大風險。

3.監管的缺失

其實麥道夫經營的私募基金在程序上還是很不規範的,但當時竟然也沒有人懷疑什麼。

基金,不管它是私募的還是公募的,肯定都會包含三個主體,也就是基金管理者,投資者,和基金託管者。

三方託管在這裡起到了非常重要的作用,託管方的作用包括:

安全保管委託資產;

委託資產名下的資金清算和證券交割;

監督委託資產的投資運作;

及時向有關部門和委託人報告委託資產的投資運作情況和相關信息;

對委託資產的資產、負債及投資情況進行會計記錄;

按有關要求對委託資產持有的有價證券進行估值;

客觀公正地分析委託資產的投資運作情況,並向委託人提供相關分析信息;其他與委託資產託管相關的業務。

這麼一大堆可能看起來有些頭疼,總結來說,就是安全保管、清算交割、監督報告。

但是麥道夫的私募基金沒有三方託管,基金的運作和託管都被他一個人包了,那他造起假來不要太容易,給投資者每月寄一份賬單,想怎麼報告就怎麼報告。而且,他還專門用一些沒什麼名氣的小審計公司,負責麥道夫投資證券公司10多億美元資產審計的會計事務所,居然只有3名員工:合夥人、秘書以及一名會計師,那這樣出具的審計報告,其公正性非常值得質疑。

最終崩盤

麥道夫就這樣瞞天過海的騙了十多年,本來還是可以繼續騙下去的,怎麼就崩盤了呢?

這就要說到08年的金融危機了。我們都知道龐氏騙局中最重要的就是資金流了,資金流一旦枯竭,那這個龐氏金字塔很快就會坍塌。在08年金融危機以前,麥道夫憑藉他的實力忽悠,哄得投資者萬分信賴他,只怕把錢抽出來錯失了投資機會,哪裡會要求贖回基金份額呢!但是08年的金融海嘯讓一切都變了,投資者手頭緊了,別處虧了太多,沒辦法只能從麥道夫的基金裡抽回本金了。

可是哪裡還有本金呢?麥道夫基金就是個空殼子,最多只能支撐一點點的利息支付,面對高達70億的贖回份額,麥道夫終於回天乏力了。

2008年12月10日,麥道夫向他的公司高管,也是他的兩個兒子坦白,他管理的基金其實就是個騙局,早就什麼都不剩了,然後他兩個兒子隔天就跑到證監會把老爸給舉報了。

至此,一代華爾街傳奇麥道夫的神話突然破滅,讓所有人都大跌眼鏡。

啟示

麥道夫的龐氏騙局其實也是老掉牙了,但他是把騙局做的最“成功”的一個了,這其實也是要歸功於投資者的一種心理吧。麥道夫的投資者實在是太有名,太有錢有勢了,不僅有那些大銀行大金融機構,還有我們熟知的大導演斯皮爾伯格等等,到後來能夠擠進麥道夫的對沖基金似乎都成了一種身份地位的象徵。

可是最後呢,這些高高在上的人還不是成了傻子?

麥道夫說是貪婪讓這些人上當,當然是貪婪。但是每個人都會貪婪啊,貪婪也並不一定會帶來災難,真的給自己帶來災難的,其實是無知。如果能夠頭腦清醒一點,真正花時間去了解一下自己將要投資的東西而不是隨大流的話,也不會被一個如此拙劣的騙局騙的傾家蕩產。

目前很多“金融騙局”幾乎都是以此為基礎的“衍生操作”或“變異模式”。比如離我們更近的傳銷了,明明是那麼拙劣的陷阱,但稍稍踏入一步,就會變得凶險萬分。

大家千萬提高自我保護意識,切勿踏入旁氏騙局陷阱。多讀書,多看報,多長知識,識破陷阱,拒絕高利誘惑。提高自己的認知,切勿人云亦云,跟風入市。

免責聲明:

本文觀點僅代表作者個人觀點,不構成本平台的投資建議,本平台不對文章信息準確性、完整性和及時性作出任何保證,亦不對因使用或信賴文章信息引發的任何損失承擔責任

相關閱讀

Virtus Capital驚爆高風險:網站消失、網域待售,疑似割完韭菜就跑路!

2025年起,全球多國監管機構陸續升級監管措施,英國FCA、澳洲ASIC相繼提高對金融交易平台與加密資產的監管要求,以維護市場穩定與投資人權益。在這股監管潮流中,仍有不少平台以套牌、偽造、模糊資訊等方式躲避監管,讓投資人承受難以估計的風險。其中我們注意到Virtus Capital這家券商具有極高的安全隱患,下面是我們的查詢與解析。

平台展業全球卻無監管?Binomo邦耀被爆出金困難,潛藏投資危機

當AI交易、自動化系統與大數據分析正掀起全球投資革命時,傳統交易商也紛紛轉型,透過技術升級來吸引投資人。然而,並非每家平台都有能力真正做到科技創新,有些甚至只是換了包裝,卻缺乏核心競爭力與安全保障。最近,外匯天眼就注意到Binomo邦耀存在極大的投資隱患,以下是我們對該平台的解析。

受塞浦路斯、塞席爾監管的WisunoFX斯瑞好用嗎?監管情況、用戶評價、網站概況一次看

有人說過:「投資最重要的不是賺快錢,而是能活得夠久。」在追求財務穩定與資產成長的路上,找到一個值得信賴的合作平台,比單靠運氣來得更關鍵。尤其在市場波動加劇、詐騙手法層出不窮的今天,選擇正規、安全的交易商更是理性投資的第一步。為了協助投資人做出明智選擇,外匯天眼持續收集全球美股、期貨、外匯券商資訊,幫助大家避開陷阱、穩健前行。今天,我們要帶大家一起查詢WisunoFX斯瑞這家交易商。

外匯天眼警報:3/24-3/30最新外匯詐騙券商黑名單

根據最新的數據監測與用戶回饋,外匯天眼整理了2025/3/24-3/30最新的高風險外匯券商黑名單,如下:Finaxen Trade Pips、Primeview-Market、ITB、Top First Group,下面是相關的平台資訊與網站情報。