简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

IPOs, las debutantes del 2022.

Extracto:Cada año, muchas empresas salen y entran a la bolsa de valores por diferentes razones. Este devenir empresarial ayuda a mover la economía global, pero son las empresas que ingresan las que nas llaman la atencion, estas empresas generalmente son una buena inversión y los traders estan a la caza de ellas.

Primeramente ¿Que es una IPO?

Una IPO (de sus siglas en ingles initial public offering) una empresa que saca sus acciones al mercado por primera vez en español se denomina OPI u oferta pública inicial.

La razón por la que muchas empresas deciden abrir su operacion al público y vender sus acciones o parte de su compañía pueden ser muy diversas entre está encontramos:

-Recaudar dinero para expandirse.

-Atraer la conciencia e interés.

-Ganar credibilidad: una oferta publica se considera un logro.

-Aumentar la liquidez

-Atraer a los mejores talentos

Los IPOs son muy esperadas por los inversores, que ven oportunidades de crecimiento en la empresa y quieren invertir, y para los propietarios de la compañía, quienes obtendrán un pago por renunciar a una parte del negocio.

El año pasado, una serie de empresas realizaron ofertas públicas iniciales (IPOs). En el año 2021 se alcanzó un un número récord de 1.000 empresas que salieron a bolsa, recaudando 315.000 millones de dólares a finales de diciembre y pulverizando el récord anterior de menos de 200.000 millones de dólares. Roblox Corp. (ticker: RBLX), Coinbase Global Inc. (COIN), Rivian Automotive Inc. (RIVN) y Robinhood Markets Inc. (HOOD) fueron algunos de los debuts más notables del año.

Pero, todavía existen algunas compañías que son atractivas y que no han dado el salto aún pero, pretenden hacerlo durante este año 2022.

1- INSTACART:

Instacart iba a salir a bolsa en 2021, pero aplazó sus planes de salida a bolsa hasta el 2022, esto debido a la reorganización de sus ejecutivos y a la creciente competencia de sus rivales en el sector de las entregas

Esta startup, de casi 10 años de antigüedad, tuvo un gran salto en plena pandemia por su negocio de entrega de comestibles, algo que se volvió una necesidad en esa época. Sin embargo, su negacio se ha expandido a más allá de la comida, incluyendo marcas como Container Store, Dollar Tree y Michaels.

Los ingresos de la empresa se triplicaron en 2020 hasta alcanzar los 1.500 millones de dólares. Se espera que la compañía registre ingresos que aumenten a 1.650 millones de dólares para 2022, un 10% más que en 2021, según la información. Su última valoración fue de 39.000 millones de dólares tras recaudar 265 millones en marzo.

Lo único que podía frenar su carrera de crecimiento sería la competencia ya que han nacido muchas empresas de este tipo después de la pandemia.

2. REDDIT:

Esta empresa de medios sociales que estuvo en los principales titulares durante el 2021 a raíz del foro de WallStreetBets y el fuerte impacto que tuvo en acciones como GameStop, presentó confidencialmente un proyecto de registro ante la SEC en diciembre.

El 15 de diciembre, Reddit presentó confidencialmente los documentos para salir a bolsa este año, pero no reveló ningún detalle financiero y dijo que todavía no ha determinado cuánto está buscando recaudaR pero se rumorea qué el gigante de las redes está buscando una valoración de 15.000 millones de dólares.

A principios de 2021, Reddit contaba con 52 millones de usuarios activos diarios y en el segundo trimestre del año pasado obtuvo 100 millones de dólares en ingresos publicitarios, casi el triple que en el mismo periodo del año anterior.

Teniendo esto en cuenta podemos decir que Reddit esta en crecimiento y que se puede convertir en una buena opción de inversión para este año.

3. Chime:

El espacio de la tecnología financiera, o fintech, ha crecido rápidamente en los últimos años, con empresas como Block Inc. (SQ) y PayPal Holdings Inc. (PYPL), entre las que están a la vanguardia.

Uno de los atractivos de la tecnología financiera es que hace que los servicios financieros sean más accesibles y fluidos, y Chime da un paso más allá al rechazar las comisiones abusivas que afectan desproporcionadamente a los pobres y a los que no tienen formación financiera.

Chime prescinde de las comisiones mensuales, los cargos por sobregiro, los mínimos de las cuentas y mucho más, y esta filosofía, junto con su banca en línea con prioridad móvil, ha sido un éxito entre los consumidores y los inversores por igual.

En octubre de 2020, la empresa obtuvo una valoración privada de 15.000 millones de dólares, para luego conseguir una valoración de 25.000 millones de dólares en agosto de 2021. Según los informes, la compañía tiene como objetivo una valoración de entre 35.000 y 45.000 millones de dólares en una OPV (IPO) que podría llegar muy pronto.

En cuanto a los datos financieros, los ingresos anuales de la empresa alcanzarán probablemente entre 900 y 1.000 millones de dólares. La compañía no ha sido consistentemente rentable, pero el CEO y cofundador Chris Britt dijo que obtuvo un beneficio neto desde el año pasado.

4. MOBILEYE:

Mobileye ya había salido a bolsa en 2014 antes de ser adquirida por Intel en 2017, pero se retiró. Ahora planea su regreso a la bolsa para este año.

Ahora, ¿a qué se dedica esta compañía y porqué es interesante? Esta compañía de conducción autónoma construye sistemas de seguridad para los fabricantes de automóviles y aspira a lanzar pronto su propio negocio de robo-taxi en Alemania.

En diciembre, la empresa puso en marcha un programa piloto de robotaxi para probar sus capacidades autónomas en las calles de París. Esta iniciativa permitirá a los empleados de las Galerías Lafayette Paris Haussmann solicitar un viaje al trabajo a través de los robotaxis cuatro días a la semana. Un conductor de seguridad estará al volante.

En cuanto a información financiera, les recordamos que Intel adquirió Mobileye por 15.000 millones de dólares en 2017 y dado que ahora se centra en el desarrollo de sistemas avanzados de asistencia al conductor (ADAS) con la vista puesta en el desarrollo de la tecnología necesaria para impulsar los coches de autoconducción, la salida a bolsa podría estar valorada en hasta 50.000 millones de dólares. En cuanto a los ingresos del 2021, se prevé que los ingresos crezcan un 40% en 2022.

5. IMPOSSIBLE FOODS:

Esta compañía, la principal competencia de Beyond Meat, está preparando su debut para salir a la bolsa.

El profesor de Stanford Patrick Brown decidió llamar a su empresa de productos proteicos de origen vegetal Impossible Foods. “El objetivo aquí es que tenemos que reemplazar completamente a los animales como tecnología en el sistema alimentario”, dijo Brown en 2019.

Impossible Foods desplegó sus hamburguesas de imitación en pequeños mercados y cadenas primero, pero se expandió a decenas de miles de tiendas de comestibles rápidamente. La empresa con sede en Redwood City, California, tiene más de 800 empleados y ha recaudado 1.500 millones de dólares en financiación de capital riesgo.

Con sus productos de carne falsa en más de 20.000 tiendas y creciendo en todo el mundo, y con una actitud social más amplia que se aleja lentamente de la carne en favor de las alternativas, se espera un gran interés de los inversores en las acciones de Impossible Foods, cuando finalmente empiecen a cotizar.

6. Discord:

En 2015, el emprendedor en serie Jason Citron fundó Discord para ayudar a los equipos de desarrolladores remotos a comunicarse de forma más fluida. Sin embargo, la empresa de servidores de chat dio en la tecla con los gamers y su crecimiento se disparó. A través de la pandemia, Discord ha presumido tener 150 millones de usuarios mensuales activos y Microsoft intentó adquirirla en 2020 por 10.000 millones de dólares.

Discord optó por mantenerse independiente. Sin embargo, la empresa no anda precisamente corta de dinero: Discord recaudó 500 millones de dólares en una reciente ronda de financiación, llevando su valoración a 15.000 millones de dólares.

Aunque el servicio de chat online aún no ha hecho un anuncio oficial, los inversores han estado pendientes de una OPV (IPO) de Discord desde que la compañía terminó las conversaciones con Microsoft en abril para ser adquirida por al menos 10.000 millones de dólares. “Recibimos muchas ofertas”, dijo al mes siguiente a la CNBC el consejero delegado y cofundador Jason Citron, que vendió una startup de juegos por 104 millones de dólares. Citron dijo que era una “tremenda oportunidad” para la firma y sus aproximadamente 150 millones de usuarios activos, pero no anunció planes específicos de salida.

Cómo podrás observar la salida de estas empresas al mercado es algo muy jugoso para los inversores, son empresas con alto crecimiento que seguirán creciendo aún más cuando hagan parte de Wall Street. Estás empresas por su novedad en la bolsa presentan buenos precios de compra y a medida que vayan creciendo darán buenas ganancias en precios de venta, por eso debemos estar preparados en el momento de que estás empresas entrén al ruedo.

Entre las cosas que podemos hacer para generar ganancias a través de las IPO tenemos:

Contratar a un broker para ayudar a establecer el precio de la IPO, la fecha y el número de acciones para la venta. En este aspecto una pagina como WikiFX puede ayudarte encontrar un broker perfectamente regulado y con toda la certificación y característica es necesarias para realizar tu operación.

Tener preparado el capital que piensa invertirse en la IPO.

Asegúrese de que las proyecciones financieras sean razonables. El objetivo es satisfacer o superar continuamente las expectativas.

Tener recopilado toda la información referente a la empresa en la que piensas invertir Y definir si verdaderamente el riesgo de la inversión vale la pena.

Tener el tiempo suficiente para estar al tanto de en qué momento la IPO va a salir al mercado y realizar las primeras ofertas Qué son las más sustanciosas.

Un punto muy importante cuándo vamos a trabajar con IPOs es de a tener definido qué broker utilizaremos y cuáles son sus características. Como habíamos dicho anteriormente en WikiFX, la reconocida plataforma de calificación de certificaciones de brokers a nivel global podrás encontrar toda la información referente a los brokers que pueden ayudarte en esta nueva inversión.

En WikiFX contamos con profesionales encargados de verificar cada una de las características de los Brokers y certificarlas a través de una calificación dada por la página, la cual va de 10.00 a 0.00, entre mayor sea la calificación mayor será la confiabilidad que podemos tener a este brooker.

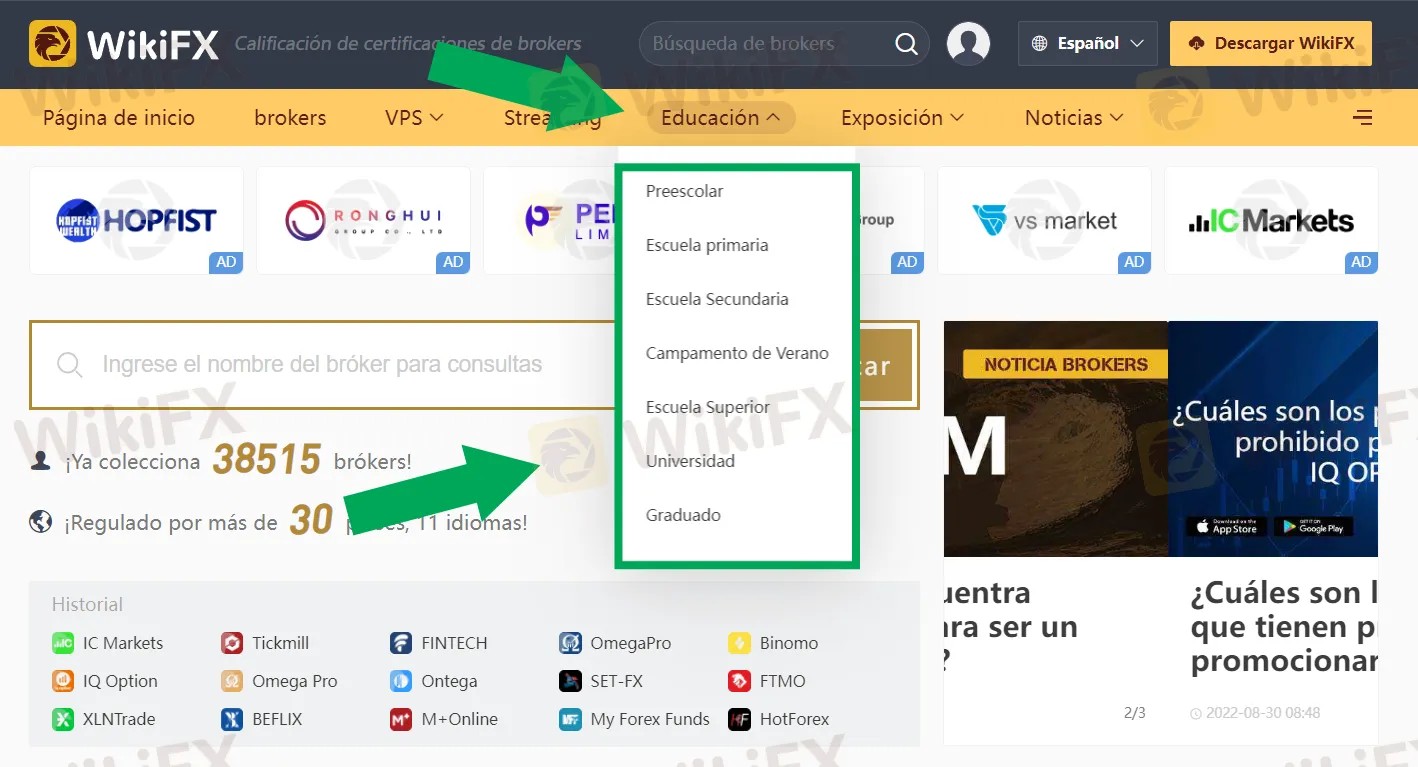

Además de esto, WikiFX cuenta con una amplia sección de educación en la cual podrás aprender mucho si eres un Trader novato sobre cómo realizar este tipo de operación y muchos temas mas.

Si lo que deseas es invertir tu dinero y ganar a través del trading utiliza WikiFX, ve siempre a la segura.

Descargo de responsabilidad:

Las opiniones de este artículo solo representan las opiniones personales del autor y no constituyen un consejo de inversión para esta plataforma. Esta plataforma no garantiza la precisión, integridad y actualidad de la información del artículo, ni es responsable de ninguna pérdida causada por el uso o la confianza en la información del artículo.

leer más

TradingView lanza gráficos en Telegram con nueva app basada en TON Blockchain.

A medida que crece la adopción de aplicaciones móviles, especialmente entre los traders jóvenes, TradingView ha lanzado una mini aplicación en Telegram que permite a los usuarios monitorear las tendencias del mercado, seguir los movimientos de precios y compartir gráficos en la plataforma de redes sociales.

¿TradeEU Global es una estafa? inversor no puede retirar su dinero.

Cada vez más traders buscan opciones de inversión en línea, pero también aumenta el número de plataformas fraudulentas que engañan a los usuarios. Uno de los casos recientes es el de TradeEU Global, un bróker que ha sido señalado por presuntas irregularidades en sus operaciones. A continuación, compartimos la experiencia de un usuario que fue víctima de una posible estafa por parte de esta empresa.

¿IC Markets es un bróker seguro? Análisis 2025.

IC Markets Global es un bróker de forex y CFDs que ha ganado notoriedad en el mercado financiero.

La CNMV alerta de 19 entidades no registradas.

La Comisión Nacional del Mercado de Valores (CNMV) ha advertido este lunes sobre 19 entidades financieras no registradas y que, por tanto, no están autorizadas para prestar servicios de inversión.

Brokers de WikiFX

últimas noticias

¿IC Markets es un bróker seguro? Análisis 2025.

TradingView lanza gráficos en Telegram con nueva app basada en TON Blockchain.

¿TradeEU Global es una estafa? inversor no puede retirar su dinero.

Cálculo de tasa de cambio