简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

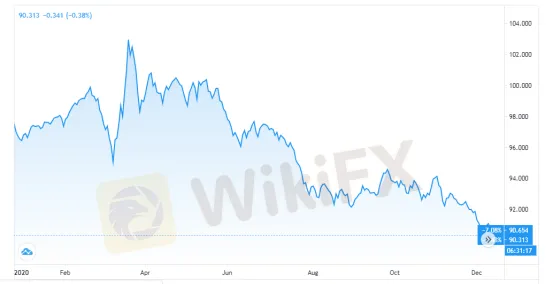

Perspective sur le Dollar américain en 2021 : Baisse de 5% à prévoir

Extrait:Dans l’année 2021 à venir très prochainement, au fur et à mesure de la perspective renforcée sur la reprise économique dans le monde entier, et du maintien des politiques monétaires extrêmement laxistes de la Fed (Réserve fédérale des Etats-Unis), l’indice Dollar (DXY) pourrait enchaîner la tendance baissière en 2020.

WikiFX News (samedi 26 décembre 2020) - Dans l‘année 2021 à venir très prochainement, au fur et à mesure de la perspective renforcée sur la reprise économique dans le monde entier, et du maintien des politiques monétaires extrêmement laxistes de la Fed (Réserve fédérale des Etats-Unis), l’indice Dollar (DXY) pourrait enchaîner la tendance baissière en 2020.

Afin d‘affronter la pandémie Covid-19 et de relancer l’économie, la Fed a déjà rabaissé son taux directeur vers 0. Ainsi, les Etats-Unis a dévoilé son plan de relance économique au montant des milliers de milliards de dollars US pour réduire la difficulté causée par la pandémie. De ce fait, l'indice Dollar a cumulé une baisse supérieure à 6% en 2020.

Selon la Citibank, la Fed devrait maintenir ses politiques monétaires extrêmement laxistes. L'éventuelle vaccination générale efficace pourrait provoquer la nouvelle baisse du billet vert.

Carsten Brzeski, chef-économiste chez Groupe ING, a exprimé : “La Fed a insinué qu‘elle devrait tolérer la surchauffe à court terme à la suite de la reprise de l’économie américaine. Et il est prévu que le Dollar américain devrait encore baisser de 5 ou 10%.”

En outre, l'écart de la croissance économique entre les Etats-Unis et les autres pays dans le monde devrait réapparaître, ce qui pourrait également réprimer le dollar US.

En décembre, l‘indice Dollar a en un moment baissé jusqu’à 89,88, ayant créé le nouveau point bas depuis avril 2018. Un économiste chez Westpac a estimé que l‘indice Dollar pourrait enchaîner sa baisse jusqu’à 88 dans le 1er trimestre 2021.

(Image : Graphique de l'indice Dollar - DXY en données mensuelles)

L'article ci-dessus est présentée par WikiFX, une plate-forme d'enquête réglementaire sur les courtiers Forex réputée dans le monde.

Vous pouvez nous retrouver ici :

Viêt-Nam: www.facebook.com/wikifx.vn

Thaïlande: www.facebook.com/wikifx.th

Indonésie: www.facebook.com/wikifx.id

Asie du Sud: www.facebook.com/wikifxglobal

Italie: www.facebook/wikifx.it

Japon: www.facebook.com/wikifx.jp

Inde: www.facebook.com/wikifx.in

Pays Arabes: www.facebook.com/wikifx.arab

Pays Russes: www.facebook.com/wikifx.russian

Ouest Pacifique : www.facebook.com/wikifx.westernpacific

Avertissement:

Les opinions exprimées dans cet article représentent le point de vue personnel de l'auteur et ne constituent pas des conseils d'investissement de la plateforme. La plateforme ne garantit pas l'exactitude, l'exhaustivité ou l'actualité des informations contenues dans cet article et n'est pas responsable de toute perte résultant de l'utilisation ou de la confiance dans les informations contenues dans cet article.

Lire plus

Des changements sur les fondamentaux de l’or, la tendance haussière du prix de l’or en doute

Au début 2020, le cours de l’or s’est bien ouvert, en ayant atteint 1.950$ US l’once troy, le marché était très favorable à l’or.

La perspective de l’indice Dollar devrait être baissière

Cette semaine, la Société Générale a lancé une discussion sur l’avenir du dollar américain. Il est prévu que l’indice Dollar devrait baisser de 5% puis enchaîner la baisse en 2022.

La reprise de l’économie américaine se ralentit, le rebond de l’indice Dollar perd de la puissance

Récemment, le rebond de l’indice Dollar (DXY) a été consécutivement empêché, dans une tendance très fluctuante. Le sentiment d’aversion aux risques dans le marché a relancé le billet vert. Cependant, l’économie américaine reste en mauvais état. Le dollar américain devrait donc affronter la pression baissière.

Chiffre NFP inférieur à la prévision, faiblesse de la tendance de l’USD va continuer

Publié le 4 décembre, le chiffre NFP (Créations d’emplois non agricoles) des Etats-Unis en novembre a déçu le marché, signifiant que la faiblesse du marché de l’emploi américain a encore persisté. De ce fait, l’indice Dollar (DXY) a baissé vers 90,47 en un moment, en ayant créé le nouveau point bas depuis 2 ans et demi.

Courtiers WikiFX

Interactive Brokers

FBS

TMGM

AvaTrade

Saxo Banque

EC Markets

Interactive Brokers

FBS

TMGM

AvaTrade

Saxo Banque

EC Markets

Courtiers WikiFX

Interactive Brokers

FBS

TMGM

AvaTrade

Saxo Banque

EC Markets

Interactive Brokers

FBS

TMGM

AvaTrade

Saxo Banque

EC Markets

Calcul du taux de change