美國刺激“覆水難收” 黃金“不敗”的時代來了

摘要:這輪美國的貨幣、財政政策擴張“覆水難收”,經濟的各種風險不斷累積。在這種情況下,無論美聯儲選擇放水還是縮水,黃金所具有的投資保值和避險屬性都能體現出來。

美國5月份的CPI達到5%,創出了13年來的新高。近期美聯儲議息會議公佈的點陣圖顯示,美聯儲可能在2023年底前加息兩次。最近黃金、白銀等出現大幅下跌,應該與加息預期有關。那麼,黃金是否不再有投資價值了,黃金價格與通脹及美聯儲貨幣政策的關係究竟如何?針對大家普遍困惑的問題,本文試作回答。

拉長時間——吹盡狂沙始到金

記得在2016年初,我寫了一篇文章,標題是《換美元不如買黃金》,結果引來很多質疑。因為當時市場對本幣貶值的預期非常強烈,一是因為美聯儲進入加息週期,助推美元升值,二是人民幣匯率經歷了長達11年的上行期,在國際化加速的背景下,將步入下行期。

從短期看,上述兩大理由均成立,儘管短期來看,黃金和美元利率或美元指數有一定的負相關性,但拉長時間來看,這種負相關性很微弱。例如2005-2012年間美元指數震盪走平,但黃金價格卻上漲了3倍多。

而當時我看好黃金主要理由是,黃金價格基本處在歷史低位,而美元指數卻處在歷史高位。因為自2011年下半年開始,黃金價格下跌了四年半,直到2015年年末才開始漲的;美元兌人民幣匯率則是從2014年就開始升值了,美元指數已經處在100左右的高位了。如果單純從均值回歸的角度看,黃金應該上漲,而美元應該下跌。

此外,還得清楚我國匯率還是受一定管控的,而黃金則是國際定價的,從長期看,黃金的波動幅度遠大於美元指數。這也就決定了在美元長期超發的背景下,換美元不如買黃金的邏輯仍是成立的。如今五年過去,黃金價格已經從當初的1200美元/盎司左右回升到了如今的1785美元/盎司左右的水準,而美元兌人民幣的匯率則反而貶值了。

2020年受新冠疫情影響,美國、日本和歐盟的三大央行都再次瘋狂擴表,例如,2020年年初,美聯儲的資產負債表為4萬多億美元,如今則突破8萬億美元,而日本和歐盟央行的資產負債表總規模也比2020年初增長了近50%。如此大規模的擴表,必然使得超發貨幣進入商品和資產領域,引發商品和資產價格的不斷上漲。

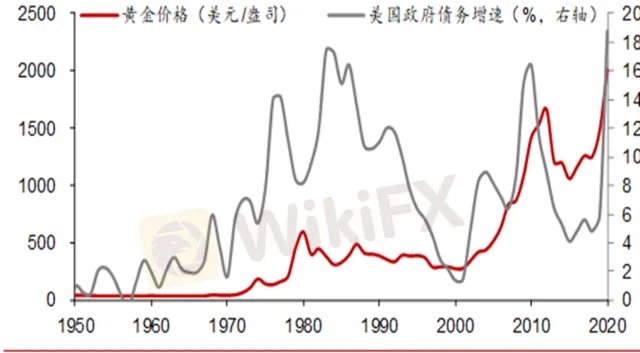

以美國為例,二戰期間美國政府支出占GDP比重最高也不過36%,如今最高已經達到44%。在財政赤字貨幣化的操作下,美國財政部大規模舉債來補貼普通居民和失業群體,美聯儲擴表來認購美國國債,其結果必然導致全面通脹和美元指數走弱。而且,每一輪美國政府債務大幅擴張時,都會帶來黃金的大行情。比如上世紀的70年代、2001-2012年、以及2018年10月至2020年8月這一輪黃金價格上漲,都伴隨著美國政府債務的大幅擴張。

黃金價格走勢與美國政府債務擴張速度(1950年-2020年)

從歷史上看,貨幣超發的結果導致大部分超發貨幣都流向資產領域,少部分流向商品領域。例如,1930-1971年美國實行金本位制度下的通脹和居民實際收入的漲幅,分別為1.7倍和1.4倍。但佈雷頓森林體系解體後,美元與黃金脫鉤,美元開始超發,從1971-2020年,美元對黃金貶值了97%,而通脹累計上漲了5.3倍,而居民實際收入只增長1.5倍。可見在美元與黃金脫鉤之後,通脹的累計增幅大大超過了居民收入的累計增幅,但比起資產價格的累計漲幅,則仍然是小巫見大巫。

與此同時,新興經濟體的貨幣則對美元均出現無一例外的貶值,其中巴西、阿根廷、土耳其、墨西哥、印尼、南非、印度等的貶值幅度都在90%以上。但瑞士、德國、日本、新加坡等國貨幣則對美元大幅升值。故不僅持有美元風險大,持有新興經濟體的貨幣風險更大。

1971年以來各國貨幣對美元升貶值情況

縱觀過去200多年的歷史,黃金價格的飆升,恰恰就是開始於紙幣脫鉤黃金後的時代。在1971年之前的180年時間裏,黃金價格只上漲了1.3倍,年化漲幅不到0.5%;而從1971年至今的50年裏,黃金價格上漲了約35倍,年化漲幅達到了7.6%。

美國的超發貨幣主要流向黃金、股市和樓市等資產領域

從今後看,美國政府為了應對疫情和經濟結構失衡問題,為了維持經濟和社會穩定,將繼續舉債,這就意味著貨幣超發仍將繼續。於是通脹或將上一個臺階,只要資產泡沫不破,超發貨幣繼續流入到資產領域,那麼,黃金依然有較大估值提升的空間。

為何年初至今黃金出現下跌?

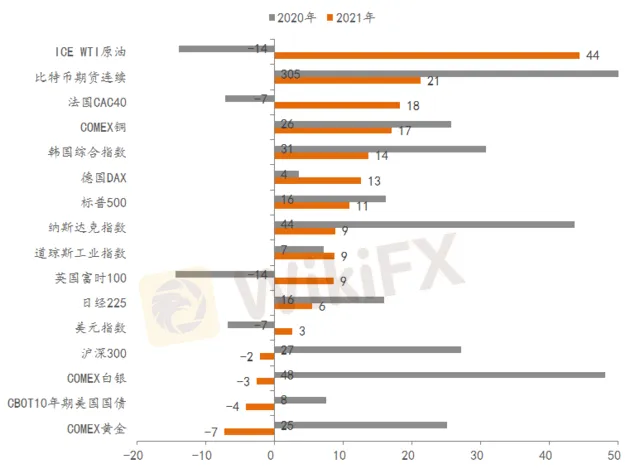

自去年8月黃金在創出歷史新高之後,一直呈現疲弱走勢,今年年初至今下跌了7%,與大宗商品的整體大幅上漲形成強烈反差。

2020年至今全球主要資產和商品漲跌幅(%)

不難發現,除了比特幣和銅的累計漲幅較大外,其他大部分類別資產都沒有呈現連續兩年價格大幅上升的現象。即便是比特幣,最近也出現了大幅回落。黃金去年漲了25%,而且從2018年十月開啟上漲之旅,迄今累計也有50%以上的漲幅,故今年表現不佳也屬正常。

市場通常非常關注影響各類資產和商品價格的中短期因素,如美聯儲的議息會議、PCE和CPI走勢等。例如,最近黃金價格再度走弱,是否與人們擔心美聯儲將實施量寬縮減(Taper)和未來可能加息有關?

回顧2008年次貸危機之後到2018年前三季度的這輪黃金走勢,確實與美聯儲的貨幣政策有一定相關性,即在美聯儲實施量寬政策期間,黃金維持漲勢;2013年5月伯南克提出美聯儲可能要縮減QE的規模,2013年底的議息會議上,美聯儲決定開始行動。當時黃金價格在一年時間裏暴跌了28%,故當時美國超發貨幣節奏的放緩,是那次黃金牛市結束的最直接原因。

最近一次的美聯儲議息會議儘管宣佈維持現有的利率不變,但美聯儲將逆回購利率與超額準備金利率(IOER)分別由此前的0%與0.1%上調5個基點至0.05%與0.15%。同時點陣圖預期顯示,聯邦基金利率中值從2021年至2022年維持在0.1%,但2023年中值為0.6%,即存在兩次加息的空間,而3月份議息會議的點陣圖預期則是直至2023年底不會加息。說明貨幣政策的預期是收緊的,近期貴金屬價格出現較大幅度下跌,也體現了投資者對加息的擔憂。

美聯儲利率目標走勢與GDP增速

在上圖中可以看出,過去20年來,美國GDP增速的高點和低點都在下移,同樣,聯邦基金利率(美聯儲基準利率)的高點也在下移。說明美國經濟增速的總體趨勢在往下行,利率的中位數同樣存在下行趨勢。

那麼,美國是否將真的進入新一輪長加息週期嗎?即還將重複2015-2018年的長達3年的加息週期嗎?我認為不會簡單重複。首先,當前美國的大部分資產的估值水準都處在歷史高位,與當年次貸危機後實施的量寬政策背景很不一樣,當年減縮量寬是因為經濟開始恢復,股市和房價從底部上來後,估值水準比較合理甚至還偏低。如今則處在歷史高位,也就是說,如果美聯儲也像上一輪收縮貨幣那樣採取縮減量寬、縮表和連續9次加息的方式,那就很可能出現資產泡沫的破滅,進而引發金融危機。

其次,目前通脹處在什麼階段尚存在爭議。如果通脹從明年開始顯著回落,同時經濟增速也同步向下,那是否還有降息的必要?最近十年期美債的收益率不升反降,與美元指數呈現背離走勢,這也說明不同的機構投資者對於通脹預期不盡相同。貨幣政策應該領先於經濟指標的變化,而非走在曲線後面。

因此,我的判斷是,這輪美國的貨幣、財政政策擴張“覆水難收”,估計不會重複2013-2018年的收縮過程,但如果堅持擴張和寬鬆的政策不變,那也會面臨諸多問題,如當前的美國實際利率已經達到-3.5%左右,通脹高企,使得美國經濟的各種風險不斷累積。在這種情況下,無論美聯儲選擇放水還是縮水,黃金所具有的投資保值和避險屬性都能體現出來。

如何應對未來的各種危機:黃金不敗

從2019年以來,全球經濟動盪不斷,先是出現了全球經濟出現普遍衰退跡象,連被寄予厚望的印度經濟也出現大幅減速,導致西方各國掀起降息潮。2020年又受到新冠疫情的突然爆發影響,各國政府大規模舉債以應對疫情,央行則紛紛擴表降息,導致全球貨幣氾濫。

2019年以來,各類虛擬貨幣出現暴漲,如比特幣在2019年年初只有3400美元左右,至今年4月份最高漲到64800左右,接近20倍。這種暴漲肯定存在炒作成分,因此,我國把比特幣等認定為非法交易,並要從金融機構和互聯網平臺中清空。這說明兩個問題,一是在全球貨幣氾濫背景下,投資者對各國法定貨幣的貶值擔憂加深;二是虛擬貨幣雖然有其市場和生命力,但波動幅度過大,容易擾亂金融秩序,而受到國家制裁。最近比特幣又出現巨幅下跌,比今年最高價跌去了50%多,就是一個案例。

黃金與比特幣價格的走勢

進入互聯網時代,數字貨幣或虛擬貨幣都應運而生,但不管是哪一種貨幣,只有成為全球大部分人都認可並用來交易、結算和儲備的,才有價值代表性可言。美元顯然是當代最被認可的國際貨幣,然而,美元的超發看來已經難以回頭了,而且規模和速度都已經慢不下來了。為什麼呢?美元的地位決定美國的行為,因為美元被全球幾乎所有國家所接受,美債發行中,約35%為國外投資者購買,故美國確實有能力也有意願向全球徵收“鑄幣稅”。

美國的歷次經濟大幅下行,絕大多數都發生在經濟過熱之後。但這輪由於新冠疫情所引發的經濟負增長,卻發生在原本經濟就在下行時,這就意味著“藥不能停”,而且要用更大的“劑量”來拯救經濟。那麼,那些沒有超發貨幣的經濟體應該如何來避免被“鑄幣稅”收割呢?

比較容易想到的對策之一是讓本幣升值,副作用是抬高出口成本,進而不利於創造就業;對策之二是減持美國國債,但減持之後配置什麼呢?美股的估值在高位,美元的長期趨勢應該是走弱;策略之三是發行美元債,賭美元長期貶值,但這風險較大,即美元的強弱都是相對的,美元匯率不僅與美國經濟或美聯儲的貨幣政策有關,還與本國經濟或本幣的強弱有關。

因此,應對美元超發,避免被征“鑄幣稅”,應該作為一種長期策略,而非採取短期應變手段。長期且比較可行的主要方法當然是推進改革、增強國力,從而提高本幣的國際地位。但要提高本幣的國際地位,貨幣當局也可以增加黃金儲備。事實上,過去十年全球央行都在淨買入黃金,其中2019年淨買入量較大,達到650噸,2020年則降至290噸。

前不久,世界黃金協會公佈了其第四次年度央行黃金調查的結果,其中21%的央行預計將在未來一年內增加黃金儲備,這一比例相比2020年相對持平。此外,沒有央行預計會在今年出售黃金,而去年調查中有4%的央行預計會出售黃金。

從當前各國央行所持有的黃金規模看,截止2020年,美聯儲黃金的持有量還是全球第一,達到8133噸,中國央行儲備黃金為1948噸,總量在全球排名第六,與GDP之比的排名則更靠後。顯然,我國央行的黃金儲備與GDP的體量比還是不太相稱,未來要提升人民幣的國際地位,似有必要增持黃金。

主要經濟體的黃金儲備占2020年GDP的比重

從今後看,美國政府通過舉債來維持經濟增長模式很難改變,故貨幣超發這一大趨勢不會變,故從應對美元氾濫的角度看,我國央行也應該增持黃金,逐步減少對美元的儲備及對美債的持有規模。

有人擔心黃金未來會失去貨幣屬性,淪為一種裝飾用的普通金屬,取而代之的是區塊鏈技術下的各種虛擬貨幣。我認為,在貨幣氾濫的今天,很多東西都可以用來炒作,很多商品都可以演變為資產,如郵票、錢幣、字畫等,如今也有炒鞋、炒玩偶、炒泡泡瑪特等,進入到泛資產時代,各種虛擬貨幣也開始氾濫,但這些虛擬貨幣價格波動幅度巨大,並不具有作為貨幣的應有屬性,只能看作“類資產”,其未來命運究竟如何,很難蔔知。

比如從歷史上看,貝殼、石頭、鳥類羽毛等等都曾作為貨幣被使用過,特定場合下是稀缺的。但隨著人類技術的進步,很多過去稀缺的商品變得不再稀缺,貝殼、石頭、鳥類羽毛被大量發現,就很難再承擔貨幣的功能。

但是,黃金成為貨幣已經有兩千多年的歷史了,馬克思在《資本論》裏寫道:“貨幣天然不是金銀,但金銀天然就是貨幣。”這是因為黃金本身具有良好的穩定性和稀有性。截至2019年末,已經開採到地面上的黃金總存量有19.7萬噸,已經探明的地面下的黃金儲量還剩下4.7萬噸。在過去的120年裏,已經開採出的黃金存量年均增速只有1.5%,即使考慮到技術的進步,過去20年中的黃金存量增速也只有1.6%。

黃金不僅是一種具有良好流動性的資產,同時也是消費品及工業材料;不僅被作為官方儲備資產,而且也是居民部門的財富,這是虛擬貨幣所不具備的應用範圍廣的優勢。而且,黃金與其他資產的不同之處在於,它屬於“避險性資產”,即當市場風險上升的時候,它可以成為避險工具。在當前通脹形勢嚴峻、諸多國家資產泡沫突顯的情形下,黃金仍然可以作為長期配置的戰略性資產。

風險提示:黃金交易制度變化,黃金在全球或國內流動受限等。

免責聲明:

本文觀點僅代表作者個人觀點,不構成本平台的投資建議,本平台不對文章信息準確性、完整性和及時性作出任何保證,亦不對因使用或信賴文章信息引發的任何損失承擔責任

天眼交易商

熱點資訊

平台展業全球卻無監管?Binomo邦耀被爆出金困難,潛藏投資危機

外匯天眼警報:3/24-3/30最新外匯詐騙券商黑名單

受塞浦路斯、塞席爾監管的WisunoFX斯瑞好用嗎?監管情況、用戶評價、網站概況一次看

外匯交易涵蓋哪些關鍵要素?

Virtus Capital驚爆高風險:網站消失、網域待售,疑似割完韭菜就跑路!

讓時間成為自己投資最強大的盟友

匯率計算