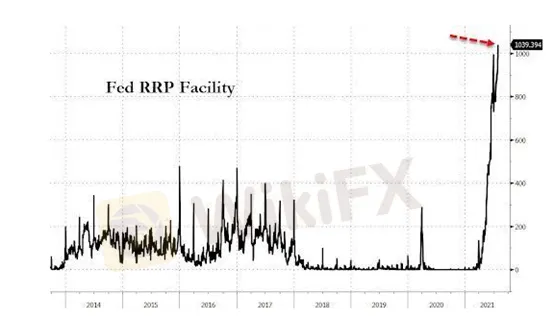

流動性瘋狂!美聯儲逆回購工具用量首次突破1萬億美元

摘要:紐約聯儲數據顯示,美東時間7月30日週五,共有86名對手方在美聯儲的隔夜固定利率逆回購中接納了總計1.039394萬億美元,史上首次規模突破1萬億美元。

美國金融系統內的流動性過剩有多嚴重?看一看剛剛創歷史新高的美聯儲逆回購工具用量。

紐約聯儲數據顯示,美東時間7月30日週五,共有86名對手方在美聯儲的隔夜固定利率逆回購中接納了總計1.039394萬億美元,史上首次規模突破1萬億美元,刷新了6月30日所創的最高紀錄9919.39億美元。這意味著,哪怕利率只有0.05%,創紀錄規模的追逐短期收益資金也情願趴在美聯儲的賬上。

與中國央行的公開市場操作相反,美聯儲通過正回購釋放流動性、逆回購回收流動性。隔夜逆回購是流動性過剩時期的市場資金庇護所,隔夜逆回購利率(ON RRP)充當美聯儲政策利率走廊的下限。隔夜逆回購需求和接收量激增,正是疫情後無限 量QE買債和財政刺 激導致的市場流動性過剩體現。

美聯儲6月上調ON RRP和超額準備金利率(IOER) 兩大管理利率以前,動用隔夜逆回購工具的利率ON RRP儘管只有零,仍然吸引了大批資金。這代表追逐短期收益率的資金根本無處可去,只能無息放入美聯儲。

今年6月9日,美聯儲逆回購工具的單日用量史上首次突破5000億美元,而美聯儲6月16日才宣佈,將上調5個基點,從零升至0.05%,次日逆回購工具的用量一日激增45%,首次超過7000億美元。

也就是說,逆回購工具用量的最高紀錄將近八周翻了一倍,美聯儲上調ON RRP才六周,逆回購工具用量的最高紀錄就猛增了將近43%。

目前美聯儲仍以每月1200億美元的債券購買計畫持續向市場注入流動性,然後通過逆回購將流動性迴圈回美聯儲。

本週四,美聯儲逆回購工具用量逼近最高水平後,此前文章提到:

自今年3月以來,美聯儲的隔夜逆回購使用量一直在增加。4月增加了490億美元,5月增加了2960億美元,6月增加了3620億美元,7月增加了1240億美元。若逆回購使用量繼續保持每月2000億美元的規模增長,今年底這一數字將達2萬億美元,甚至是2.5萬億美元。

而考慮到年末調整倉位迎合投資者的櫥窗裝飾效應,到今年底,逆回購工具用量可能接近、甚至超過3萬億美元。

逆回購工具用量爆表其實不算意外。

此前提到,在美國聯邦政府的法定債務上限今年8月重新生效前,美國財政部致力於到7月底將現金帳戶TGA的帳戶餘額降低至4500億美元,相當於需要在7月十幾天內“洩洪”高達2500億美元。

減少TGA餘額最有效的方法是進一步縮減美國國債標售的規模。此舉的風險在於,它將激化本已壓 制長端收益率的供需失衡,進而威脅美聯儲對關鍵利率指標的掌控。那麼接下來應該會想到的問題就是,美聯儲會不會再次調整包括ON RRP在內的管理利率。

免責聲明:

本文觀點僅代表作者個人觀點,不構成本平台的投資建議,本平台不對文章信息準確性、完整性和及時性作出任何保證,亦不對因使用或信賴文章信息引發的任何損失承擔責任

相關閱讀

【好文】如何做好日內交易?

“不把交易當作你的全部,你反而能夠做好交易”,這對於日內交易者更重要。

成功的交易=心理控制+資金管理+分析系統

資金管理是交易系統的重要組成部分,本質上說是系統中決定你頭寸大小的那部分,它可以確定系統交易中你可以獲取多少利潤、承擔多少風險。

【推薦】裸k交易法,精髓就這三步

為什麼很多高手都用裸K,難道因為高手都天生偏愛裸K?這是不是一種巧合?

【好文】10年經驗交易員詳解:如何利用多時間框架進行交易(初階+高階)

利用多時段交易能夠為交易者帶來更多經確認的交易信號,而要想成為一名合格的交易者,你也必須擁有識別價格在多時段各自不同/相同表現背後的意義。

天眼交易商

熱點資訊

平台展業全球卻無監管?Binomo邦耀被爆出金困難,潛藏投資危機

外匯交易涵蓋哪些關鍵要素?

Virtus Capital驚爆高風險:網站消失、網域待售,疑似割完韭菜就跑路!

讓時間成為自己投資最強大的盟友

又見高風險平台?Nova Finance監管疑似套牌,先後遭法國AMF、加拿大CSA示警

一位交易者的心靈修行

匯率計算