简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

短短兩天!美歐英三大央行齊“放鴿” 全球國債收益率競相重挫

摘要:隨著美歐英三大央行在短短兩天時間內連接“放鴿”,促使交易員重新評估全球貨幣政策的前景,全球多個主要經濟體的國債收益率在本週四(11月4日)競相重挫!

隨著美歐英三大央行在短短兩天時間內連接“放鴿”,促使交易員重新評估全球貨幣政策的前景,全球多個主要經濟體的國債收益率在本週四(11月4日)競相重挫!

中短期國債收益率週四受到的衝擊最為明顯,美國五年期國債收益率隔夜跌至了近三周低點,英國同期國債收益率創下了自英國脫歐公投以來的最大跌幅,德國兩年期國債收益率也跌至了兩個月以來的最低水準。

投資者原本已經完全消化了英國央行週四將主要利率上調15個基點至0.25%的預期,但英國央行當天宣佈,在進一步顯示勞動力市場健康狀況的數據公佈之前,將維持利率不變。

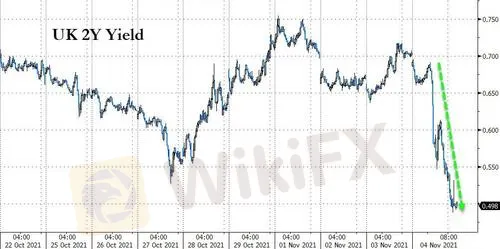

對利率預期最敏感的2年期英債收益率當天一度急跌逾20個基點,盤中觸及四周低點0.475%。這是自2016年6月24日英國脫歐公投後的第二天以來最大的單日跌幅,5年期英債收益率也驟降19個基點,至0.65%。

受到英債收益率暴跌的波及,歐美國債收益率隔夜也紛紛出現重挫。

歐元區基準的德國10年期國債收益率下跌近6個基點,跌至-0.23%的一個月低點。德國兩年期國債收益率則跌至了兩個月以來的最低水準。其他高評級歐元區公債收益率也均下探數周來最低,義大利10年期國債收益率跌11個基點,至0.931%,該國是被視為對緊縮政策最敏感的歐元區國家之一。法國10年期國債收益率跌6.4個基點報0.112%。

在美債市場上,5年期美債收益率週四領跌,尾盤下挫7.77個基點報1.117%,刷新近三周低位。指標10年期美債收益率當天稍早曾升至1.609%的高位,但此後盤中跌幅一度超過10個基點,尾盤下跌7.64個基點報1.533%。

此外,2年期美債收益率當天下跌4.74個基點報0.434%,30年期美債收益率跌5.76個基點報1.966%。收益率曲線週四則一度走陡至約一周來的最高水準。備受關注的兩年期和10年期美債收益率差盤中曾升至114個基點,尾盤報約110基點。

美歐英三大央行短短兩天內齊“放鴿”

如果說,此前全球固定收益市場對各國央行的加息預期有多麼強烈,那麼過去兩日的失望之情或許便有多麼濃厚。週四公佈利率決議的英國央行可謂是壓垮債市空頭的最後也是最重的一根“稻草”,因為該行不僅在貨幣政策上“放鴿”,還“放了市場加息預期的鴿子”。

英國央行週四意外維持利率不變,將應對經濟增長放緩置於比通脹更加重要的位置,但央行的信譽也因此受到了質疑。英國央行決策者當天以7-2的投票結果決定將基準貸款利率維持在0.1%不變。這一決定令交易員大驚失色,儘管媒體對經濟學家的調查認為此次會議加息的幾率僅為五五開,甚至不加息的可能性要更高,但貨幣市場在會議前已預計會加息大約15個基點。

英國央行行長貝利對此表示,通脹飆升意味著未來幾個月借貸成本將上升,但他反駁了市場對於貨幣政策將大幅收緊的預期。為了給自己的決定辯護,他聲稱把關注重點放在就業市場,發表了與美聯儲類似的關切。針對市場有關央行可能明年升息至1%的預期,貝利指出,這樣做會令經濟成長率在預測期內跌破2%的目標。他還稱,他對這種觀點持謹慎態度。

貝利的此番最新說辭令市場大跌眼鏡,因為他之前並沒有排斥市場的加息押注,結果卻在會議上對加息投了反對票。

Sterling Capital Management資深固定收益策略師Andrew Richman週四表示,“英國央行決定暫緩升息,令歐洲部分國債收益率大幅下滑,也扶助推高美債價格。今天是一波重大的重置行情。”

在英國央行利率決議召開的前一天,美聯儲和歐洲央行在本週三也均向金融市場釋放了鴿派信號。

儘管美聯儲本週三宣佈將從本月開始縮減大規模的購債計畫,以撤回一項主要的抗疫工具,但其最新的政策聲明和美聯儲主席鮑威爾在新聞發佈會上的講話仍暗示,它將在加息前保持耐心,並等待就業進一步增長。

在歐洲央行方面,歐洲央行行長拉加德週三也表示,歐洲央行明年升息的可能性非常小,因通脹仍過低,這推翻了市場對於該行可能早至明年10月升息的預期。拉加德還對近期收益率的上升進行打壓,警告稱,歐洲央行將繼續使用緊急資產購買措施,以壓低借貸成本。

今晚聚焦美國10月非農就業數據

顯然,上述三家全球重量級央行在短短兩天時間內的同步放鴿,令市場此前強烈的加息預期碰了個“硬釘子”。在過去一個月中,由於通脹環境變化與決策者所稱的“暫時性”並不相符,全球的利率期貨和債券市場都在調整預期,認為美歐英等全球主要央行將提前升息。

這種預期從一周前開始急速升溫,尤其是加拿大央行就政策前景發出鷹派信號後。然而,從本周早些時候鷹派程度不及預期的澳洲聯儲,到近兩日的美歐英三大央行,市場的加息押注似乎在短短幾天時間內便遭遇了致命打擊。

就美聯儲而言,決策者目前似乎依然傾向於對通脹保持更高的容忍度(儘管目前通脹已經大約是2%目標水準的逾兩倍),希望不會扼殺更全面的就業市場復蘇——美國經濟儘管今年快速反彈,但就業水準與新冠疫情導致經濟短暫但大幅衰退前的一個月相比,仍少了約500萬個就業崗位。

Schwab Center for Financial Research首席固定收益策略師Kathy Jones表示,“(收益率曲線趨陡)告訴我們,市場在儘早解除這些大幅加息的預期,所以我認為(市場)開始意識到,至少從鮑威爾的講話來看,美聯儲對保持耐心、允許通脹適度高於目標是非常認真的。”

當然,儘管本輪超級周主要央行的多個議息大戲已經落幕,但在本周的最後一個交易日,仍有一個重要看點可能影響全球債券市場周線收官時的表現——美國10月非農就業數據!

目前,接受媒體調查的經濟學家預計,隨著越來越多的美國人重返勞動力市場,招工競爭放緩,未來幾個月工資成長將放緩。預計勞工部週五發佈的報告將顯示美國10月新增就業45萬,為7月以來最高。此前,9月的非農數據僅增加19.4萬,為九個月來最低增幅。

今晚非農除了新增就業人數的主指標外,薪資數據的表現無疑也值得投資者密切留意。衡量就業成本的指標在第三季度創有史以來最快漲幅,薪資已經連續七個月攀升。與此同時,美聯儲青睞的通膨年率指標目前處於30年來最高水準,遠高於2%的目標水準,加劇了市場對美聯儲將比預期更早加息的猜測。

Pantheon Macroeconomics首席經濟學家Ian Shepherdson指出,如果薪資增長沒有像預期的那樣放緩,美聯儲或許仍將不得不最早在明年6月開始加息,所有資產價格都將承受巨大壓力。

免責聲明:

本文觀點僅代表作者個人觀點,不構成本平台的投資建議,本平台不對文章信息準確性、完整性和及時性作出任何保證,亦不對因使用或信賴文章信息引發的任何損失承擔責任

天眼交易商

熱點資訊

揭露OpixTech與IFA聯手詐騙真相!高額返利獎金引誘投資,假借驗證帳戶拖延出金

貨幣政策如何影響外匯市場?

受多位投資人好評的Maxain美盛值得信任嗎?立即了解監管資訊、平台環境、網站概況

INF用戶評價兩極化,網站內容自相矛盾問題多

WikiEXPO全球專家訪談錄:金融監管的先進實務與啟示

交易之道八個字:生存第一,賺大賠小!

Ridder Trader爆投資糾紛!突然停止交易、拒絕出金,遭控刪除帳戶、解散群組、關閉網站已潛逃

匯率計算