【好文】絕無理由使用最大杠杆,否則活該你爆倉丨全職剝頭皮交易員採訪實錄

摘要:阿爾佈雷特(Albrecht)是一位來自美國華爾街的全職交易員。自2013年10月開始自學金融/交易學(從股市研究開始,然後轉向外匯研究)。

阿爾佈雷特(Albrecht)是一位來自美國華爾街的全職交易員。自2013年10月開始自學金融/交易學(從股市研究開始,然後轉向外匯研究)。一年後,阿爾佈雷特開始了實盤交易。經過多年的曆練,他終於成為了一名合格的交易員(用他自己的話說)。在一次採訪中,阿爾佈雷特講述了自己的交易生涯和感悟。

你為何選擇以交易為生?

我選擇交易生涯的原因有兩點:第一個原因是,在我16歲那年,看了電影《華爾街:金錢永不眠》之後,就對金融市場產生了天生的熱情。然而,我在高中時代是一個叛逆的人,我從來沒有對這種激情有任何的輕視,因為我認為這意味著繼續上學,而高中剛畢業的我最不願意做的事情就是繼續上學。而且,當時我對好萊塢的事業更感興趣,所以我不確定我對華爾街電影的興趣是來自於表演和電影的觀點,還是來自於金融職業的興趣。我開始交易的第二個原因是,用我父親的話來說,“這樣的生活更好”……過去的幾年裏,在從事了幾份朝九晚五的普通工作之後,當時22歲的我,開始嚮往賺錢。所以我抱著試一試的心態開始正規學習交易,並將當時全職工作之外的業餘絕大多數時間用在了學習交易上。

交易的時段?

我在各個時段都會交易。我不介意在位置上坐幾個小時直到交易結束,如果可以管理任何時段市場出現的異常風險,或能達到日常目標,那麼我會提前結束交易。不然的話,我會選擇熬夜繼續交易。我用Tradestation來製作一目均衡表,用MetaTrader 4(MT4)來完成其他相關圖表。我目前的螢幕設置是我的筆記本電腦與HDMI電纜到我的32英寸電視螢幕,我確定這樣的配置很有必要,足夠大的螢幕能讓我同時清晰地對比所需的交易圖表。

我是一名專注剝頭皮的交易者。通常,我使用1小時和4小時圖為基本時間框架,輔以15分鐘甚至5分鐘圖來確定入場時機。我的交易目標是每筆交易賺取15-20個點,利潤,每個帳戶每天賺取40個點的利潤(現在我每天交易2個不同的帳戶)。

每天的盈虧對我來說毫無意義,我只關心自己的月度投資回報。

只要我每筆交易能賺得10-15個點的利潤,那麼就能確信自己將是市場中10%的勝者。我交易的時候就像一個戰戰兢兢躲在樹裏的狙擊手,但我為此感到自豪。因為我的每一步都是經過計算的、有信心的,每一擊都能命中目標。我以一種自律和自我控制的方式賺取我的利潤,在獲利後又會以最快的速度出場。因為我知道,入市的時間越長,承擔的風險就越大,我要確保我所有的交易都有效。我經常聽到有些交易者同時持有4-6個頭寸,但只有1-2個才實現盈利。

對我來說,重要的是品質而不是數量。每次我只會管理一個頭寸,在其了結後,方才進行下一筆交易。在我的交易生涯早期,有幸獲得了一位資深導師的指導,他教會了我“圖表的藝術”和“價格行動的藝術”。我只使用價格走勢、支撐和阻力位、趨勢線、每日軸心點進行交易,外加部分時候使用斐波納契水準位來確認交易。在分析完成後,我也會使用RSI/動量圖以此盡可能準確地找到入場點位。匯流區(Confluence zones)、多重確認和相關貨幣對是我賴以生存的制勝利器。

交易感悟錯失恐懼症:

一直給自己心理暗示,告訴自己太晚入市完全是一種“錯失恐懼症”,即擔心錯過機會,同時又缺乏自我控制。“下單、下單、再下單。”到最後,這些唯恐錯失任何一筆交易的心態,最終陷入不斷交易,不斷虧損的尷尬境地。

持有過多頭寸:是每個新手交易者的毒藥,特別是對於部分經紀商提供瘋狂的無限杠杆的外匯市場。在這裏,我可以斷言,任何交易者都沒有理由使用最大杠杆,那樣做只會讓你“死”得更快。對於網上那些宣傳自己能夠一次交易4-5個頭寸的“超級交易者”,我只想說,開什麼玩笑?!他們只配虧掉所有的錢乃至爆倉。

之所以這樣說,是因為我個人曾有過過度交易的經歷,當時我腦子裏充斥著一天就能賺幾百美元的美夢。但無情的現實卻讓我徹底清醒,僅5個點差,就讓我的帳戶遭遇重創。事後,我徹底醒悟,自己在倉位規模上做的太大的唯一原因是要的太多,太快。但外匯交易是一個“長期遊戲”,大家必須做好長期戰鬥的準備。

過早地關閉下跌倉位:因為心生恐懼,才會過早地離場。你可能會因為許多不同的原因在交易中感到害怕,但究其原因實際上還是對自己的不自信。我更願意相信,只要倉位價格在風險管理可控之下,任何多餘的操作帶來的影響肯定是弊大於利的。

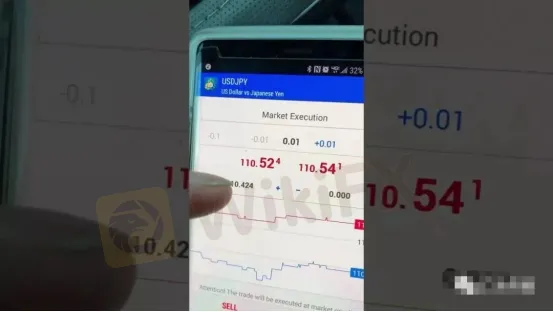

以上圖為例,如果我圖1時區慌忙關閉價格正在下跌的倉位,那麼將無法等到價格真正爆發的時刻;此外,在圖2時適時的獲利了結(符合我的交易預期),可保證我的收益落袋為安。

不夠精確的技術/與市場走勢相反:首先,與市場背離肯定是交易員自身的原因。你坐在交易終端前,根據一張圖表,確定市場方向,“不夠精確的技術”讓你出現錯誤判斷,交易失敗。

在此之後,你要做的就是很快發現哪里出了問題,並在下一次交易中調整它。(下麵是準確和不准確技術的對比圖——請記住,在大多數情況下,無論你如何看待圖表,都可以清楚地看出哪些技術是不夠精確的)

阿爾佈雷特在去年取得了40%的綜合回報,對此他感到非常滿意。他或許不是最頂尖的交易者,但他的經歷和感悟卻與大多數交易者相似,值得我們學習和借鑒。

免責聲明:

本文觀點僅代表作者個人觀點,不構成本平台的投資建議,本平台不對文章信息準確性、完整性和及時性作出任何保證,亦不對因使用或信賴文章信息引發的任何損失承擔責任

相關閱讀

簡單易懂的交易系統:無需任何技術指標的最佳趨勢交易策略

如果你正在尋找最佳趨勢交易策略,那麼這種貨幣交易策略或許適合你。這是一種不需要任何交易指標、適用任何時間框架及貨幣對的價格行為交易策略。

馬斯克賣股還有隱情?《大空頭》原型:別被騙了 他其實為了還債

“馬斯克賣股導致特斯拉大跌”無疑是本周市場上最熱議的話題,作為特斯拉長期以來最忠實大空頭,邁克爾·伯裏(Michael Burry)也加入了討論,並提出了不一樣的想法。

很多人的一生,都在為自己的情緒買單!

有一天,一條饑餓的蛇爬進了一家木工店尋找食物。當它經過地上的鋸子時,身體被鋸子割傷了一點。它憤怒地轉過身去,一口咬住鋸子。結果鋸子絲毫無損,它卻把自己的嘴也弄傷了。蛇更加憤怒了,紅著眼睛,沖上去用力地把鋸子纏住。最後它用盡了全身的力氣,也沒有傷害到鋸子,反倒是自己被鋸死了。可憐的蛇至死也沒有明白,殺死它的並不是鋸子,而是自己失控的情緒。

做交易需要天賦嗎?

一位著名操盤手,說過一句名言:市場最終會給每個人內心最想得到的東西。

天眼交易商

熱點資訊

華爾街「長線交易大師」的23條核心理念!

投資人請注意!JustMarkets遭爆惡意操縱行情、強制平倉,客服答非所問,維權難如登天

外匯天眼快訊:高風險券商DtcPay已跑路,網站失連證實為詐騙平台

最近許多人都在討論FIRST INTERSTELLAR GROUP,這家交易商好用嗎?立即查看平台監管狀況、交易條件、用戶評價

最新仿冒警報!外匯券商ATFX出現3個仿冒平台,使用前請比對官方網址以免受騙

ProfitWave缺乏有效監管、展業區域存疑,遭加拿大CSA示警,疑為外匯詐騙平台

匯率計算