納指大跌散戶進場,美銀警告:“逢低買入”為美股埋下大危險

摘要:隨著美債收益率快速上漲,美股科技板塊受到打擊。隔夜,10年期美債收益率回落,收盤仍站在1.5%重要關口上方。而納斯達克指數延續此前的跌勢,隔夜收跌0.24%

隨著美債收益率快速上漲,美股科技板塊受到打擊。隔夜,10年期美債收益率回落,收盤仍站在1.5%重要關口上方。而納斯達克指數延續此前的跌勢,隔夜收跌0.24%

過去兩周利率的急劇上升似乎是美股科技企業遭遇拋售的最大因素。據高盛9月29日稱,自9月14日以來,10年期美國國債收益率上升26個基點,標準差為1.4,10年期TIPS收益率上升20個基點,標準差為1.7。

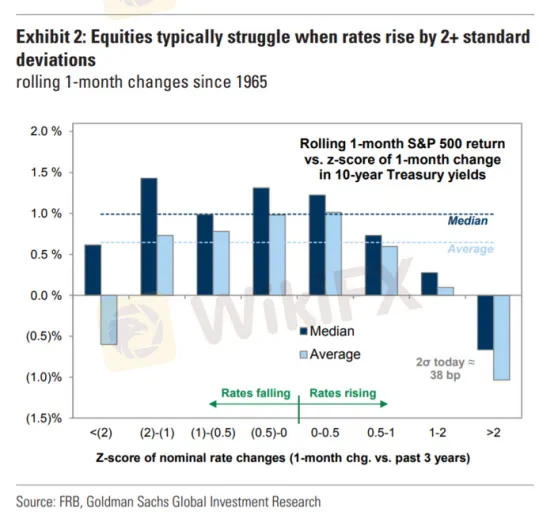

他們指出,自1965年以來,當收益率上升兩個或兩個以上標準差時,股市就會陷入困境。長期資訊技術和通信服務行業目前占標普500指數市值的40%,因此該指數對利率衝擊更加敏感。

以瑞恩•哈蒙德(Ryan Hammond)為首的策略師說,另一個問題是,股市的大環境不像年初利率最初躍升時那麼有利。

“這一現象在很大程度上反映了11月初疫苗發佈後經濟增長前景的持續改善。今天,經濟增長正在減速,預計聯邦公開市場委員會(FOMC)將在11月的會議上宣佈開始縮減購債規模,我們的經濟學家已經下調了對部分國家經濟增長的預期。”

那麼現在該看些什麼呢?

高盛指出,比起美債收益率漲了多少,更應關心的是美債收益率上漲速度有多快。10年期美債收益率必須升至2.3%以上,相對估值——企業收益率和債券收益率之間的差異——才能高於長期平均水準。

高盛的策略師也不像今年早些時候那樣看好短期價值型股票。他們表示:

“鑒於當前經濟增長放緩的不利背景,我們預計短期價值型股票在當前環境下的表現優於2021年初的幅度將更小。維持高質量長期增長股票的長期頭寸。”

美債收益率考驗投資者對科技巨頭的信心

儘管科技股的跌勢在週三有所緩和,但軟體巨頭微軟、穀歌母公司Alphabet和晶片製造商英偉達的股價本周迄今已累計下跌超過5%,拖累了主要股指和股票基金,而這些指數和股票基金給市值較大的公司帶來了更大的影響力。

據《華爾街日報》報導,上述三家公司加上蘋果、亞馬遜、Facebook和Netflix,週二市值縮水約3150億美元,創下去年10月以來的最大跌幅。標普500指數週三小幅上漲0.2%,但9月份仍下跌3.6%,有望創下一年來最大單月跌幅。

近期美國長期國債收益率以數月來最快的速度飆升,基準10年期美國國債收益率突破1.5%。隨著債券價格下跌,收益率上升,並波及從抵押貸款利率到汽車貸款的所有領域。10年期美債收益率目前處於3個月高點,在一定程度上削弱了科技公司的吸引力。

低收益率讓許多投資者願意花更多的錢購買大型科技公司的股票,他們預計這些公司未來將帶來巨額利潤。當投資者對經濟狀況感覺良好時,收益率往往會上升,提振那些在全球經濟增長時期賺得更多的公司股票,並提高股東的回報。而當前,所謂的週期性股票也更便宜。

美國銀行(Bank of America)數據顯示,在截至9月22日的一周內,投資者從科技ETF撤出了12億美元資金,這是大約三個月來首次出現此類資金外流。當周美國股市基金流出資金近290億美元,為逾三年半以來最大,令持續的資金流入停止。

儘管收益率和科技股最近幾個月的類似波動被證明是暫時的,但最新的波動發生在許多投資者對利率上升的前景感到不安之際。美聯儲暗示可能在11月開始削減債券購買,並在2022年加息,押注於經濟數據改善和通脹攀升。一些分析人士表示,冠狀病毒和供應鏈中斷導致的經濟變化可能進一步推高通脹和利率。

散戶進場!納指暴跌之際大舉買入蘋果、微軟等大科技公司

不過,散戶似乎已經開始進場。數據顯示,納指暴跌之際,他們大舉買入蘋果、微軟等大科技公司的股票。

週三,根據Vanda Securities Pte.公司彙編的數據,散戶日間交易員們昨日搶購了價值19億美元的股票,這是自疫情開始以來最大的五個淨買入日之一。

數據顯示,散戶投資者湧向受到衝擊最嚴重的科技股,如蘋果及微軟,同時逢高拋出了航空等經濟重啟受益行業的股票。

Vanda Securities分析師Ben Onatibia和Giacomo Pierantoni表示:

“散戶投資者大舉買入延續了近期的一種趨勢,即在市場大跌期間買盤明顯增加,而在市場盤整的日子裏他們則更傾向於在場外觀望。這表明散戶對股票現在並不特別興奮,只有在很高幅度折價的時候才會傾向於逢低買入。”

Pierantoni指出,這種行為加上大宗商品交易顧問和波動率目標基金的系統策略,有助於“解釋最近兩次下跌的嚴重程度”。

波動較大的交易所交易基金ProShares UltraPro QQQ是週二Fidelity平臺上買入最多的基金,有超過11000筆客戶買單。蘋果、微軟和英偉達週二都下跌至少2.4%,但它們也在買單超過8000筆的股票之列。

美銀警告:“逢低買入”心態為美股埋下大危險

雖然包括摩根大通在內的華爾街機構表態,聲稱每一次下挫都是逢低買入時機。然而,美國銀行卻警告稱,投資者應該保持警惕,“逢低買入”的心態可能會讓美股處於更加危險的境地。

從數據來看,今年標普500指數每次從大幅下跌後快速反彈的情況出現了11次,平均每次只需要4.6天,而這是美銀自1928年開始統計以來的最快數據。這使得不少人持有“2021年是逢低買入最佳年份”的觀點。

今年美股基準股指大跌後快速反彈的平均速度達到歷史最快

然而,在美國銀行策略師Gonzalo Asis和Benjamin Bowler看來,這其實是市場脆弱的證據。

他們警告稱,投資者普遍存在的“逢低買入”心態為更大的麻煩埋下了隱患,尤其是在美聯儲計畫削減購債規模、新冠疫情繼續蔓延的背景下。

美銀分析師在週二的客戶報告中寫道:

“投資者的道德風險和‘不能輸’的態度只會增加年底前出現更大衝擊的風險…...美聯儲即將縮減購債規模,而且普遍採取強硬態度,不再實施因新冠疫情引發的刺激措施,這給前景增添了進一步的不確定性。”

摩根士丹利的策略師也持類似觀點,敦促投資者保持警惕。

免責聲明:

本文觀點僅代表作者個人觀點,不構成本平台的投資建議,本平台不對文章信息準確性、完整性和及時性作出任何保證,亦不對因使用或信賴文章信息引發的任何損失承擔責任

相關閱讀

簡單易懂的交易系統:無需任何技術指標的最佳趨勢交易策略

如果你正在尋找最佳趨勢交易策略,那麼這種貨幣交易策略或許適合你。這是一種不需要任何交易指標、適用任何時間框架及貨幣對的價格行為交易策略。

馬斯克賣股還有隱情?《大空頭》原型:別被騙了 他其實為了還債

“馬斯克賣股導致特斯拉大跌”無疑是本周市場上最熱議的話題,作為特斯拉長期以來最忠實大空頭,邁克爾·伯裏(Michael Burry)也加入了討論,並提出了不一樣的想法。

很多人的一生,都在為自己的情緒買單!

有一天,一條饑餓的蛇爬進了一家木工店尋找食物。當它經過地上的鋸子時,身體被鋸子割傷了一點。它憤怒地轉過身去,一口咬住鋸子。結果鋸子絲毫無損,它卻把自己的嘴也弄傷了。蛇更加憤怒了,紅著眼睛,沖上去用力地把鋸子纏住。最後它用盡了全身的力氣,也沒有傷害到鋸子,反倒是自己被鋸死了。可憐的蛇至死也沒有明白,殺死它的並不是鋸子,而是自己失控的情緒。

做交易需要天賦嗎?

一位著名操盤手,說過一句名言:市場最終會給每個人內心最想得到的東西。

天眼交易商

熱點資訊

華爾街「長線交易大師」的23條核心理念!

投資人請注意!JustMarkets遭爆惡意操縱行情、強制平倉,客服答非所問,維權難如登天

外匯天眼快訊:高風險券商DtcPay已跑路,網站失連證實為詐騙平台

最近許多人都在討論FIRST INTERSTELLAR GROUP,這家交易商好用嗎?立即查看平台監管狀況、交易條件、用戶評價

最新仿冒警報!外匯券商ATFX出現3個仿冒平台,使用前請比對官方網址以免受騙

ProfitWave缺乏有效監管、展業區域存疑,遭加拿大CSA示警,疑為外匯詐騙平台

匯率計算