從瘋狂拋售到競相空頭回補!美債“加息押注啞火” 本周還有更多考驗?

摘要:就在一周前,全球國債收益率尤其是短債收益率,還在因市場臆測各國央行將在通脹持續之際加速升息而飆升,然而,在短短幾天之後,一切就似乎戲劇性地發生了180度的大逆轉。

就在一周前,全球國債收益率尤其是短債收益率,還在因市場臆測各國央行將在通脹持續之際加速升息而飆升,然而,在短短幾天之後,一切就似乎戲劇性地發生了180度的大逆轉。

美國國債上周五飆升,邁向一年多來最大的兩日漲幅,收益率則大幅重挫,10年期美國國債收益率尾盤下跌7.67個基點報1.457%,一個月來首次跌破1.5%關口,同時也自9月以來首次跌破50日和200日移動均線。

根據統計,過去兩天裏10年期美債收益率總計下跌了逾14個基點,創下了2020年6月以來同期的最大跌幅。

即便是上周五公佈的美國非農就業數據表現格外強勁,也意外未能遏制美債收益率的跌勢。美國勞工部當天公佈的就業報告顯示,上月非農就業崗位大幅增加53.1萬個,媒體調查的經濟學家此前預計10月就業崗位將增加45萬個。9月就業數據也被上修至31.2萬個,而非原先公佈的19.4萬個。

高盛利率策略主管Praveen Korapaty表示,“非農就業報告表現強勁,本身應該是利於收益率上行的,但鑒於英國央行週四的會議結果,市場正反思央行在通脹問題究竟能有多激進。”

英國央行上周四意外維持利率不變,將應對經濟增長放緩置於比通脹更加重要的位置。而美聯儲在上周三雖然宣佈將在本月晚些時候開始逐步退出每月1200億美元的債券購買刺激計畫,並計畫在明年6月前完全結束購債。但鮑威爾在會後的新聞發佈會上堅持認為,高通脹將被證明是“暫時的”,並強調“現在還不是加息的時候”。

“預計美聯儲將繼續保持耐心,”貝萊德固定收益高級投資組合經理Jeffrey Rosenberg上周五在接受採訪時表示。“單單一個月的非農數據不會改變這一點。你可以從市場反應中看到這一點。”

值得一提的是,截至上周五,利率衍生品市場的數據顯示,交易員目前已押注美聯儲的第一次加息要到明年9月才會到來,而第二次加息更是要到2023年2月。而大約在一周前,市場還一度預期第一次加息將在明年7月份,同時在明年年底啟動第二次加息。

BMO資本市場策略師Ian Lyngen和Benjamin Jeffery表示:“對美國國債的購買興趣表明,對基本面的解讀以及對貨幣政策的解讀出現了更為持久的改變。”

本周還有更多考驗?

展望本周,債市的“加息押注大反轉”是否還會延續,無疑值得投資者密切留意。在上周三宣佈削減標售規模後,美國財政部本周將標售1200億美元的三年期、10年期和30年期美債,低於8月9日前一季公佈再融資計畫後當周的1260億美元。

富國銀行宏觀策略師Zachary Griffiths表示:“從基本面供求的角度來看,鑒於最近的削減規模以及我們在一定程度上看到的強勁需求,特別是來自外國投標者的需求,標售似乎應該會進行得很順利。”

在經濟數據方面,美國10月生產者物價指數(PPI)和消費者物價指數(CPI)將分別於本週二和週三公佈。經濟學家預計,這兩份通脹報告都將保持在高位。在最受矚目的CPI數據方面,10月CPI預計將環比上升0.6%,同比上升5.9%,這將創下自1990年12月以來的最快增速。扣除能源和食品的核心通脹率預計將同比上升4.3%。

Raymond James的首席投資官Larry Adam指出,由於工資和供應鏈問題是目前市場面臨的主要風險,本周的通脹報告將提供關鍵的數據參考。通脹數據若出現任何意外上行,都可能給收益率曲線的前端帶來更多波動。隨著利率預期的重新定價,收益率曲線一直承受著巨大壓力。

在聯儲緘默期結束後,美聯儲官員一系列的最新講話也將是本周的一大亮點,尤其是美聯儲主席鮑威爾將在本周伊始接連出席兩場活動。週一,鮑威爾將在美聯儲舉辦的多樣性大會上致開幕詞;週二,鮑威爾還將在美聯儲、歐洲央行和加拿大央行聯合舉辦的多樣性大會上發表講話。

加拿大帝國商業銀行的Donabedian表示,美聯儲官員們本周的講話可能很重要,傾聽他們對價格上漲的細微看法將是關鍵。在通脹問題上,美聯儲內部確實有一些不同的觀點。

而對於接下來債市的走向,道明證券高級利率策略師Gennadiy Goldberg預計,“眼下債市是一個非常嘈雜、非常震盪的市場,我認為,這種情況將持續到本周(消費者物價指數)報告公佈時。”

MKM Partners市場策略師Michael Darda則指出,雖然他認為隨著就業市場改善,美債收益率有再次走高的空間,但他預期到年底前收益率將只會緩慢上升。Darda表示,“未來幾個月市場應該會趨於平靜。鮑威爾特意表示,他們認為自己還沒有接近加息的標準。”

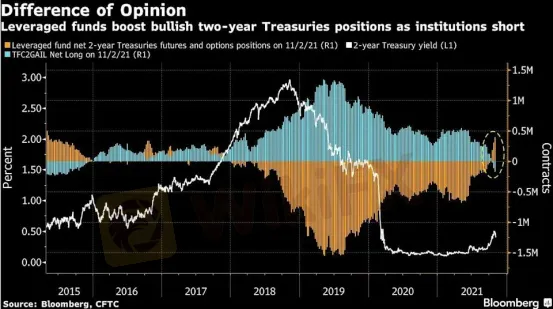

持倉數據顯示,在被未來加息路徑押注攪得天翻地覆的短期美債市場上,目前杠杆基金和行動較慢的機構基金的看法正呈現罕見的分歧。根據美國商品期貨交易委員會(CFTC)最新數據,杠杆基金的2年期美債期貨持倉最近變為淨多倉,規模觸及六年高位,而資產管理公司的押注則轉向看跌,且程度基本類似。自9月底以來,2年期美債收益率一直在30點的區間內波動。

免責聲明:

本文觀點僅代表作者個人觀點,不構成本平台的投資建議,本平台不對文章信息準確性、完整性和及時性作出任何保證,亦不對因使用或信賴文章信息引發的任何損失承擔責任

天眼交易商

熱點資訊

平台展業全球卻無監管?Binomo邦耀被爆出金困難,潛藏投資危機

美國FED到底是什麼?該機構具體有什麼作用?

交易環境獲AAA評級的澳洲券商Neex好用嗎?點擊查看平台監管情形、用戶評價、運作狀況

外匯天眼警報:3/24-3/30最新外匯詐騙券商黑名單

受塞浦路斯、塞席爾監管的WisunoFX斯瑞好用嗎?監管情況、用戶評價、網站概況一次看

外匯交易涵蓋哪些關鍵要素?

匯率計算