简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

【推薦】這才是MACD的極致用法!我整整讀了10遍,太精闢透徹了

摘要:“交易很難,認識當下,忠於系統,開始盈利”一起分享。

最近花了大量時間來梳理自己的思路和想法,在這個混沌的交易世界裡面,確有“不識廬山真面目,只緣身在此山中”的困惑,因為投機市場如同自然景觀一樣“橫看成嶺側成峰,遠近高低各不同”,如何在撲朔迷離的投機市場走出殺出一條路來,我覺得只有建立自己的系統,自己的導航,然後是對他的執著與堅持。最後總結四句話:“交易很難,認識當下,忠於系統,開始盈利”一起分享。

交易很難

交易不是請客吃飯,是你死我亡的戰鬥。贏家有三大特點:穩定的心理素質,豐富的經驗(教訓)和專業知識,過人的膽識。你必須給自己的心理素質打分,如果你的心理素質很低就等於不適合交易。你必須具備專業知識和豐富的經驗和教訓,這方面你必須下功夫學知識,積累經驗和教訓,任何肌肉的形成都不是靠吹出來的,必然是練出來的。膽量是個問題,膽量必須和你的行為匹配,往往和利潤風險度對等。

認識當下

我們現在經常學一些在天上漂的,距離我們很遠的成功。很多時候,需要學習的是昨天、前天的馬雲,而不是今天的。我們很多時候連別人的昨天都沒有做到,就想做到別人的今天,那是因為大家對當下的認識不夠,好高騖遠,眼高手低。

交易也是,你如果還是個虧貨,現在希望通過什麼途徑,立馬變成個贏家。就像胖子一去健身房,明天就想變成施瓦辛格,那是癡人做夢,交易必須一步一步的往成功的方向走。

你必須清楚的知道自己所處的階段。

1、初級階段(無知階段):1-3年,連最基本的交易常識都不太瞭解掌握,虧損是必然。重要的是學習基本知識,積累經驗。這個階段最重要的是千萬別投入太大。這是無數過來人血的教訓,但是我也表示存疑,沒有血的教訓,也得不來深刻的經驗。這裡是交易員蛻變的宿命。

2、中級階段(無法階段):3-5年,實打實的交易和學習,技術分析的書籍和總結一堆。但是滿腦子都是別人的經驗和教訓,自己的系統尚不成熟。開始覺得懂,但是結果還是不賺錢或者虧錢。這是成熟前重要的階段,也是最危險的階段。

3、高級階段(無功階段):5-10年,試錯不斷,經驗豐富,自己開始構築起自我的交易系統,但是還沒有因為系統產生巨額利潤,這裡是黎明前的黑暗。也是最可惜的階段。

4、職業階段(無過階段):10年-20年,甚至更高,這時候已經是成熟的交易員,也獲得巨額的財富。這個階段我定義為無過階段,只要不犯錯,市場就是你的牧場。

忠於系統

忠於系統的前提,你必須建立系統;建立系統的前提,你必須知道什麼是系統;我對系統的理解就自己對趨勢判斷的標準。

系統是交易者判斷趨勢的標準,時間和空間標準的不同,會對趨勢和震盪有不同的定義,這也是交易市場複雜的主要原因,也是交易很難的根本所在。其中,臨界點是交易者對行情轉折判斷的標準,相同時間週期裡,有人提前有人滯後,同樣技術判斷方式,在不同時間週期裡面有不同的價格反映。在疊加非技術和不專業交易者的成交,就彙聚成了市場的圖表。市場非常複雜,複雜的是交易者隨著經驗和專業知識的積累對市場的認識,簡單是交易者認識市場後不斷簡化交易系統走向成功的途徑。忠於系統就是簡化你的交易系統,系統不僅僅有盈利,也有虧損,你必須能坦然接受這些。

1、止損。行情未知,盈利難測,但虧損是可以控制。

2、逆勢。逆勢交易,重倉,不止損三者在一起是致命的。

3、順勢。順勢拿不住,頻繁小止盈是浪費機會。

4、倉位。倉位是交易者對勝算的看法,剩餘倉位是交易者獲勝的實際概率。

5、策略。最好的策略分兩種:輕倉試探,重倉速戰(一旦浮盈倉位實際上是減的)。

如果你建立了系統,能夠做到“不隨便開單,不隨意加倉,能空倉觀望,看不懂的不做。”那你已經走在成功路上了。系統往往是簡單的,忠於系統是簡單的,是寂寞的,有的時候也是痛苦的,需要有深刻的認識,當你背叛系統的時候,隨意開單,隨意加倉,不符合你的系統,看不懂的時候你去賭一下,有時候只需要一次,就會讓你深刻感受背叛的滋味。

開始盈利

資金曲線是魔鏡,會告訴你誰是最美麗的人。

對於一二階段的人,更多的是開始建立系統,去理解和感受止損,逆勢,順勢,倉位,策略。當這些動作變得合理的時候,你就可以通過資金曲線來發現你的成功。

MACD構造原理

MACD吸收了移動平均線的優點。移動平均線的買賣交易在趨勢明顯時效果很好,但是一旦遇到牛皮盤整行情,移動平均線所發出的信號就過於頻繁而且極其不準確,在期貨市場的保證金杠杆效應下容易使投資者遭受致命損失。而MACD恰好能做到:1.在牛皮行情中能夠一定程度上克服移動平均線虛假頻繁的欺騙性信號;2.在趨勢行情中能夠最大限度確保移動平均線的戰果。

MACD指標包含幾個基本要素,對於不熟悉的投資者先瞭解一下:

大家家裡的電腦是黑底的,對應的快線DIFF是白色線,慢線DEA是黃色線

金叉:快線DIFF上穿慢線DEA,就是出現紅柱子的第一天

死叉:快線DIFF下穿慢線DEA,就是綠柱子出現的第一天

MACD四大作用

一、幫助判斷底部

當股價與MACD面積(或DIF值)出現底背離時,通常預示著底部的出現,此時需要關注抄底買入的機會。

二、幫助判斷頂部

當股價與MACD面積(或DIF值)出現頂背離時,通常預示著頂部的出現,此時需要考慮逃頂賣出。

三、幫助判斷回檔結束

股價進入多方區域後,會出現回檔,回檔結束後,股價通常會繼續上漲或加速上漲。本書配套提供的看盤指標公式可即時顯示“回檔結束”信號。

四、幫助判斷反彈結束

股價進入空方區域後,會出現反彈,反彈結束後,股價通常會繼續下跌或加速下跌。本書配套的看盤指標公式也可即時顯示“反彈結束”信號。

MACD形態跟K線形態差不多,大概為:雙頂,雙底,頭肩底,頭肩頸,頂背離,底背離,水上金叉,水下金叉等,其實仔細觀察發現他們都是雙底和雙頂的衍生,所以,今天咱們先著重闡述MACD雙頂雙底形態。為了更加直觀,咱們還是從裸M圖來觀察。

如上圖,典型的雙頂,紅柱2小於紅柱1,綠柱2跟綠柱1相當,表明多頭漸弱,雙頂形成,出局觀望。

如上圖,典型的雙頂,紅柱2大於紅柱1,綠柱2遠遠大於綠柱1,表明多頭漸強,但是空頭力量也漸強,空頭力度有些大,雙頂形成,應該出局觀望。

如上圖,典型的雙底,紅柱1幾乎淹沒在綠柱之中,雖然綠柱2小於綠柱1,空頭有漸弱的感覺,但是MACD運行在0軸之下,空頭行情,水下金叉下沉,多頭無力,堅決不要抄底。

如上圖,典型的雙底,紅柱1幾乎淹沒在綠柱之中,綠柱2小於綠柱1,空頭有漸弱的感覺,

MACD運行在0軸之上,多頭行情,水上金叉下沉但是沒下0軸,多頭依舊,可以少量參與抄底。

由此可以衍生很多的形態,比如,底部抬高雙底,抬高金叉,下沉雙底,下沉金叉,水上雙底,水下雙頂,抬高雙頂,水上抬高金叉等,分析方法也是類似,不再贅述。

為了更具有實戰操作意義,下面詳細介紹實戰中常用的戰法

MACD“拒絕死叉”和“拒絕金叉”戰法

“拒絕死叉”

(1)MACD“拒絕死叉”,就是DIFF指標在向上交叉DEA指標之後,保持向上運行的勢頭運行一段時間,然後突然轉勢向下運行,但是在即將向下穿越DEA指標時,又轉頭向上運行,導致形成“死又”失敗的走勢形態。

(2)一般來說,在“拒絕死叉”出現後,股價都會向上運行,但是價格很少能夠上漲到之前那樣的高度。

(3)“拒絕死叉”是主力的洗盤手法之一,對於股民朋友來說,“拒絕死叉”是一種非常強烈的買進信號,當股民朋友發現MACD指標即將形成“死叉”的時候,就應該提高關注度,準備隨時介入該股。

(4)最佳的買進時機是在MACD形成“拒絕死叉”反身向上的時候。

操作要點:

1)MACD在零軸上方出現拒絕死叉買入信號的時候,股價已經在60天均線上方運行,是強勢的特徵,可積極買入。尤其是在零軸上方第一次出現拒絕死叉買入信號時更應該積極買入。

2)MACD在零軸下方出現拒絕死叉買入信號時,股價仍然在60天均線下方運行,可先看作是反彈,先觀望不適合介入。

七匹狼(股票代碼:002029)在經過了一段底部橫盤行情後,其MACD指標在2015年2月6日形成“拒絕死又”形態,此時的最高股價為9.88元。隨後該股不斷走高,直到4月7日,該股再次形成“拒絕死又”形態,此時最高股價已經達到了15.71元,即使股民朋友這時就從容出局,那麼也能吃到一段漲幅為59.01%的行情。當然,如果股民朋友想要使自己的利益最大化,也可以等到“拒絕死又”形態迴圈被打破,在該股體現為形成“死又”的時候再出局也是可以的(如圖所示)。

“拒絕金叉”

(1) MACD“拒絕金叉”就是DIFF指標在向下交叉DEA指標之後,保持向下運行的勢頭運行一段時間,然後突然轉勢向上運行,但是在即將向上穿越DEA指標時,又轉頭向下運行,導致形成“金叉”失敗的走勢形態。

(2)一般來說,“黃金交叉”是典型的買進信號,但是“拒絕金叉”卻是典型的賣出信號。

(3)如果在“拒絕金叉”形成後,又形成了其他表示強烈買進的信號,那麼股民朋友就可以考慮介入該股。

操作要點:

1、與拒絕死叉類似,拒絕金叉形態發生在零軸下方時,它所代表的下跌動能更強。

2、如果DIFF線逐漸向DEA線靠攏的同時成交量逐漸萎縮,是多方後續力量不足的信號。在這種情況下,該形態的抗跌信號會更加可靠。

中青寶(股票代碼:300052)的MACD指標在2014年12月16日形成“拒絕死叉”形態,隨後股價大幅下跌。直到2015年1月8日該股MACD指標又形成“金叉”,隨後股價開始大幅上漲。如果股民朋友對“拒絕金又”形態比較敏感,並且清楚地理解其含義,那麼就能真正做到利用MACD指標來趨吉避凶,擴大自己的獲利空間,增加自己的利潤(如圖所示)。

總結

1.股民朋友在進行股市投資時,在走勢圖中不管是發現MACD即將形成“死亡交叉”,還是即將形成“黃金交叉”,都應該給予高度重視。在制定決策之前,一定要擦亮雙眼看清是“死亡交叉”還是“拒絕死叉”,是“黃金交叉”還是“拒絕金叉”。

2.在回檔的時候如果發現成交量在不斷地減少,並且股價徘徊在重要的30日均線附近的時候,只要MACD指標沒有形成“死叉”或“拒絕金叉”,那麼股民朋友就可以試探性地介入。

3.當MACD指標形成“拒絕死叉”的時候,股價勢必會向上運行。

MACD二次金叉戰法

一、MACD 0軸下二次黃金交叉

MACD 0軸下的二次黃金交叉,是指在DIF與DEA在0軸之下發生兩次黃金交叉。這表明市場經過了充分的調整,預示後市很可能有大幅上漲。

注意:要謹慎對待0軸發生的第一次的黃金交叉,理由是第一次的黃金交叉往往是下跌通道中的反彈浪,即使有機會也不會太好。而0軸下的第二次黃金交叉作為買入信號的可靠性得到了很大的提高,二次黃金交叉是對前一次黃金交叉的確認,這時往往是股價走出下降通道後的二次探底,是通常所說的“主力挖的最後一個坑”。

對於0軸下的二次黃金交叉,投資者在實戰中應注意以下幾點:

1、與背離相互驗證。發生二次黃金交叉的同時發生DIF與價格的背離,增大買點可靠性,即第二個黃金交叉要在第一個黃金交叉的上方,最好同時價格創出新低,這種二次黃金交叉是好的買點。

2、與價格趨勢線或通道結合運用。可以說,一波牛市一定起始於突破下降趨勢線和下降通道後的那個黃金交叉,用這種方法一般能抓到一波大牛市的底部。

3、合理分配倉位。發生在0軸下的買點,介入都有一定的風險,這時還在空頭主導的大趨勢中,屬於抄底操作,要記住“底是磨出來的”,一個長期的下降趨勢不會輕易改變,一定要堅持“風險第一,保住本金”的原則。

4、嚴格止損。這時一直強調的一個原則,只要是0軸下的操作都要永遠使用止損單。市場並不總是朝我們預料的方向發展,即使是一個高勝率的買點,也不是萬無一失的。

案例:

從上圖可以看到,MACD指標的快線DIF和慢線DEA雙雙進入0軸之下,連續發生了兩次黃金交叉。在發生第一次黃金交叉後,該股並沒有大幅上漲,而是在低位震盪調整。在K線圖中這一調整階段是由很多的小陰小陽線組成,這說明市場很猶豫。在盤整了一段時間後,DIF向下穿越DEA,股價快速下跌,在9月29日創出新低4.3元。這時DIF與價格發生了明顯的底背離,說明市場跌過頭了,隨時會有上漲的可能。

該股在創出新低後,馬上就反身向上,這時DIF與DEA發生了第二次黃金交叉,同時DIF底背離後拐頭,二者相互驗證,都預示著市場將出現上漲,這裡是可靠的波段買點。

在買入後,DIF很快向上突破0軸,市場完全進入多頭占主導,預示著一波中期的上漲即將開始。此後,DIF與DEA一直運行在0軸之上,該股穩步上漲。

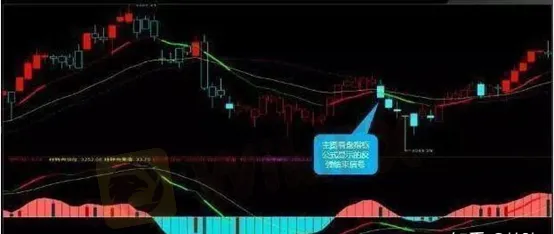

二、MACD 0軸上二次金叉

MACD 0軸上二次金叉,是指在DIF與DEA在0軸之上的低位連續發生兩次黃金交叉。這表示原本就在多頭占主導的市場中,又經過了一波的調整,為後市的繼續上漲積蓄了力量,它預示著後市仍有極大可能保持升勢。

在0軸之上,又是二次黃金交叉,這是絕佳的做多機會,這種情況往往發生在大牛市的第1、3、5浪的上漲初期,投資者應著重把握這種在牛市中的做多信號。如果是指標在0軸下長期震盪之後,首次突破0軸發生的二次黃金交叉,那麼這種機會往往是一波大牛市的開始才有的,是效用最大的入場機會。

注意:兩次黃金交叉應該發生在0軸之上附近位置,是經過調整後的連續兩次金叉,而不能是發生在高位的黃金交叉;第二次黃金交叉應該發生在第一次黃金交叉的上方,DIF形成的波谷是提高的。

0軸之上的兩次黃金交叉通常不會出現背離的現象,這是因為在多頭占優的市場背景下,調整力度通常不會太大。這與0軸之下的二次黃金交叉是有所區別的。

案例:

從上圖可以看到,MACD指標的快線DIF和慢線DEA都運行在0軸之上,這表示是在明顯的多頭市場中。DIF與DEA經過調整後,在為軸上的低位連續發生了兩次黃金交叉。在5月6日發生了第一次黃金交叉,此後該股並沒有大幅上漲,而是緩慢爬升。在慢漲中也創出了新高,之後市場出現了小幅調整,DIF向下下穿越DEA,股價是突破之後回踩前期高位,這是經常發生的突破阻力位後對阻力位的回抽,這時是主力在為以後的上漲收集籌碼。

如果股價回踩前期阻力位後,沒有繼續下跌,這個阻力位就變成了支撐位,是股價進一步上漲的跳板。該股在6月3日發生了第二次黃金交叉,這裡是再次介入的絕佳機會。在K線圖中用圓圈圈出的位置就是買點,可以看到,這裡的陽線實體明顯增大,說明了市場向上的動能強大,市場多頭氣氛濃厚。

買入該股後不久,該股就出現了大幅拉升行情,上升角度明顯高於前面的上漲,這便是0軸之上二次黃金交叉買點後經常會出現的極其強烈的逼空行情。

0軸之上的二次黃金交叉是常說的“漲了又漲”的情況,這是很難得的買點,往往一年中也難得有一次這種機會,所以對於這種送錢行情投資者一定要多加重視。

“均價線+均量線+MACD”三金共振選股法

一、什麼是三線金叉

三線金叉指的是均價線、均量線、MACD。三者發出金叉信號。三者同時發出的金叉信號是非常強烈的買入信號。一買就漲!在技術分析中“價、量、時、空”這四大要素中有三個發出了買入信號,極大提高研判準確性的概率。一旦出現三線金叉形態,買入就能享受到快速拉升的機會。

二、三線金叉技術要點

1、均線金叉之後必須同時向上發散,呈現多頭排列。均線金叉就表明了市場平均持倉成本朝著多頭方向發展,隨著多頭賺錢效應不斷擴大,將會吸引更多場外資金入市。

2、5日均量線從下上穿10日均量線,成交量出現明顯放大。均量線的金叉就表明了場外新增資金在不斷進場。

3、MACD在零軸附近金叉,DIF線上穿DEA。MACD零軸以上就表示多頭行情。

三、三線金叉技術圖解

均線金叉:

均量線金叉:

MACD金叉:

四、買入條件

三線金叉買入條件

1、均線系統要求:

(1)至少3條均線彙聚粘合,越粘合效果越好.

越粘合越說明短期或中期的3條均線主力的成本比較接近,那麼他們就會形成強大的合力;

(2)彙聚粘合的均線系統必須在三個交易日內,同時向上發散,多頭排列。

2、均量系統要求:

(1)5日、10日均量系統即將和已經金叉發散,出現了多頭排列;

(2)成交量明顯增大。

3、MACD系統要求:

(1)在零軸附近即將和已經金叉或雙底,零軸以上金叉最佳;

(2)底部區域,DIF上穿零軸也可以;

(3)相對高位區域,MACD必須即將或同步金叉。

三線金叉注意事項

1、三金叉不必是同一天發出,只要相隔時間不長就可;

2、股價在下跌時一定要明顯縮量,在上升時成交量一定要同步放大;

3、同期大盤指數也在相對低位整理之中較為安全;

4、多條均線粘合後,都會有變盤,每次越多均線的粘合,行情就越大。

五、實戰案例

MACD二次翻紅戰法

什麼是MACD的二次翻紅?

滿足“MACD連續二次翻紅”的個股往往會有非常好的上漲行情,所謂MACD連續二次翻紅,是指MACD第一次出現紅柱後,還沒有等紅柱縮沒變綠便再次放大其紅柱,這是利用MACD選強勢股的關鍵,也是介入的最佳買點。特別是前期下跌時間長、下跌幅度大的個股,一旦出現“MACD連續二次翻紅”形態,股價企穩回升的概率較大。

MACD二次翻紅的過程

1、經過一波較大幅度的下跌後,MACD綠柱消失,小紅柱出現,即為第一次翻紅。MACD第一次翻紅。dif一定要在0軸下方!這保證了此股在低位。

2、MACD二次翻紅時後dif在0軸上方運行。(dif在0軸上運行確保了市場是多頭市場)

3、MACD第二次翻紅,5日、10日、30日移動平均線開始呈多頭排列。均線多頭說明上升趨勢已經走好

二次翻紅的成立條件

1、 第一次紅柱開始由小到大擴張時,dif在0零軸下運行,這說明市場前期有一波下跌,目前股價還在相對低位。

2、 MACD出現二次翻紅時,dif大於0軸。如果不大於0軸,說明市場還處於空頭市場中,紅柱只代表空頭趨勢的反彈。

3、30均線可以輔助判斷二次翻紅是否成立。當二次翻紅30日均向上翹起,均線多頭形成並向上發散。當天K線收陽線並站到5日均線之上,成交量明顯放大,標誌著一輪升勢開始。

第二個條件與第三個條件,只要滿足一個二次翻紅就成立。

總結:

MACD二次翻紅捕捉短線買進點股票上升概率大。MACD連續二次翻紅使用法則滿足“MACD連續二次翻紅”的個股往往會有非常好的上漲行情,MACD連續二次翻紅是利用MACD選強勢股的關鍵,也是介入的最佳買點。特別是前期下跌時間長、下跌幅度大的個股,一旦出現“MACD連續二次翻紅”形態,股價企穩回升的概率較大。

免責聲明:

本文觀點僅代表作者個人觀點,不構成本平台的投資建議,本平台不對文章信息準確性、完整性和及時性作出任何保證,亦不對因使用或信賴文章信息引發的任何損失承擔責任

相關閱讀

獻給孤獨的期貨交易者:上帝製造了相反的遊戲,誰能理解這層意義,心就接近上帝!

人性的弱點有時是無法改變的原罪。大英雄經歷兩項合一,與天合一,與己合一,前者需忘記得失才能做到,後者是自我探索的掙扎過程。

【好文】滿倉被套50%?懂點簡單的概率論,這事就不會發生

在真實的概率事件中,隨著事件次數的無限增加,大概率事件獲勝的概率將趨於無限大,小概率事件獲勝的概率將趨於無限小。

ZigZag這個指標該怎麼用?

ZigZag是一個點位提示指標,它是自動生成的,不需要介入主觀的判斷,主要用來標注過去價格中的相對高低點。

“均線修復”現象詳解

均線在很大程度上代表市場成本,而市場成本的變化最直接的體現就是均線的運行。

天眼交易商

熱點資訊

踢爆Fruitful假交友投資騙局!誆稱掛單交易無風險高獲利,拒絕提領申請更逼繳納稅金

外匯天眼示警:小心誤用仿冒FXTRADING.com格倫外匯釣魚網站,入金前請比對官方網址是否無誤

EBC與牛津WERD活動帶來氣候與全球經濟的新觀點

COINEXX遭控詐騙9萬美元!熱心網友帶領炒匯賺大錢?獲利夢碎資金凍結領不回

投資最重要的是避免失敗,而非抓住每一次成功

Equitrade Capital傳出77萬美元交易糾紛,存在投資安全疑慮

評分7.63的GD International Group金點國際集團是怎樣的外匯券商?監管資訊、用戶評價、網站概況一次看

匯率計算